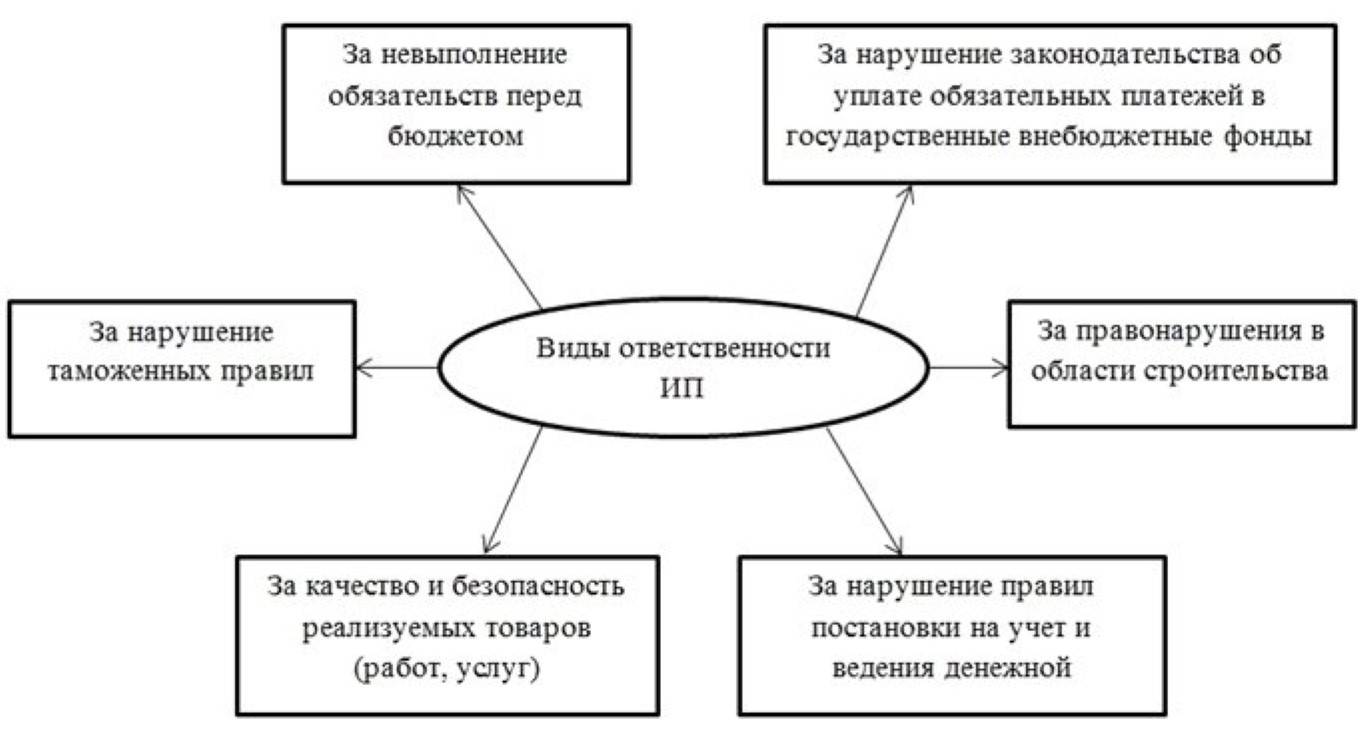

Во время ведения деятельности предприниматели часто допускают различные нарушения, за которые привлекаются к административной и уголовной ответственности. Обычно это касается начинающих бизнесменов, которые плохо разбираются в правилах уплаты разных налогов и сдачи многочисленных отчетов.

Поэтому можно выделить ТОП-10 нарушений ИП, которые совершаются многочисленными предпринимателями. За некоторые такие нарушения предусматривается даже уголовная ответственность

Нарушения с уплатой и расчетом обязательных налогов

Первоначально следует выделить нарушения, связанные с определением и перечислением многочисленных обязательных платежей. К ним относятся налоги, уплачиваемые не только на основании выбранной системы налогообложения, но и перечисляемые в ФНС за наемных работников.

Дополнительно сюда приводятся ошибки, допускаемые в процессе составления разных налоговых деклараций или других отчетов.

Работодатель передал в ФНС недостоверные данные в качестве налогового агента

Руководитель любой компании является налоговым агентом для своих наемных работников. Именно он должен рассчитывать и уплачивать НДФЛ за каждого сотрудника. Дополнительно он обязан регулярно сдавать в налоговую службу отчетности 2-НДФЛ и 6-НДФЛ.

Во время реализации этого процесса могут допускаться следующие нарушения:

- неправильно рассчитывается размер налога;

- вносятся недостоверные персональные данные работников;

- вводится некорректный код;

- допускаются опечатки.

[stextbox id=’alert’]Даже если нарушение не является преднамеренным, все равно работодатель привлекается к ответственности и уплачивает штраф в размере 500 руб. Если же руководитель фирмы самостоятельно обнаружит ошибку, поэтому отправит своевременно корректировочную отчетность, то он освободится от административной ответственности.[/stextbox]

Отказ от уплаты НДФЛ за работников

Работодатель обязан ежемесячно перечислять за всех работников НДФЛ, так как представлен их налоговым агентом. Это относится не только к специалистам, с которыми составлен обычный трудовой договор, но и которые работают по гражданско-правовым соглашениям.

Какие штрафы платят ИП? Ответ в видео:

Руководитель фирмы обязан рассчитать и удержать с доходов физ лиц положенные суммы, которые своевременно перечисляются в бюджет государства. Если будут нарушены данные требования, то уплачивается штраф в размере 20% от размера налога.

Нарушения в ведении учета

Правила учета зависят от того, какая система налогообложения выбирается предпринимателем.

Но при этом можно выделить некоторые наиболее популярные нарушения:

- отсутствие первичной документации, на основании которой рассчитываются обязательные платежи;

- отказ от отражения разных хозяйственных операций в регистрах;

- намеренный обман налоговой службы относительно используемых платежей или иных показателей.

Если нарушение выявлено в течение одного налогового периода, то штраф составляет 10 тыс. руб. Если нарушение повторяется, то увеличивается санкция до 30 тыс. руб.

Если такие ошибки привели к уменьшению налоговой базы, то придется не только уплатить недоимку, но и штраф, размер которого минимально равен 40 тыс. руб. Максимальная сумма зависит от размера неуплаченного сбора, поэтому определяется как 20% от этого значения.

За какую работу можно сесть в тюрьму? Подробнее по ссылке.

Дополнительно к ответственности привлекается непосредственный бизнесмен, который за первичное нарушение уплачивает от 5 до 10 тыс. руб., а при выявлении повторного нарушения перечисляет в бюджет государства от 10 до 20 тыс. руб.

Избежать штрафа можно только при своевременном исправлении отчетности, для чего в ФНС передаются корректировочные отчеты, содержащие недоимки и пени.

Отказ от уплаты налогов и страховых взносов

Штраф назначается для предпринимателей, которые по разным причинам в установленные сроки не уплачивают торговый сбор, налоги или страховые взносы. Размер штрафа составляет 20% от неуплаченной суммы, но если будет выявлено, что действия бизнесмена являются умышленными, то штраф увеличивается до 40%.

[stextbox id=’info’]Дополнительно взимается пени в размере 1/300 ставки рефинансирования за каждый день просрочки. Если не передана в разумные сроки отчетность, то назначается штраф в размере от 5 до 30% от размера налога, минимально штраф составляет 1 тыс. руб.[/stextbox]

Уголовная ответственность назначается при выявлении признаков уклонения от фискальной нагрузки. Если долг является крупным (от 900 тыс. руб. за три года) или особо крупным (от 4,5 млн. руб. за три года), то штраф варьируется от 100 до 500 тыс. руб.

Суд может выбрать другое наказание, представленное арестом до 6 месяцев, принудительными работами или лишением свободы на срок от 1 до трех лет.

Чтобы не возникали такие серьезные проблемы, учитываются рекомендации:

- используется специальный календарь бухгалтера;

- привлекается опытный финансовый консультант;

- регулярно уточняется, были ли приняты документы налоговой инспекцией;

- применяются альтернативные методы сдачи документов, если нужно передать их срочно.

Только серьезный подход со стороны предпринимателя гарантирует, что не возникнет проблем с налоговыми инспекторами.

Бардак с документацией

Он обычно связан с отсутствием деклараций или иных отчетов, а также совершением ошибок в процессе заполнения документации. Штрафы и иные меры наказания применяются и если нужные бумаги не были переданы в разные государственные фонды.

Не сдается вовремя декларация в ФНС

Это касается всех предпринимателей независимо от выбранного режима налогообложения. Даже по ЕНВД и УСН необходимо в установленные сроки сдавать декларации.

Если этого не будет выполнено, то бизнесмену придется столкнуться с некоторыми негативными последствиями:

- приостановление операций по расчетному счету, причем процесс происходит через 10 дней после крайней даты сдачи декларации;

- штраф в размере от 5 до 30 процентов, но минимально он равен 1 тыс. руб.

[stextbox id=’warning’]Представители ФНС не имеют право приостановить операции по счету, если не сдана отчетность по авансовым платежам.[/stextbox]

Отсутствует информация о работниках в ФНС

Если ИП официально трудоустраивает наемных специалистов, то сведения об их доходах должны передаваться в инспекцию.

Если справки по форме 2-НДФЛ не будут переданы в ФНС в установленные сроки, а также если не будет передана справка о среднесписочном составе работников, то за каждый документ уплачивается штраф в размере 200 руб. Санкция уплачивается за каждую справку по каждому работнику предприятия.

Если отсутствует справка 6-НДФЛ, которая сдается ежеквартально, то штраф за такое нарушение составляет 1 тыс. руб. за каждый месяц просрочки, а также применяется блокировка счета.

Не передается отчет в ПФ

Ежемесячно бизнесмены-работодатели должны передавать в ПФ сведения о застрахованных лицах. Для этого заполняется отчет по форме СЗВ-М. Ежегодно передается в этот фонд документ по форме СЗВ-Стаж.

[stextbox id=’black’]Если документы не сдаются или передаются в ПФ с опозданием, то работодатель уплачивает штраф в размере 500 руб. за каждый документ. Дополнительно предприниматель привлекается к административной ответственности, поэтому уплачивает штраф в размере от 300 до 500 руб.[/stextbox]

Иногда предприниматели через суд смягчают наказание, если просрочка составляет всего несколько дней, а также связана с разными техническими проблемами или личными непредвиденными ситуациями.

Не сдается отчет в ФСС

В этот фонд нужно сдавать отчет по уплаченным взносам. Он передается ежеквартально за каждого сотрудника по форме 4-ФСС. Здесь приводятся расчеты взносов на травматизм.

Что делать, если мошенник бросился под машину? Читайте тут.

Если не будет передан отчет своевременно в ФСС, то уплачивается штраф в размере 5% от размера взносов за каждый месяц просрочки, но не больше 30% и не меньше 1 тыс. руб.

Не заполняются статистические документы

Периодически предприниматели должны сдавать в органы статистики сведения о своей деятельности. Если этого не выполнить, то уплачивается штраф от 10 до 20 тыс. руб. Если выявляется повторное нарушение, то санкция увеличивается, поэтому составляется от 30 до 50 тыс. руб. Наказание назначается за каждую форму отчетности.

Неправильный выбор формата отчета

Для каждой отчетности на законодательном уровне устанавливается собственный уникальный формат. Некоторые документы сдаются только в бумажном виде, а другие сведения должны передаваться в электронной форме.

Если у ИП больше 25 наемных специалистов, то документ 4-ФСС сдается только в электронной форме. Если работает меньше 25 сотрудников, то документ предоставляется на бумаге.

Почему не стоит становиться ИП? Смотрите видео:

[stextbox id=’alert’]Если предпринимателем неправильно выбирается формат, то это является нарушением. Наказание представлено штрафом в размере 200 руб. за каждый документ. Поэтому если у бизнесмена возникают технические сложности со сдачей электронной отчетности, то лучше подготовить их на бумаге и своевременно передать в ФНС.[/stextbox]

Заключение

Бизнесмены-новички во время ведения деятельности часто совершают разные ошибки и нарушения. За них они привлекаются к административной или уголовной ответственности.

Поэтому если предприниматель плохо разбирается в требованиях законодательства, то желательно нанять опытного бухгалтера и пользоваться специальными программами, позволяющими точно отслеживать сроки сдачи отчетности.