Работодатель по итогам своей деятельности должен отчитываться не только в налоговую, но и во вневедомственные структуры, для чего он должен использовать соответствующие бланки, утвержденные федеральными властями. Но если деятельности за отчетный период в силу обстоятельств не осуществлялась, что тогда необходимо делать, применять ли нулевую форму специального унифицированного бланка 4-ФСС.

Определение понятия

[stextbox id=’alert’]Форма 4-ФСС предназначена для сдачи отчетности по охране труда, например, травматизм, по пособиях относительно несчастных случаев, насчет медосмотра работников и состояния рабочих мест. Важно: Форма 4-ФСС утверждена Приказом ФСС РФ от 2017 года № 275.[/stextbox]

Отчет обязаны сдавать все действующие предприятия, у которых существует штат работников.

Заполняют его только в случае действия предприятия, если наметился простой тогда в форму многие данные не вносятся, но сдается нулевой вариант. Предприятиям, у которых нет работников отчет вообще нет необходимости применять.

При сдаче отчетности необходимо учитывать статус предприятия – юрлица сдают документ по месту нахождения, предприниматели по месту регистрации, а при самостоятельном обеспечении физлиц отчетным документом по месту учета подразделения.

Когда неверный номер страхователя не помешает сдать 4-ФСС вы узнаете в этом видео:

Нормативное регулирование с учетом особенностей формы

Итак, форма обязательна к сдаче всеми предприятиями, использующими труд рабочих, такое обязательство возникает в результате действия ФЗ № 125 от 1998 года, а именно ст. 25 данного норматива.

[stextbox id=’black’]Важно: на основании данного закона не сдавать отчет могут только те предприятия, которые совершенно не имеют штата, а предприятия с определенной численностью работников, даже при отсутствии деятельности обязаны сдать документ в положенный срок, так как у них имеется, например, директор.[/stextbox]

При этом если в одном лице и директор, и учредитель и он при этом единственный работник на предприятии, тогда форма должна все равно сдаваться даже без заключения договора, так как трудовые права наступают на основании ст. 16 ТК РФ с момента начала исполнения работником обязанностей.

Заполнение формы должно осуществляться на основании приказа ФСС РФ от 2016 года № 381, заполнять в документе можно только те периоды, по которым существуют актуальные данные, согласно п. 2 Порядка можно использовать только:

- титульный лист;

- таблицы 1, 2, 5.

Детальные правила заполнения формы 4-ФСС

Так как форма унифицирована, то существует и инструкция ее детального заполнения, при этом правилами учтены все особенности деятельности предприятия, его условия и нюансы отчетных периодов.

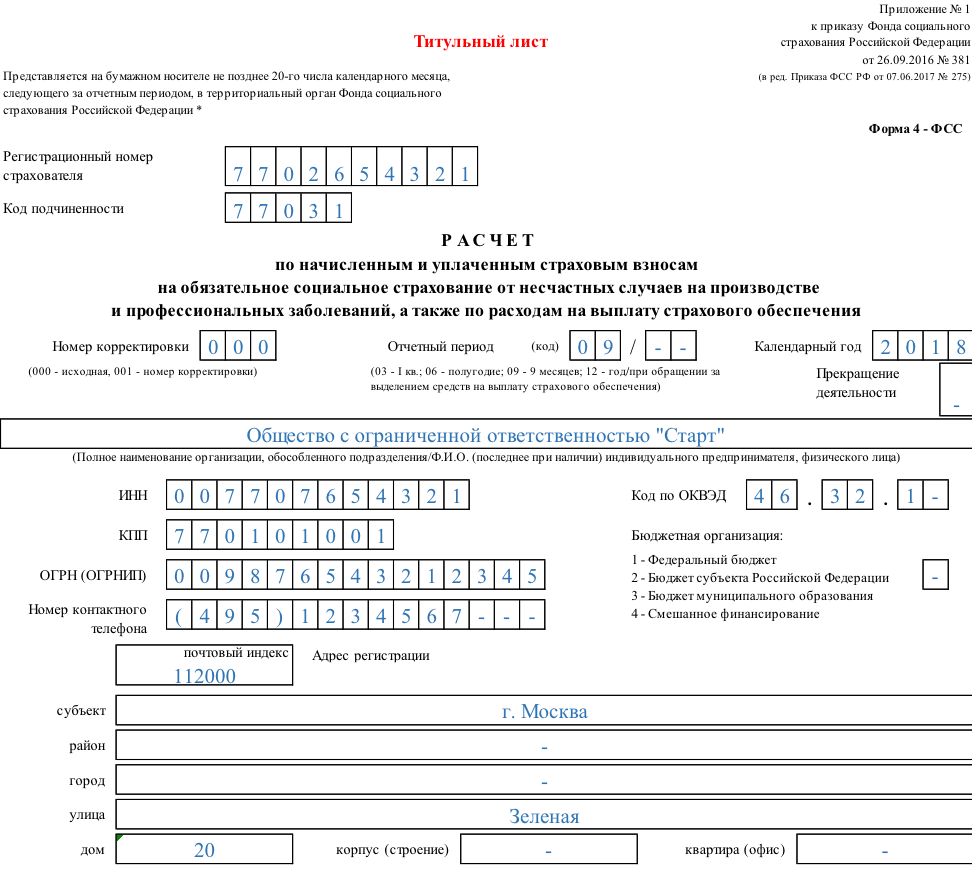

Титульный лист

Начальный лист обязателен к заполнению всегда при любом составе отчетности, так как на нем указывается информация относительно страхователя и основных данных по предприятию, например, его реквизитов и численности штата. На его полях указывают следующее:

- регистрационный номер, который был присвоен страхователю в процессе постановки на учет;

- код подчиненности – подразделение фонда в котором страхователь был поставлен на учет;

- если сдаваемая отчетность не первичная тогда указывается номер корректировки, например, 001, 002 и так далее;

- отчетный период – необходимы к заполнению две части – в левую вносится информация по факту относительно периода отчетности, в правой указывается нумерация просьбы о выплате на возмещение согласно ее очередности;

- календарный год по факту;

- поле «Прекращение деятельности» заполняется согласно п. 15 ст. 22.1 ФЗ № 125 только в случае ликвидации предприятия, посредством проставления буквы Л;

- указание наименования предприятия или ФИО предпринимателя на основании учредительных документов / регистрационного свидетельства;

- коды ИНН / КПП – для организаций первые две ячейки заполняются нулями, так как их регистрационный номер короче нежели у предпринимателя;

- поле ОГРН / ОГРИП, вновь организации заполняют первые 2 ячейки нулями;

- ОКВЭД указывается на основании классификатора;

- графу «Бюджетная организация» необходимо заполнять только при наличии субсидирования со стороны государства, при этом проставляются цифры согласно статусу учреждения – федеральное – 1, региональное – 2, местное – 3, субсидирование из нескольких источников – 4;

- контактная информация относительно уполномоченного лица, предоставившего форму в отделение;

- численность персонала, если в наличие опасные или вредные условия труда тогда нужно соблюдать при заполнении требования Росстата;

- численность используемых в бланке листов;

- достоверность отчетной бумаги, подпись заполнителя и дата составления формы;

- реквизиты доверенности при необходимости, если заполнением занималось уполномоченное лицо;

- сотрудник ФСС заполнит отведенное ему поле.

Тут вы узнаете, какую отчетность обязаны сдавать малые предприятия и в какие сроки.

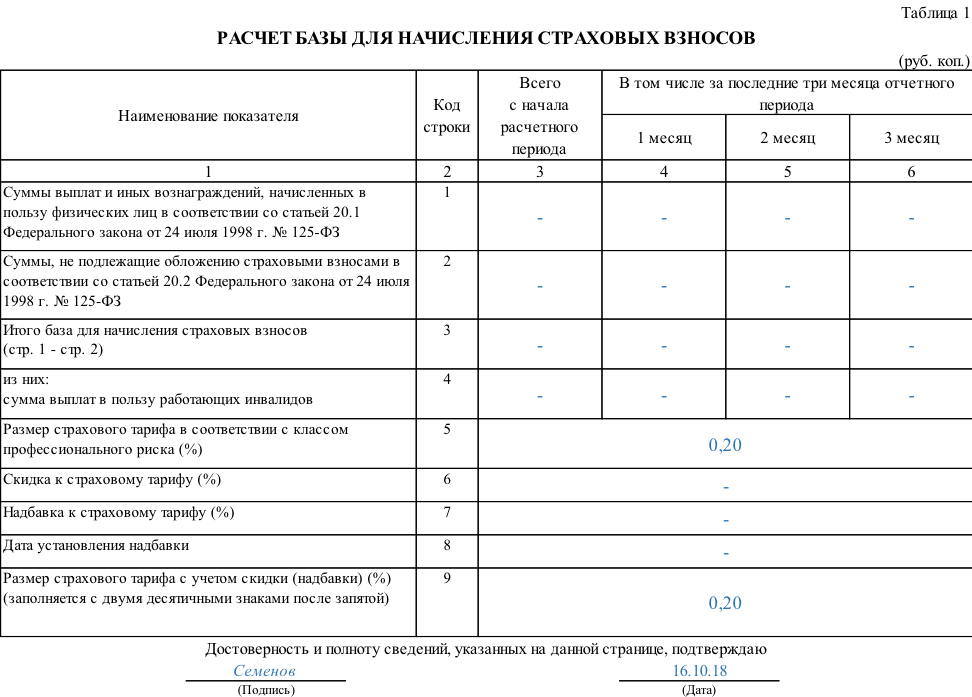

Таблица 1 – расчетная для базы

В данном разделе указываются сведения относительно размера страховых взносов и о платежах в пользу физлиц.

[stextbox id=’info’]Важно: в нулевой отчетности графы 1 – 4 нужно проставить прочерки, а 5 – 7 обязательны к заполнению при любом обстоятельстве дел так как они являются носителями информации относительно тарифов по страхованию.[/stextbox]

| Строка 5 | Отражение тарифов по страховым рискам с учетом их классности |

| Строка 6 – 7 | При наличии скидок и надбавок от ФСС к страховому риску |

| Строка 8 | Дата распоряжения, установившего надбавку при ее наличие |

| Строка 9 | Результативный вариант процентного обозначения тарифа, с 2-значным цифровым значением после запятой и с учетом всех корректировок |

Таблица 2 – расчет по обязательному социальному страхованию

В данной таблице необходимо поставить цифры относительно взаиморасчетов между страхователем и фондом, поэтому он даже при отсутствии деятельности на предприятии может содержать актуальные сведения.

Если за предприятием имеется непогашенная задолженность за предыдущий период необходимо сделать следующие записи:

- строка 1 – Задолженность за страхователем на начало периода;

- строка 16 – Уплачено страховых взносов, без указания номера квитанции, так как расчет был совершен ранее нежели за последние 3 месяца;

- строка 8 и 18 – контрольные суммы;

- остальные строки прочеркиваются.

[stextbox id=’warning’]Важно: если же задолженности за страхователем по прошлым периодам нет тогда прочерками заполняются все пустые поля таблицы 2.[/stextbox]

Таблица 5 – сведения относительно специальной оценки по рабочим местам

Данная таблица также не может остаться без внимания при наличии деятельности в прошлых периодах, так как в нее вносится информация по этим срокам:

- Строка 1 – содержит информацию относительно оценивания условий труда:

- графа 3 – численность мест для трудовой деятельности при общем подсчете;

- графа 4 – данные относительно мест для рабочих относительно которых существует оценка по СОУТ на начало 2018 года или же результаты аттестации рабочих мест с актуальным сроком действия на начало 2018 года;

- графа 5 и 6 – численность оцененных рабочих мест с вредными / опасными условиями труда. Здесь вы узнаете, что представляют собой опасные и вредные производственные факторы.

- Строка 2 – информация относительно результатов медосмотра работников, трудящихся в тяжелых / опасных условиях труда:

- графа 7 указывает на их общую численность;

- графа 8 заполняется относительно уже прошедших медосмотр.

[stextbox id=’download’]Образец заполнения нулевого 4-ФСС.[/stextbox]

Порядок и сроки для сдачи документа

Сроки для сдачи отчетности бывают разными в зависимости от применяемого варианта для сдачи:

- электронный формат до 25 числа месяца после следующего за отчетным периодом;

- бумажный вариант до 20 числа в таком же порядке.

При этом согласно нормативам, электронный формат в обязательном виде используется предприятиями и предпринимателя, у которых средняя численность работников достигла или превысила 25 человек. У остальных участников экономического рынка имеется выбор между электронным и бумажным форматом.

Ответственность

В ФЗ № 125 обозначен перечень санкций за не сдачу документа. Согласно данному документу штрафные санкции могут быть различных размеров, так как штраф за просрочку в исчислении отталкивается от количества дней просрочки и обозначенной в отчете суммы.

В случае с нулевой отчетностью штрафные санкции минимальные – 1 000 рублей.

[stextbox id=’alert’]Кроме этого ответственность наступает и за неверно примененный формат отчетности, например, если использовалась бумага, когда должен быть электронный вид документа штраф дополнительно 200 рублей.[/stextbox]

При этом согласно ст. 15.33 КоАП для должностных лиц дополнительное взыскание в размере 300 – 500 рублей.

Важно: блокировка счетов должника в данном случае недопустима, так как отчет не есть налоговой декларации, к которой возможно применение подобных санкций на основании ст. 76 НК РФ.

Заключение

Форма 4-ФСС обязательна к заполнению при любой ситуации на предприятии, если бизнесмен имеет нанятых работников. При этом некоторые из ее граф являются носителями сведений даже при нулевом варианте отчетности, так как они являются носителями данных за прошлые периоды или тарифных ставок.

Поэтому заполнение отчетного документа должно быть на основании инструкции и правил, а также с учетом состояния дела на предприятии в отношении его активности.

Особенности заполнения формы 4-ФСС за полугодие 2018 года рассмотрены в этом видео: