Декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения – особый документ о доходах юридических лиц, который предоставляют в налоговую инспекцию в обязательном порядке. Подается ежегодно.

В форме установленного образца должны быть отражены сведения о прибыли юридического лица, полученной за истекший налоговый период. Вносится полная информация о налогоплательщике, а также о его доходах, расходах, страховых отчислениях и налоговых льготах.

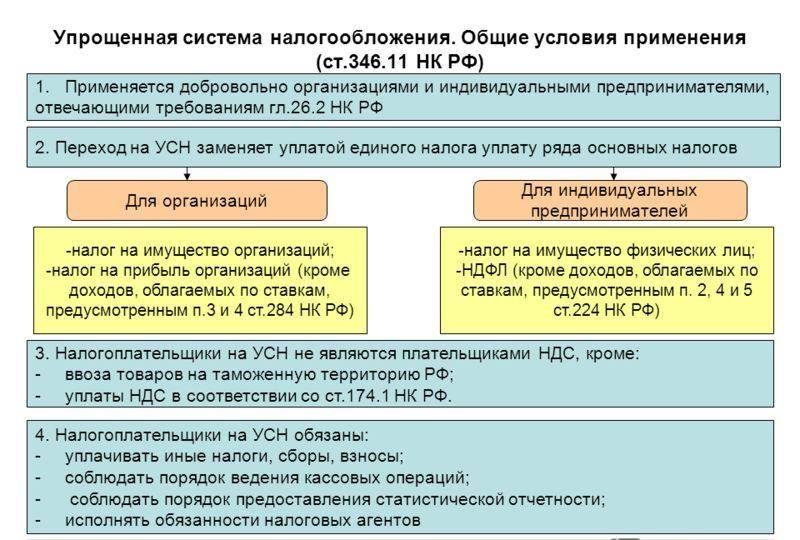

Упрощенную систему налогообложения (УСН) выбирают представители малого и среднего бизнеса (ООО и ИП) в качестве особого более легкого порядка уплаты налогов и подачи отчетности. УСН различается по двум видам: “доходы” и “доходы минус расходы”.

Какие юридические лица имеют право на применение УСН

[stextbox id=”alert”]Для того, чтобы иметь возможность выбрать упрощенную систему налогообложения, крайне важно соблюсти ряд условий: годовой доход должен быть менее 150 млн. рублей, штат работников предприятия не может составлять более 100 человек, недопустимо наличие филиалов. Доля участия других предприятий не должна составлять более четверти.[/stextbox]

При выборе УСН юридические лица могут не платить некоторые налоги, имеющихся в общей системе налогообложения. К примеру, ИП могут не платить налог на доходы физических лиц в отношении доходов от предпринимательской деятельности.

Важно помнить, что применение УСН не освобождает от обязанности по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников.

Авансовые платежи по налогу необходимо перечислять в налоговый орган за каждый квартал. Итоговый расчет производится осуществляется на основании декларации по УСН.

Видео-инструкция заполнения налоговой декларации по УСН объект налогообложения “Доходы”:

Нулевая декларация: кто и в каких случаях должен подавать

При отсутствии прибыли за отчетный период юридические лица обязаны сдать в налоговый орган нулевую декларацию. Такая же ситуация в том случае, если юридическое лицо только было зарегистрировано, но не успело начать непосредственную деятельность.

В нулевой налоговой декларации необходимо отразить, что за указанный налоговый период движения средств по счетам не производилось.

[stextbox id=”black”]Важно помнить, что даже при отсутствии прибыли индивидуальные предприниматели обязаны уплачивать фиксированные страховые взносы в установленном режиме за истекший период. С 2017 года страховые взносы перечисляются не в Пенсионный фонд, в Налоговую. Изменились и КБК платежей.[/stextbox]

Ответственность за не сданную в срок декларацию

Если декларация не была сдана в срок, применяются меры административного воздействия. Согласно 119 статье Налогового кодекса РФ, за не сданную своевременно нулевую декларацию положен штраф в 1 тысячу рублей. За не сданную в срок декларацию за расчетный период, в который имелась прибыль, штраф может быть существенно больше.

Сроки подачи

Согласно местному законодательству нулевая декларация должна быть передана в инспекцию ООО – до 31 марта, ИП – до 30 апреля. Индивидуальным предпринимателям стоит помнить, что даже при отсутствии деятельности они обязаны уплачивать страховые взносы на обязательное медицинское и обязательное пенсионное страхование.

Больше информации о сроках подачи разных видов налоговых деклараций содержится тут.

Некоторые обязанности плательщиков, с которыми вы можете столкнуться:

- необходимость предоставления подтверждающих правильность расчетов по страховым взносам и их уплату;

- обязанность хранить документы 6 лет.

[stextbox id=”info”]Страховые взносы указываются в декларации по налогу УСН. На сумму уплаченных взносов ИП могут уменьшить налог, выплачиваемый по УСН.[/stextbox]

Как можно сдать налоговую декларацию:

- Вариант 1. Отправить Почтой России. Декларация направляется ценным письмом с описанием вложений. Позволяет сократить время пребывания в налоговой инспекции, где бывают большие очереди. Как правильно заполнить опись вложения на почте – читайте в этой статье.

- Вариант 2. Лично. Отнести документы самостоятельно в налоговую инспекцию или отправить представителя налогоплательщика, на которого есть оформленная доверенность.

- Вариант 3. Электронно, но для этого необходимо пройти специальную регистрацию.

Заполнение налоговой декларации

Общие требования, предъявляемые к заполнению формы:

- Декларация налогоплательщика заполняется либо на компьютере, либо чернилами черного цвета от руки, но только печатными буквами.

- У каждой страницы декларации есть свой номер.

- Листы, в которых не содержатся данные, не нужно включать в декларацию. Например, в схеме “доходы” заполняется только 3 листа, включая титульный. Они и сдаются в качестве декларации.

- Все строки должны быть заполнены. Если вписать в них нечего или значение равно нулю, но проставляется прочерк на всю строку. Пустых мест быть не должно.

- Каждый лист подписывается с проставлением даты внизу страницы.

Скачать образец заполнения налоговой декларации по УСН новой формы.

Разница в заполнении в зависимости от объекта налогообложения

- Титульный лист заполняется в обоих случаях.

- При выборе “Доходов”, помимо первого листа, требуется заполнить только разделы 1.1 и 2.1.1. Легче заполнять с конца — сначала раздел 2.1.1, потом раздел 1.1.

Как самостоятельно заполнить налоговую декларацию УСН

[stextbox id=”warning”]Год назад была утвержден новый бланк для заполнения, который актуален и в настоящий момент. Бланк для предоставления отчетности доступен на главном портале Федеральной налоговой службы.[/stextbox]

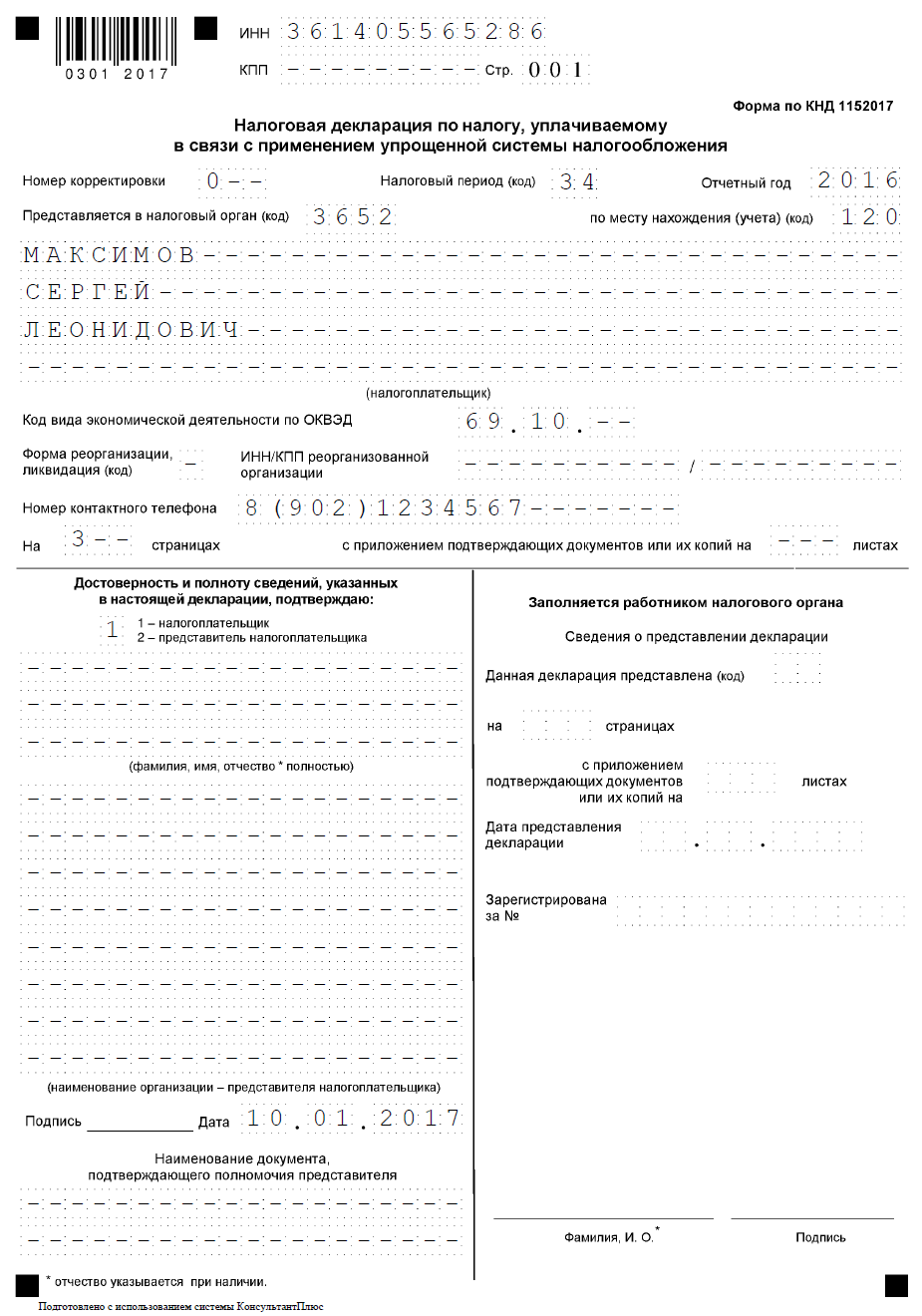

- Титульный лист

- Наверху заполняем свой ИНН.

- КПП – только для ООО. ИП ставят в этой строке прочерки.

- Номер корректировки – О, если сдаете за этот год первую версию без исправлений.

- В графе “Налоговый период ” указываем код 34.

- Отчетный период (год) указываете тот, за который сдается декларация.

- Далее код вашего налогового органа – цифровой код, определяющий конкретную налоговую инспекцию.

- Свои ФИО.

- Код вида экономической деятельности необходимо посмотреть в имеющихся у вас документах.

- Следующие три пункты прочерки.

- Свой контактный номер, можно мобильный. Налоговая инспекция все равно предпочитает посылать письма по почте России.

- Указываете количество страниц, на которых заполнена ваша декларация. Напоминаем, что в декларации считают только страницы,содержащие информацию, остальные не прикладываются.

- Указываете 1, если подавать декларацию будете самостоятельно. 2 – если подавать будет доверенное лицо, на которое составлена нотариальная доверенность. Во втором случае потребуется заполнить левый столбик. Проставляется дата и подпись.

- Правая часть не заполняется самостоятельно.

Основная составляющая декларации на примере объекта “Доходы”

- Каждый лист последовательно нумеруется.

- В самых верхних полях проставляются номера ИНН и КПП. Если декларация заполняется ИП, то в графе КПП проставляем прочерки.

- Сначала потребуется ввести свои данные в раздел 2.1.1

- Строка 102. Выбор варианта зависит от формы вашей деятельности.

- Строки 110-113. Указываете полученный доход за определенный период по нарастающей.

- Строки 120-123. Ваша ставка по налогу.

- Ставка налога составляет 6% – “Доходы” и 15% – “Доходы минус расходы”. Записывается как “6.0” и “15.0”. В особых случаях может быть применена иная ставка. [stextbox id=”alert”]К примеру, зарегистрированные в научной сфере индивидуальные предприниматели могут первые два года пользоваться ставкой 0. Во все четыре строки ставка налога проставляется одинаково, если она на протяжении года не менялась.[/stextbox]

- Строки 130-133. Указывается исчисленный налог за соответствующий период. Вычисляется по формуле: ставка налога умножается на налоговую базу. В каждой строке подписано, какие строки декларации необходимо перемножить между собой.

- Строки 140-143 – значения уплаченных вами обязательных страховых взносов.

- Переходим к листу 1.1

- Вносим в поле 010 свой код ОКТМО. Если он не менялся на протяжении года, иными словами вы никуда не переезжали, то в последующих трёх строках для ОКТМО ставим прочерки.

- Остальные строки на данной странице считаем по формулам, указанным рядом с ними, со значениями, которые мы уже заполнили в прошлом разделе.

- Расписываемся на нижней строчке страницы 1.1

- Декларация по объекту налогообложения “Доходы” готова.

Похожим образом выполняется заполнение и декларация при объекте налогообложения “Доходы минус расходы”.

[stextbox id=”black”]Подведем итог. Для того, чтобы без проблем сдать декларацию, необходимо: своевременно уплатить необходимые страховые взносы, правильно заполнить декларацию, подать ее в срок в налоговую инспекцию и быть готовым предоставить подтверждающие документы, если по декларации возникнут вопросы у инспектора.[/stextbox]

Пример заполнения декларации по УСН можно посмотреть в этом видео: