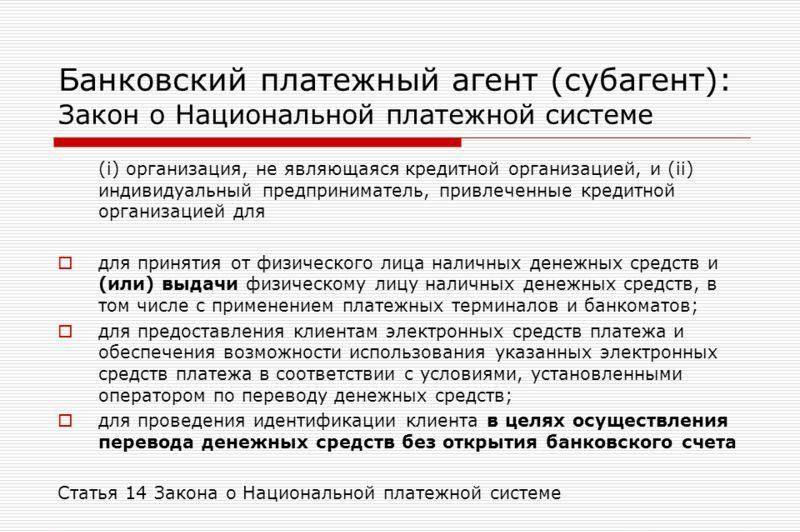

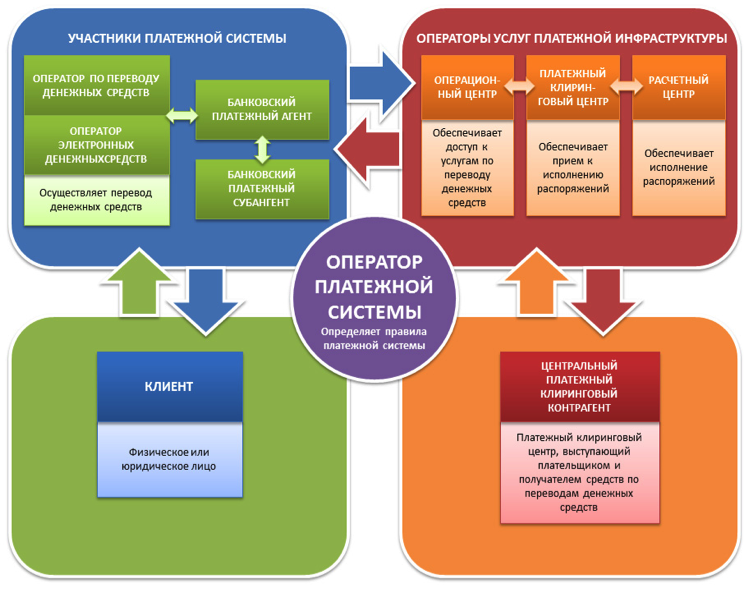

Банковский платежный агент (Б.П.А.) – это вспомогательный канал связи, выступающий юр. лицом, (не относящееся к кредитным учреждениям) или ИП, которые нанимаются кредитными учреждениями с целью выполнения различных банковских задач.

Понятие и законодательное регулирование деятельности платежных агентов

[stextbox id=’alert’]Рассмотрим регулирование банковской деятельности на законодательном уровне. Из ФЗ “О банковской деятельности”, следует, что платежный агент является лицом, принимающим денежные средства для оплаты различных услуг физ. лицам, для зачисления их на счет в банке.[/stextbox]

С 2011 года, банковские агенты по платежам получили дополнительные права:

- принятие и выдача физ. лицу материально-денежных средств, и осуществление операции с денежными средствами самостоятельно при помощи терминалов и банкоматов;

- прием с дальнейшим переводом (цель платежа не имеет значения);

- появилась возможность задействовать субагентов, т.е. лиц, которым прямой агент перепоручил свои функции;

- осуществлять удостоверение личности клиента, не прибегая к открытию счета в банке;

- предоставление клиентам возможности осуществления перевода денежных средств путем безналичных расчетов.

Что такое платежное поручение и как его правильно оформить вы можете узнать в этом видео:

Обязательства, возложенные на банковского агента по платежам

От исполнения перечисленных ниже обязательств напрямую зависит безопасность платежей:

- Подписание договора. Без него деятельность агента невозможна.

- Оператор обязан состоять на учете в Федеральной службе по фин. мониторингу.

- Открытие счета для сделок с теми или иными активами, при приеме платежей.

- Банк не должен выступать в роли оператора или лицом, которому прямой агент перепоручил свои функции, т.е. субагентом.

[stextbox id=’download’]Образец договора с банковским платежным агентом.[/stextbox]

За невыдачу товарного чека или перевод средств в обход спец. счета, накладывается админ. штраф в 3 000 руб. – ответственному работнику, от 30 000 до 40 000 – предприятию в целом.

ИП привлекается к ответственности исключительно как лицо должностное.

Условия при которых осуществляется деятельность

Агент по платежам должен получить на свой счет средства плательщика перечисляемые посредником. Далее банк переводит необходимую сумму на счет поставляющей товары или услуги компании (поставщика), а агент получает плату за работу в качестве агента-посредника.

Поставщик не может принимать перечисленную ему сумму от агентов на свой собственный счет в банке. Уклонение от соблюдения данного правила, влечет за собой ответственность по уголовной статье. Для агентов это админ. штраф в 4 500 – 5 000 руб., юр. лицам – 40 000 – 50 000 руб.

[stextbox id=’black’]Получение платежа от физ. лица платежного агента производится по средствам терминала или контрольно-кассовой техники. Необходимо, чтобы оно было оснащено оперативно запоминающим устройством и носителем товарной информации, воспроизведенной на ленте для контроля и восстановления сведений при необходимости.[/stextbox]

Обязательна регистрация оборудования в Федеральной налоговой службе.

Способы обслуживания клиентов

Условия обслуживания по приему платежей от агента по платежам осуществляется одним из двух способов:

- депозитный;

- кредитный. По каким правилам составляется бухгалтерская справка о списании кредиторской задолженности вы можете прочесть тут.

Учет операций и порядок приема платежей

Операции по денежным требованиям и обязательствам между агентом и банком исполняются в сроки, указанные в договоре. С момента получения банком перечня обоснованных заявок, подлежащих исполнению на спец. счет посредника и до дня перечисления средств от агента, банк выполняет действия в следующем порядке:

- Учитывает операции на спец. счете.

- На открытых к спец. счету лицевых счетах, отображает обязательства перед платежным агентом. Условие действительно в случае, если в договоре есть пункт о продлении срока действия выплаты комиссии. Что представляет собой лицевой счет работника и как правильно составить документацию по этому счету – читайте по ссылке.

Информация о чеках и счетах банковского платежного агента

Факт получения денежных средств должен иметь подтверждение в виде выданного чека. Он должен содержать следующие реквизиты:

- Обозначение вида письменного документа, т.е. наименование.

- Суммарное количество полученных средств.

- Наименование платежа.

- Плата за услуги посредникам.

- Данные о дате, времени и местонахождении при получении средств.

- порядковый номер чека.

- ИНН и местонахождения агента

- контактный телефон агента.

[stextbox id=’info’]При установлении ограничения средств в кассе посредники не должны брать в учет денежные средства, предусмотренные для передачи третьим лицам. По этой причине агенты по платежам ведут 2 кассовые книжки: 1-ая для фиксации своих средств, 2-ая – для всех остальных.[/stextbox]

Полномочия и последовательность действий работы агента

К полномочиям относится:

- работа с приемом платежей клиента;

- выдача денежных средств физ. лицам по средствам банкоматов и терминалов;

- предоставление клиентам возможности перевода денежных средств путем безналичного расчета с использованием эл. средств оплаты.

Последовательность действий в работе следующая:

- Составляется и подписывается договор с агентом и оператором.

- Для возможности проведения расчетов, заводится спец. счет в банке.

- Полученные наличные средства сначала собираются и перевозятся между организациями, после чего – оказываются на счетах.

- Перечисление банком денежных средств поставщику услуг и агенту.

Платежные и банковские агенты отличаются лишь тем, что у последних гораздо обширнее функционал.

Дополнительные направления в работе

Рассмотрим другие направления в деятельности платежного агента. Денежные средства принимаются агентами исключительно в пользу 3-их лиц, без права предоставления иных услуг. Если спектр оказываемых ими услуг шире, это говорит о том, что они не имеют никакого отношения к платежным агентам.

Как и в каком порядке выплачивается агентское вознаграждение, как отразить такое вознаграждение в балансе – читайте в этой статье.

[stextbox id=’warning’]Агентам данная рабочая деятельность приносит невысокий доход. С целью его увеличения посредники осуществляют регистрацию энного количества юр. лиц и с помощью них предоставляют в аренду терминалы.[/stextbox]

Курьерские копании тоже не имеют никакого отношения к платежным агентам. Они производят доставку товара и прием денежных средств от заказчиков в счет оплаты. Идентично можно охарактеризовать и тур. фирмы.

Ранее Федеральная налоговая служба предъявляла им штрафы за несоблюдение закона о платежных агентах. Причина этому – перевод средств тур. агентами оператору, за оказанные услуги.

Последние, были вынуждены по средствам обращения в суд, оспаривать решение Федеральной налоговой службы, объясняя это следующими фактами:

- Тур. агентства осуществляют подпор и бронь оптимального клиенту тура. За что собственно и получают часть прибыли.

- Работа осуществляется, только при наличии подписанного с оператором договора. В данных документах нет реквизитов спец. счета, с помощью которого агентами проводятся необходимые операции.

Приведенные выше факты нарушают Федеральный Закон.

Возможные риски

Есть в данной сфере свои недостатки и риск. Например, деятельности имеющей отношение к переводам средств при помощи терминалов для оплаты, свойственны риски вовлечения организации по кредитованию в процесс отмывания прибыли, полученной незаконным путем.

Так же этим способом возможно оказание финансовой поддержки терроризма. Это главные отрицательные моменты, связанные с эксплуатацией платёжных терминалов.

[stextbox id=’alert’]Рассмотрим фактор, способствующий снижению данного риска. Речь идет о наложенном законодательством лимите на разовую операцию в рамках не более 15 000руб., без установления личности плательщика. Законно провести операцию с крупной денежной суммой при помощи платежного терминала довольно проблематично. Так как придётся вручную производить большое количество перечисление с вашего счета денежных средств.[/stextbox]

Риски отмывания прибыли и финансовой поддержки терроризма терминалов, которые находятся в собственности и обслуживаются кредитной организацией оцениваются как допустимые.

На порядок существеннее риск агентских операций, где банк, выступающий инициатором заключения договора лишен возможности полного контроля терминальных аппаратов.

Следовательно, зачисление денежных средств мимо терминала из стороннего источника гораздо выше. Реализация данных рисков возможна двумя способами:

- обналиченные денежные средства передаются третьему лицу, тем самым нарушая закон;

- операции, которые производит агент совершаются без участия реального клиента-плательщика. Это умышленно фиктивные операции.

Концепция деятельности банковского платежного агента должна полностью соответствовать прописанным в законодательстве требованиям. Организациям, находящимся в сотрудничестве с посредниками необходимо иметь спец. счет, чтобы прием поступающих средств происходил исключительно через данный транзит.

Как осуществляется учет денежных средств у платежного агента вы можете посмотреть тут: