Приобретение жилья – достаточно дорогое удовольствие, государство в заботе о своих гражданах предоставляет возможность определенную часть расходов вернуть в качестве подоходного налога, но не всем такая возможность доступна.

Что такое налоговый вычет

[stextbox id=’alert’]Налоговый вычет – это легальная возможность сделать возврат определенной части средств, потраченных ранее в виде НДФЛ, то есть это сумма, позволяющая уменьшить размер налога.[/stextbox]

Все люди получающие официальный доход за исключением 13% подоходного налога, делая дорогое приобретение имеют право на уменьшение размера этого налога.

Необходимо такое послабление для уменьшения финансовой нагрузки, ложащейся на плечи работника, который сделал имущественное приобретение.

Важно: данная поддержка от государства доступна только гражданам, располагающим официальным доходом, с которого систематически идет отчисление 13% НДФЛ.

Как получить налоговый вычет через работодателя – смотрите тут:

Законодательная база и новые изменения

[stextbox id=’black’]Весь процесс предоставления вычета регулируется Налоговым Кодексом РФ, в 23 статье сказано, что каждый гражданин имеет право на возврат определенной части средств, если он за свои средства приобрел или построил недвижимость.[/stextbox]

Основанием для формирования возвратной суммы является:

- Совершение расходов на покупку жилья;

- Затрата определенных сумм на ремонтные работы;

- Выплата процентов по ипотеке, в связи с приобретением жилья в кредит, однако в данном случае в силу изменений в законодательстве существует лимит предельной величины вычета.

Из-за изменений в законодательстве размер вычета и возможности покупателей несколько отличаются:

- Если приобретение было выполнено до 2014 года, то максимум на что может рассчитывать покупатель, это 260 000 рублей вычета, когда стоимость покупки это допускает с учетом ремонтных затрат и текущих расходов, при приобретении одной единицы недвижимости;

- После 2014 года размер вычета также составляет 260 000 рублей, но с приобретения нескольких объектов, при этом предельный вычет по ипотеке составляет 390 000 рублей.

Кому доступен такой возврат

Конечно, самый оптимальный способ для получения вычета – это наличие официальной работы, но существую и другие варианты совершения взносов в виде 13% в государственную казну – продажа недвижимости, заключение гражданско-правовых соглашений при трудоустройстве.

[stextbox id=’info’]Индивидуальным предпринимателям, пенсионерам и владельцам хозяйств данное послабление доступно только при наличии отчислений 13% НДФЛ. Но при этом работа по ТК является самым законным основанием для получения налогового вычета.[/stextbox]

Вычет за медицинские услуги

Получить в данном случае вычет можно:

- При оплате медикаментов, которые находятся в перечне таковых;

- При оплате медицинского страхования;

- При оплате медицинских услуг, если они получены в лицензированном учреждении, они находятся в соответствующем перечне, существует договор на их получение.

Ограничения в получении

Получить налоговый вычет вправе:

- Лица, проживающие на территории России 183 дня в году, при этом имеющие официальный доход с систематической уплатой НДФЛ;

- Пенсионеры, находящиеся на пенсии не более 3-х лет;

- Вообще налоговый вычет имеют право получить любые лица, если они совершают отчисление 13% НДФЛ в силу тех или иных финансовых операций.

Недоступно такое послабление для:

- Военных;

- Детей сирот до 24 лет;

- Студентов на дневном стационаре;

- Нерезидентов страны;

- Лицам, получающим доход в сфере народного промысла.

Когда можно получить отказ

Возможно получить отказ, если:

- Взаимозависимые участники купли-продажи, то есть близкие родственники;

- Приобретение произошло со средств работодателя;

- В покупке жилья задействованы средства спецпрограмм – материнский капитал, военная ипотека, субсидирование или сертификат.

Расчет налога на примере

[stextbox id=’warning’]Получение данного вычета не может произойти в короткие сроки, так как исчисление 13% от зарплаты ежемесячно представляет собой небольшие суммы. Кроме этого при приобретении жилья в ипотеку владелец имущества имеет дополнительное право возврата процентов из заемных средств.[/stextbox]

В каждом случае расчет имеет свои особенности.

Трата собственных средств на покупку

Пример расчета: Если жилье было приобретено за миллион рублей, то к возврату полагается 130 000 рублей, так как 1 000 000 * 13% = 130 000.

При этом возврат единой суммой недоступен, так как он равен ежегодному начислению налога, то есть если в год 13% составило 50 000 рублей, то вычет уменьшится на этот размер, а остальная в следующие года.

Если квартира дорогостоящая, то вычет составляет сумму 260 000 рублей = 260 000 * 13%.

И это максимальный размер, в случае стоимости жилья еще больше вычет все равно составит 260 000 рублей.

В случае ипотечного кредитования

Важно: при ипотечном кредитовании допустимо получить максимум вычета 780 000 рублей с 6 000 000 рублей ипотеки.

Пример расчета: Стоимость квартиры 8 млн. рублей, собственных сбережений было внесено миллион рублей.

Соответственно:

- С личных сбережений получено 130 000 рублей = 1 000 000 * 13%.

- С ипотечного кредитования 780 000 рублей = 6 000 000 * 13%.

- Общая сумма возврата составляет 910 000 рублей = 780 000 + 130 000.

Этапы грамотного возврата подоходного налога

Чтобы возвратить средства можно использовать два варианта:

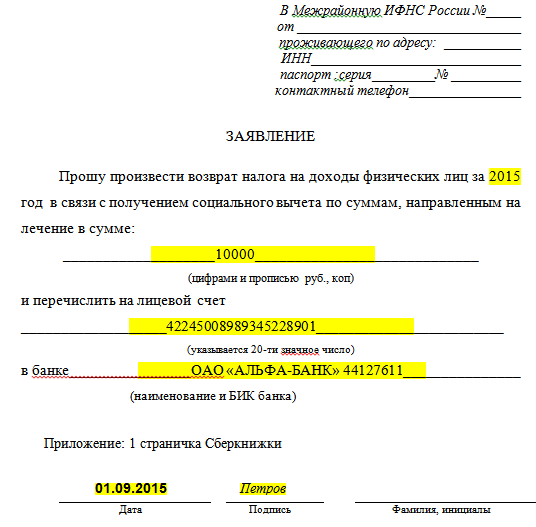

- Обратиться в налоговую самостоятельно для этого приготовить необходимый пакет документов и написать в отделение заявление на возврат НДФЛ.

[stextbox id=’alert’]Важно: в число пакета должна входить декларация о доходах по форме 3НДФЛ. В таком случае вычет будет доступен в конце года на расчетный счет одним платежом.[/stextbox]

- Обратиться с заявлением к работодателю, этот способ затребует больше усилий и времени, так как необходимо изначально обратиться в ФНС с заявлением и пакетом документов, примерно через месяц прийти за уведомлением.

И только потом обратиться к работодателю, предъявив ему заявление. Имея все основания на вычет, предоставление его начнется со следующего месяца, посредством прекращения отчисления 13% в казну, а выдачи их на руки работнику.

Документы для оформления

Чтобы обратиться в ФНС необходимо приготовить:

- Заявление по соответствующей форме, обычно ее предоставляют в отделении;

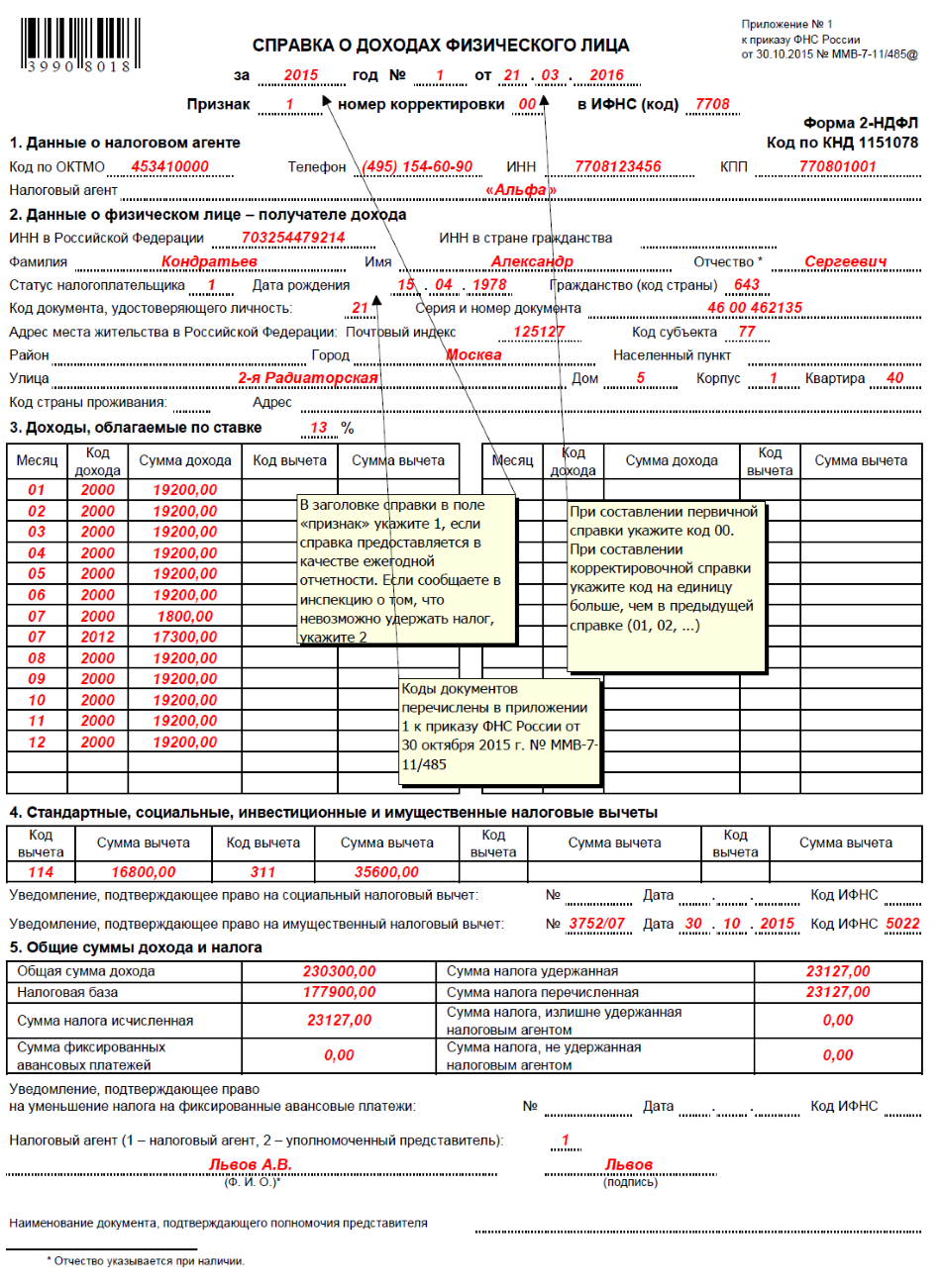

- Декларацию 3НДФЛ;

- Справку 2НДФЛ. Тут вы узнаете, как правильно указать код вычета в справке 2НДФЛ;

- Копию договора купли-продажи или правоустанавливающих документов;

- Копию свидетельства о браке;

- Заявление на распределение процентного соотношения возврата, если имущество в совместной собственности или отказ одной из половинок от вычета;

- Копии свидетельств о рождении несовершеннолетних отпрысков;

- Копии платежных документов;

- Оригиналы всех перечисленных документов.

Важно: при ипотеке необходимо договор с банком, договор рефинансирования, если он присутствовал, платежные документы.

[stextbox id=’download’]Образец декларации 3-НДФЛ.[/stextbox]

Обращение необходимо выполнить после получения на руки свидетельства о праве собственности, если была ипотека документы о полном ее погашении.

Обращаться за возвратом доступно при покупке в прежние года, так как декларацию можно предоставить за 3 года систематических взносов 13% НДФЛ.

Подавать документы следует в отделение ФНС по месту регистрации недвижимости.

Неработающие граждане

Также могут получить вычет, если они имеют доход от:

- Продажи акций или имущества;

- Сдачи недвижимости в аренду;

- С гонораров и прочих доходов, с которых взносится 13% налога.

[stextbox id=’black’]Важно: неработающие пенсионеры имеют право на вычет при его переносе на прежние года работы.[/stextbox]

Особенности возврата в различных ситуациях

Каждый гражданин имеет право на вычет по нескольким позициям, которые в свою очередь имеют свои нюансы.

На лечение

Получить вычет в данном случае возможно и по дорогостоящему, и по обычному лечению согласно перечню, указанному в законодательных актах.

В случае дорогостоящего лечения сумма вычета буде равна тратам, а в случае обычного предельные ее размер составляет 120 000 рублей.

Для получения вычета необходимо предоставить справки и договор из медицинского учреждения, а также платежные документы. Облагается ли материальная помощь НДФЛ – ответ содержится в этой статье.

Важно: получить такой вычет доступно заявителю, даже если пациент не он, но при этом вся документация должна составляться на него.

На обучение

[stextbox id=’info’]Доступно получить вычет заявителю, в случае составления договора с образовательным учреждением на его имя. Можно оплатить обучение детей, братьев/сестер до 24-летнего возраста или собственное.[/stextbox]

При этом за собственное или кровных родственников доступно возвратить до 15 600 рублей при взносе налога в размере 50 000 рублей за год, а с обучения детей возможная сумма к возврату составляет 6 500 рублей.

С покупки имущества

Покупая недвижимость в общую собственность супругов необходимо написать заявление на распределение процентных соотношений вычета между парой. Оно может быть 50% на 50% или 100% на 0. При этом его можно написать единожды или каждый год с изменением пропорции.

Важно: при отсутствии заявление распределение суммы вычета происходит в равных частях.

Особенно выгодно равное распределение процентов между супругами, если стоимость квартиры выше 4 млн. рублей тогда каждый супруг сможет получить максимуму – 260 000 рублей.

При ипотеке

[stextbox id=’warning’]В данном случае вычет доступно получить только после полного погашения ипотеки, к тому же если в деле был задействован, к примеру, материнский капитал, его размер необходимо вычесть.[/stextbox]

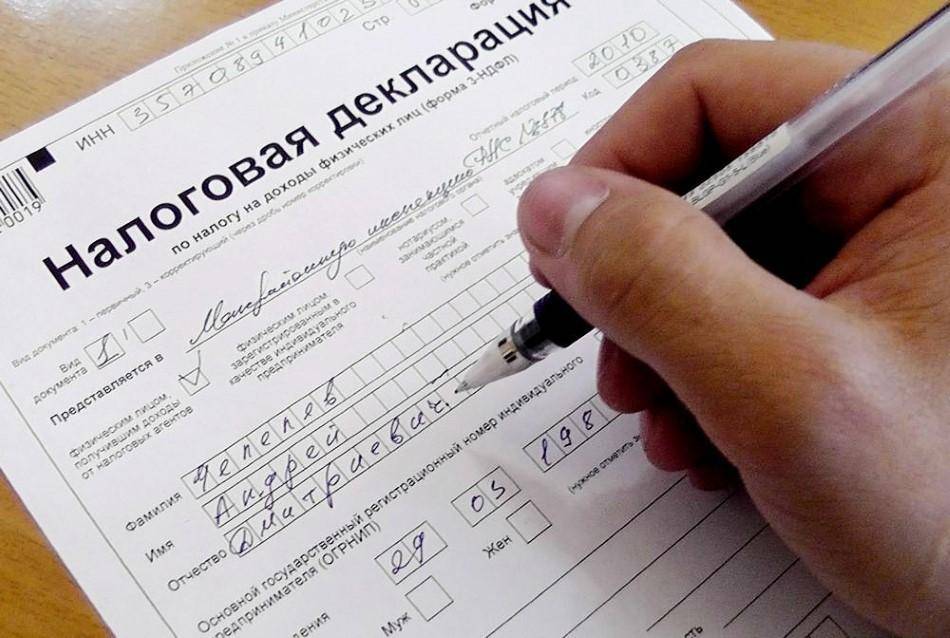

Декларация 3-НДФЛ

В заполнении декларации можно использовать доходы за 3 налоговых периода. Заполнить ее реально:

- Вручную самостоятельно;

- На компьютере при помощи специальных программ;

- Обратившись за помощью в специализированную организацию.

Заполняется она по специальной форме, в ней необходимо указать:

- Личные данные;

- Адрес проживания;

- Сведения о доходах;

- Данные о работодателе.

Заключение

Налоговый вычет – это право, а не возможность каждого гражданина, уплачивающего налог НДФЛ с личных доходов, его можно получить при различных дорогостоящих тратах вплоть до продажи имущества.

Как вернуть НДФЛ за лечение вы узнаете в этом видео: