У любого предприятия на счету есть основные средства. Без своевременного начисления амортизации их правильный бухгалтерский учёт становится невозможным.

Что такое амортизация основных средств?

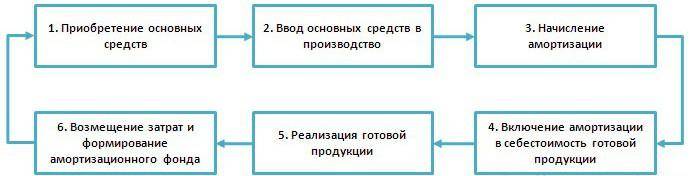

Название амортизации получил процесс, при котором готовая продукция постепенно и равномерно перенимает стоимость фондов, какой она была первоначально.

[stextbox id=”alert”]Это значит, что, пока идёт данная процедура, в себестоимость произведённых товаров включаются затраты предприятия, связанные с покупкой основных средств, материалов для производства.[/stextbox]

Амортизационные отчисления – это средства, регулярно переносимые на стоимость продукции. Есть несколько факторов, определяющих их величину.

- Выбранный способ, которым начисляется амортизация.

- Предполагаемый срок, за который будет эксплуатироваться актив.

- Показатель первоначальной стоимости объекта.

Но износ надо фиксировать не по каждому из видов имущества. Согласно НК РФ, амортизируемым может быть признан актив, находящийся в прямой собственности плательщика. И используемый для того, чтобы извлечь выгоду.

Срок эксплуатации включается в число обязательных условий. Главное, чтобы он составлял не менее года.

На что начисляют амортизацию?

Порядок начисления определяется статьёй 259 НК РФ. Амортизации не подлежат такие объекты, как:

- Ценные бумаги.

- Объекты, строительство которых незавершено.

- Товарные запасы.

- Запасы материально-производственной группы.

- Земли, другие объекты, имеющие отношение к природопользованию.

[stextbox id=”info”]Принимая разные типы амортизируемого имущества к учёту, опираются только на первоначальную стоимость. У налогоплательщиков есть право на то, чтобы самим определиться со сроками по полезному использованию. Отсчитывается этот срок от даты введения в эксплуатацию.[/stextbox]

Есть несколько методов начисления амортизации основных средств. О способе уменьшаемого остатка вы узнаете из материала по ссылке.

Бухгалтерский учёт амортизации: формула расчёта и проводки

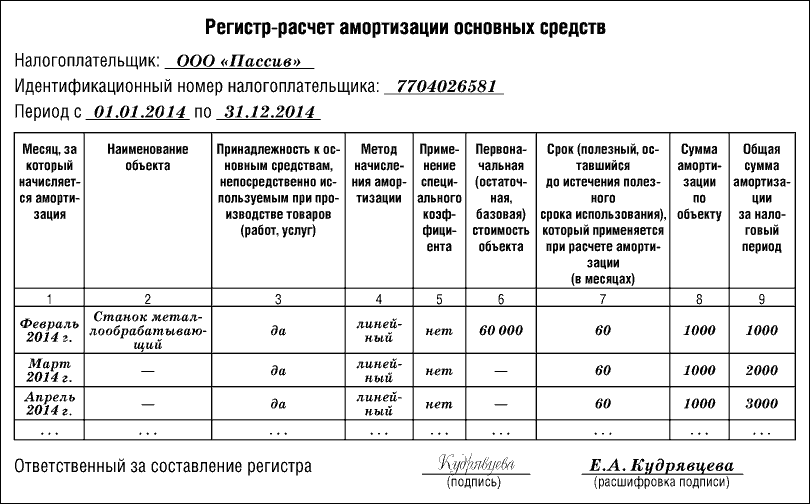

Если говорить о бухучёте, то при начислении амортизации опираются на месяц, следующий за месяцем, в котором начался учёт оборудования. После этого отчисления определяются каждый месяц. Не важно, какими будут результаты деятельности компании в этот месяц.

Прекращают начислять амортизацию в месяц, который следует за месяцем, в который имущество было погашено, либо выбыло из строя. Расчёты производят по специальной формуле. Есть лишь несколько ситуаций, когда амортизация приостанавливается. Например:

- Если период восстановления основного средства длится больше 12 месяцев.

- Когда идёт консервация основного средства. И если она занимает больше 90 дней.

Ввод основных средств в эксплуатацию часто проводится организациями совсем не сразу.

Тогда учёт ведётся на отдельном субсчёте 01. Такой порядок распространяется на любые объекты, имеющие отношение к группе основных средств.

[stextbox id=”black”]Любое действие организации обязательно должно отражаться в отчётах. Как отражаются хозяйственные операции в проводках – читайте в данном материале.[/stextbox]

Ежемесячно надо делать проводки по отчисляемым средствам амортизации. Для занимающихся бухгалтерским учётом есть несколько способов для определения данного параметра:

- Пропорциональный, когда величина стоимости зависит от объёма выполненной работы.

- В зависимости от срока с полезным использованием.

- Уменьшаемого остатка.

- Линейный.

Об амортизации в налоговом учёте

В налоговом учёте амортизацию определяет в месяц, следующий за месяцем, в который имущество введено в эксплуатацию. Это касается и амортизации, связанной с капитальными вложениями.

Прекращают учёт амортизации в месяц, который следует за месяцем, когда:

- Имущество временно выбыло из состава объектов для амортизации.

- Объект полностью самортизирован.

- Имущество списано со счёта.

Понятие амортизационных норм

Амортизационные нормы относятся к основным средствам предприятия. И выражаются в виде процентного соотношения между первоначальной стоимостью основного средства и амортизацией за 12 месяцев.

По отношению к объёму по основным средствам, показатель обратно пропорционален.

Для каждого вида основных средств устанавливаются свои амортизационные нормы. Они зависят от того, в каких условиях эксплуатируется объект. Норма составляет:

- От 3 до 50 процентов: для силовых машин вместе с оборудованием.

- 0,4-11 процентов – для зданий.

Следующие данные становятся основой, когда считают нормы по амортизационным отчислениям:

- Нормативный срок службы или эксплуатационный период.

- Какую стоимость ликвидационного типа имеют основные средства?

- Основные средства, их стоимость, какой она была изначально.

Линейный способ амортизации считается самым простым. Подробную информацию об этом методе вы найдёте по ссылке.

Об изменениях в законодательстве с 2016 года

Повышенные коэффициенты для основных средств нельзя использовать, начиная с 1 января 2016 года.

Это относится к объектам, эксплуатируемым в агрессивной среде, с повышенной сменностью.

Если средство предназначено для работы без перерывов, оно становится исключением из правила. Есть и другие изменения. Среди них – законодательный запрет на применение двух повышающих коэффициентов одновременно.

[stextbox id=”warning”]Раньше у предприятий было такое право, если оборудование отличалось ускоренным износом, либо осуществлялась схема лизинга. Не было запрета на введение сразу двух одинаковых коэффициентов, если, например, обе ситуации имеют место быть.[/stextbox]

Возможность перехода к линейному способу начисления амортизации – ещё одно из дополнений к текущему законодательству. Многие предприятия перешли на нелинейный способ начисления ещё в 2009. В 2014 срок использования этого метода истёк.

Что представляет собой добавочный капитал организации? Из чего он состоит и как формируется – смотрите в этой публикации.

Какие ещё особенности у амортизации основных средств?

Есть в каждой организации активы, которые носят название нематериальных. Они отличаются тем, что не имеют физической формы. Если их стоимость изначально не регламентирована каким-либо документов, возникают трудности при дальнейшей оценке. Что именно относят к группе нематериальных активов?

- Логотипы.

- Деловую репутацию.

- Программное обеспечение.

- Товарные знаки.

- Производственные разработки, ноу-хау.

- Приобретённые права на изобретения.

- Патенты.

[stextbox id=”black”]Какие отчисления ИП должен направлять в ПФР? Об этом вы узнаете из статьи “регистрация ИП в ПФР” по ссылке. [/stextbox]

Нематериальные активы поставляются на учёт, оформляются членами специальной комиссии. Она подписывает акт приёмки, занимается определением первоначальной стоимости. Именно последний фактор потом отражается на балансе предприятия.

Моральный износ нематериальных активов – вот на что нужно опираться, рассчитывая амортизационные начисления в данном случае.

Здесь правила действуют примерно такие же – обязанность по определению амортизационных отчислений появляется каждый месяц. Не важно, какими оказались финансовые результаты деятельности компании. При расчётах опираются на первоначальную сумму, по которой актив ставится на бухгалтерский учёт.

Для чего нужна выписка из ЕГРИП и как её получить? Подробный ответ на этот вопрос вы найдёте в материале по ссылке.

У некоторых нематериальных активов есть определённый срок действия. Срок использования может носить статус неопределённого.

Максимальный срок для таких объектов составляет 20 лет.

Для проводок по нематериальным средствам пользуются счётом 05. Суммы по износу копятся на кредите, сам счёт является пассивным. Сумма списывается при выбытии активов. Амортизация списывается с соответствующими затратными счетами. В ПБУ 14 отражён порядок, по которому амортизационные суммы начисляются, либо списываются.

[stextbox id=”info”]Если организация некоммерческая, то она может не брать в расчёт амортизацию по нематериальным активам. Если же отчисления рассчитываются, то каждый год нужно уточнять период полезного использования для объектов.[/stextbox]

Амортизация важна для любых активов компании. Иначе в бухгалтерском и налоговом учёте просто не получится по всем правилам отразить доходы с расходами. Особенно это явление важно для основных производственных фондов, нематериальных активов, если их стоимость достаточно высока.

Ещё больше информации об амортизации основных средств – в это видео: