В рыночной экономике используется целый спектр кредитных и финансовых инструментов. Один из таких инструментов – финансовый лизинг, благодаря которому бизнес способен получить новые возможности для роста и модернизации своей деятельности.

Финансовый лизинг: что это такое?

[stextbox id=”alert”]Лизинг переводится с английского, как «аренда». Финансовый лизинг, как разновидность инвестиционной деятельности, направлен на приобретение имущества (основных средств) и передачу его по договору лизинга юридическим или физическим лицам в пользование за определенную плату, на обозначенный срок и на условиях договора, с правом выкупа имущества лизингополучателем.[/stextbox]

Срок, на который лизингополучатель получает имущество, не должен превышать срока полной его амортизации.

Автомобиль в лизинг для физических лиц: что это такое и как это работает на практике, вы можете прочесть по ссылке.

1. Объекты лизинга

Объектом выступает недвижимое или движимое имущество из категории основных средств:

- транспорт и спецтехника;

- технические сооружения;

- оборудование;

- здания;

- средства вычислительной техники;

- предприятия;

- другое имущество для предпринимательских целей.

Исключаются из этого списка земельные участки, некоторые природные объекты и имущество, запрещаемое для свободного обращения федеральными нормативными актами.

Популярны среди объектов (предметов) лизинга: сельскохозяйственная, строительная и дорожная техника, автотранспорт и авиационная техника, морские суда, телекоммуникационное оборудование.

2. Субъекты лизинга

Финансовый лизинг предусматривает трехсторонний характер отношений. В сделке участвуют три субъекта:

- лизингодатель – физическое или юридическое лицо, приобретающее за счет своих или привлеченных средств имущество для его последующей передачи во временное пользование;

- лизингополучатель – физическое или юридическое лицо, получающее имущество во временное пользование;

- продавец (поставщик) – лицо, продающее имущество (объект лизинговой сделки): предприятие-изготовитель, торговая организация или физическое лицо, продающее объект лизинга.

Субъектами лизинга могут быть как резиденты, так и нерезиденты РФ, функционирующие на ее территории.

Лизингодателем могут выступать:

- лизинговые компании (как организации, исключительно финансирующие сделки, так и организации, оказывающие дополнительно услуги по техобслуживанию, обучению и т.д.);

- кредитные учреждения и банки, которые по Уставу имеют право на лизинговую деятельность;

- иные организации, у которых в учредительных документах предусмотрена лизинговая деятельность и наличие достаточных средств для этого.

Как юридическому лицу получить автомобиль в лизинг и сколько это будет стоить, вы можете узнать в этой статье.

Это пример классических лизинговых отношений, который объясняет разницу между лизингом и арендой, где участвуют только два субъекта: арендатор и арендодатель.

[stextbox id=”black”]Помимо финансового лизинга существует понятие оперативного лизинга. Срок такого лизинга меньше периода амортизации имущества. По его окончании имущество либо возвращается собственнику, либо передается во временное пользование. Наибольшее распространение имеет оперативный лизинг пассажирского, грузового и легкового автотранспорта.[/stextbox]

Что такое лизинг простыми словами и какие существуют основные виды договоров лизинга – читайте по ссылке.

Преимущества финансового лизинга

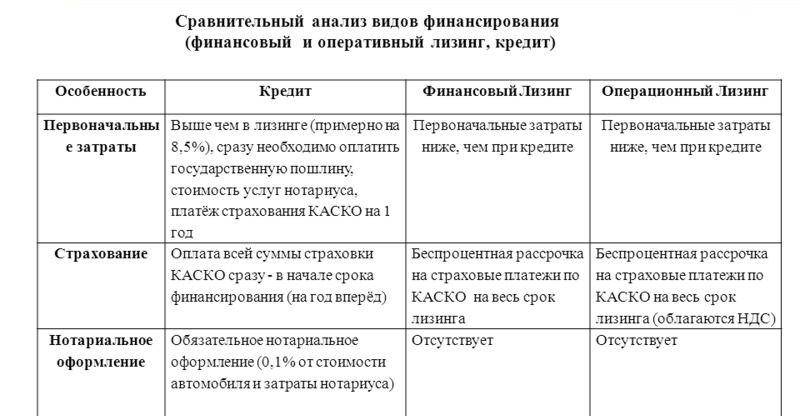

Финансовый лизинг имеет множество преимуществ перед арендой, покупкой и кредитом:

- лизингодатель снижает риск невозврата денежных средств, в силу сохранения права собственности на передаваемое в пользование имущество;

- лизинг обычно подразумевает кредитование в размере 100% от стоимости имущества, и не требует немедленного начала лизинговых выплат;

- платежи по договору лизинга начинают выплачиваться после установки оборудования на предприятии при достижении соответствующей производительности;

- срок лизинга больше срока кредитования;

- гибкость договора лизинга позволяет сторонам договориться об удобной системе оплаты;

- после окончания срока договора есть возможность выкупить имущество лизингополучателем по остаточной или номинальной стоимости;

- имущество в лизинге не стоит на балансе лизингополучателя, что позволяет не платить налог на имущество;

- лизинговые платежи учитываются как издержки и уменьшают налогооблагаемую базу при расчете налога на прибыль;

- возможность возместить часть лизинговых платежей за счет предоставления субсидий для малого бизнеса из региональных структур;

- продавец (производитель) имущества получает дополнительные каналы сбыта и реализации своей продукции.

Как физическому и юридическому лицу получить оборудование для малого бизнеса в лизинг, вы можете прочесть тут.

Договор международного финансового лизинга

В современном мире быстрыми темпами развиваются международные правоотношения. Международный финансовый лизинг – это особые лизинговые отношения, которые подразумевают участие субъектов из разных стран.

Он, в свою очередь, подразделяется на: прямой (соглашение заключается между субъектами разных государств) и косвенный (когда имущество импортируется или капитал лизингодателя частично контролируется иностранным государством).

Также международный лизинг можно разделить на импортный и экспортный. При экспортном зарубежной стороной является лизингодатель, при импортном – лизингополучатель.

Договор международного финансового лизинга – образец находится тут.

[stextbox id=”info”]Рост объемов международного лизинга и его распространение является вполне закономерным, и связано с финансовой глобализацией, интеграцией экономик и высокой конкуренцией в кредитной сфере. Такой вид лизинга привлекает иностранные инвестиции в экономику страны, а также позволяет использовать современное оборудование и технологии.[/stextbox]

Чем отличается лизинг от кредита и какие основные преимущества лизинга перед кредитом – узнайте в нашей новой публикации по ссылке.

Договор финансовой аренды лизинга: образец и основные правила

Основополагающим документом лизинговых взаимоотношений является договор финансового лизинга. Такой договор заключается между лизингодателем и лизингополучателем.

В типовой форме указывается предмет договора, права и обязанности сторон, условия поставки имущества, срок лизинга, страхование, график лизинговых платежей, ответственность каждой из сторон, порядок разрешения споров, использование имущества, его обслуживание и ремонт, реквизиты субъектов.

Важный этап лизинговой сделки – подписание акта приема имущества.

Здесь вы можете скачать образец договора финансовой аренды лизинга.

Договором предусматривается внесение лизингополучателем регулярной платы в течение всего срока эксплуатации имущества. Такая плата называется «лизинговыми платежами», обычно представленными в виде графика.

Образец договора финансового лизинга вы можете посмотреть по этой ссылке.

[stextbox id=”warning”]Финансовый лизинг, как инструмент финансирования, открывает много перспектив для роста и модернизации бизнеса. Его использование позволяет применять новейшие технологии, оборудование и технику, что гарантирует конкурентное преимущество в деятельности предпринимателей.[/stextbox]

Финансовый лизинг: что это такое и какими темпами развивается лизинг в России, вы можете узнать в следующем видео: