Клиенты любого предприятия, особенно оптовые, редко расплачиваются с фирмой наличными. Чаще всего между датой подписания контракта и поступлением оплаты на счет проходит некоторое время. Меж тем, это влияет на ликвидность компании и необходимость прибегать к услугам заемного капитала, а значит, платить процент за пользование оным.

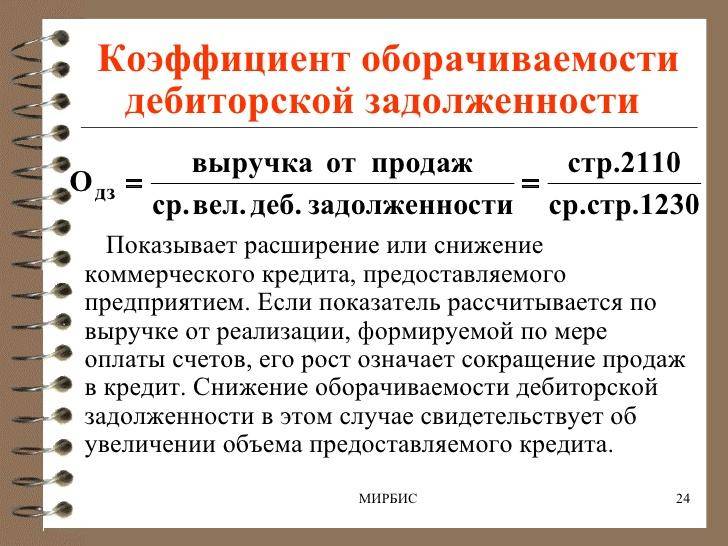

[stextbox id=”alert”]Коэффициент оборачиваемости дебиторской задолженности – это финансовый показатель, который показывает сколько раз обязательства перед предприятием были обращены в денежные средства за отчетный период.[/stextbox]

Что показывает коэффициент оборачиваемости дебиторской задолженности и в чем его суть?

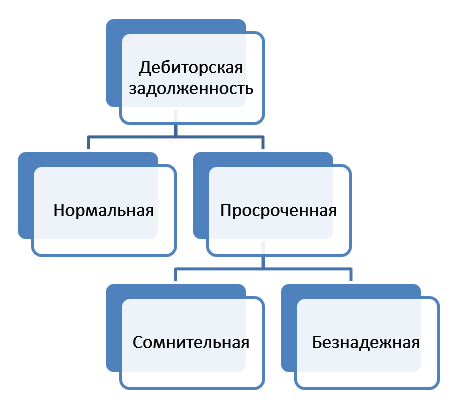

Чтобы понять смысл рассматриваемого коэффициента, необходимо ввести одну экономическую категорию – дебиторскую задолженность.

Дебиторская задолженность – это сумма непогашенных обязательств других фирм перед предприятием. В основном возникает при отсроченном платеже клиента за купленный продукт.

[stextbox id=”black”]Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз обернулся за отчетный период оборотный капитал фирмы. Другими словами, он демонстрирует, сколько раз у некоей фирмы покупали ее продукцию (за отчетный период, при усредненной величине дебиторской задолженности).[/stextbox]

Для финансового анализа данная информация представляется важной ввиду двух причин: первая – она влияет на состояние ликвидности предприятия (денежные средства компании в основном формируются из оплаченной дебиторский задолженности), во-вторых, она является показателем эффективности его функционирования (показывает, как часто покупатели приобретают продукцию фирмы).

Что такое учетная политика организации и как она формируется, вы можете узнать в нашей новой статье по ссылке.

В менеджменте фирмы существует целое направление, которое занимается управлением дебиторской задолженности. И не мудрено: помимо описанных выше факторов, которые являются важными для финансового анализа, этот показатель до известного предела напрямую влияет на объем реализованной продукции.

Потому, что, чем больше у предприятия свободных средств, тем больше ресурсов для изготовления продукции оно может закупить (но у предприятия всегда есть альтернатива – прибегнуть к коммерческому кредиту).

Коэффициент оборачиваемости дебиторской задолженности: формула по балансу и примеры расчета

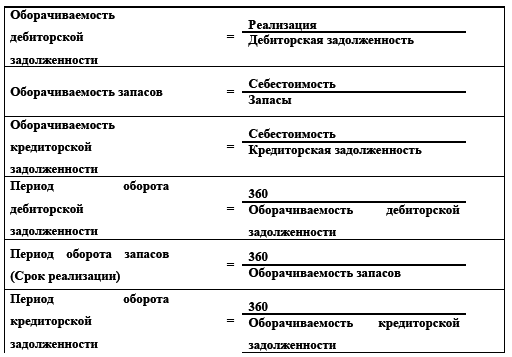

Формулы для расчета коэффициента оборачиваемости дебиторской задолженности отличаются по точности расчётов ее элементов. Оптимальной формулой по балансу, для подсчета коэффициента оборачиваемости дебиторской задолженности, является следующая:

Подз = Ро / Вдз;

где:

- Подз – показатель оборачиваемости дебиторский задолженности

- Ро – реализация с отсрочкой платежа

- Вдз – среднегодовая величина дебиторской задолженности.

[stextbox id=”info”]Если невозможно отделить продажу продукции в кредит от продаж за наличные, то тогда вся выручка принимается как величина продаж в кредит. Среднегодовая величина дебиторской задолженности считается как средняя арифметическая от показателей дебиторской задолженности в каждом месяце отчетного периода.[/stextbox]

Что такое балансовая стоимость основных средств и как самостоятельно подсчитать этот показатель – узнайте по ссылке.

Пример 1

Пусть предприятие «А» имеет годовой показатель продаж в кредит, равный 1 000 000 р.. Средняя величина дебиторской задолженности составляет 69 583.

Коэффициент оборачиваемости дебиторской задолженности по формуле:

Подз = Ро / Вдз;

где:

- Подз – показатель оборачиваемости дебиторский задолженности

- Ро – реализация с отсрочкой платежа

- Вдз – среднегодовая величина дебиторской задолженности;

составит:

1 000 000 / 69 583 = 14.37

Показатель оборачиваемости дебиторской задолженности для предприятия «А» равен 14.37.

Что такое рентабельность предприятия простыми словами? Подробный ответ содержится в публикации по ссылке.

Пример 2

Пусть предприятие «Б» имеет годовую выручку от продаж в кредит в 100 000 р. Среднегодовая величина дебиторской задолженности составляет 20 000 р.

Рассчитаем коэффициент оборачиваемости дебиторской задолженности:

100 000 / 20 000 = 5

Что такое бизнес-план и как его составить самостоятельно, вы можете узнать здесь.

Где используется этот коэффициент?

[stextbox id=”warning”]Данный коэффициент чаще применяется для двух основных случаев: при принятии управленческих решений (генеральным директором, финансовым менеджментом, руководителем отдела продаж, а также специалистами экономической и юридической служб) и для оценки эффективности бизнеса при купле-продаже предприятия (выше уже указывалось, что дебиторская задолженность прямо влияет на ликвидность фирмы).[/stextbox]

Какая предусмотрена форма ответственности учредителей ООО по долгам созданного ими юридического лица – читайте тут.

Нормативное значение коэффициента оборачиваемости дебиторской задолженности

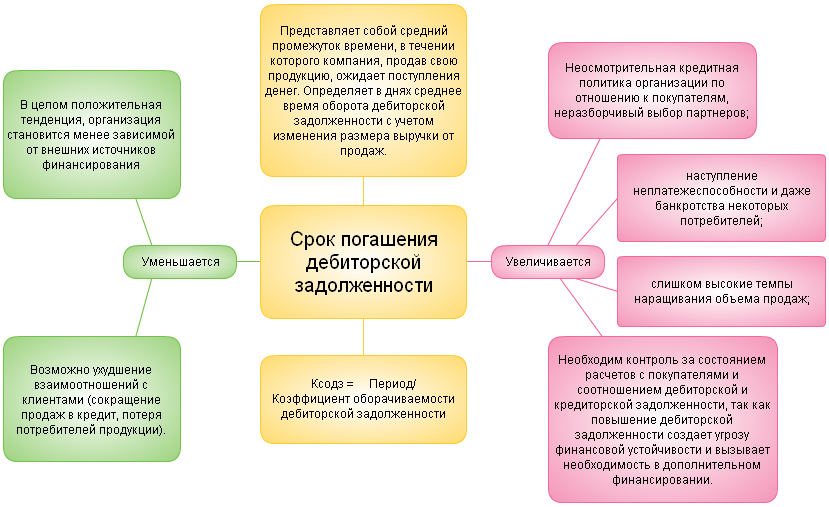

На практике не существует строгих нормативных значений для данного показателя. Возможно только отслеживать изменение этого коэффициента во времени: если он уменьшается, то это говорит о негативных переменах в организме предприятия, если он растет, то, значит, менеджмент фирмы принимает эффективные решения.

Какая предусмотрена ответственность главного бухгалтера с 2016 года – узнайте в этой статье.

Но не все так просто, к примеру, показатель может падать из-за агрессивной кредитной политики компании (когда смягчаются условия для товарного кредита в целях захвата новых рынков), а это, в стратегическом аспекте, будет для фирмы скорее положительным, нежели отрицательным изменением.

Показатель обращаемости дебиторской задолженности демонстрирует, с какой периодичностью клиент покупает продукцию предприятия (при определенных упрощениях).

[stextbox id=”alert”]Строгих нормативных ограничений для этого показателя нет: для оценки состояния фирмы необходимо изучить его в комплексе с другими экономическими коэффициентами. Но ориентироваться приблизительно по значению этого показателя все же можно, ведь в деловой прессе присутствуют средние значения коэффициента для конкретной отрасли промышленности.[/stextbox]

В чем основные проблемы управления оборачиваемостью дебиторской задолженности, вы можете узнать в следующем видео: