Амортизационные начисления, выполняемые бухгалтером должны проводиться своевременно при наличии признаков изношенности основных средств, чтобы весь процесс был предельно ясным, их отчисление происходит в соответствии с ОКОФ.

Что представляет собой ОКОФ

[stextbox id=’alert’]Это общероссийский классификатор по основным средствам, представляющий собой отгруппированные активы по периодам амортизации. Необходим он для контроля расходов, на амортизацию по находящимся на балансе организации имущественным объектам.[/stextbox]

Классификатор, действующий до 1 января 2017 года, был утвержден в 1998 году, но в связи с устаревшей классификацией, он корректировался в 2017 году в соответствии с международными стандартами.

С целью применения бывшей и нововведенной версии созданы прямые специальные ключи для осуществления двустороннего перехода между обеими редакциями.

Порядок начисления амортизации при изменении кода ОКОФ рассмотрен тут:

https://www.youtube.com/watch?v=c2DLfCCpat0

Цели, преследуемые ОКОФ

Данный классификатор исполняет следующую роль в общей экономической сфере, как предприятия, так и страны:

- Упрощение проведения бухгалтерских операций за счет кодирования и систематизации присутствующих данных;

- Применение международных вариантов стандартизации по хозяйственным операциям;

- Адекватная оценка активов имеющихся в распоряжении компании – размеры, основные комплектующие и процент износа;

- Совершенство существующих расчетов;

- Использование показателей по основным активам в расчете внутренних коэффициентов компании;

- Определение периодов для проведения ремонтных работ по изношенным активам;

- Выполнение информационной функции относительно расходов предприятия.

[stextbox id=’black’]Изменения в амортизационные группы внесены в 2017 году, посредством применения сформированных кодов. Важно: ОКОФ и амортизационные группы с расшифровкой содержатся в Классификации основных средств.[/stextbox]

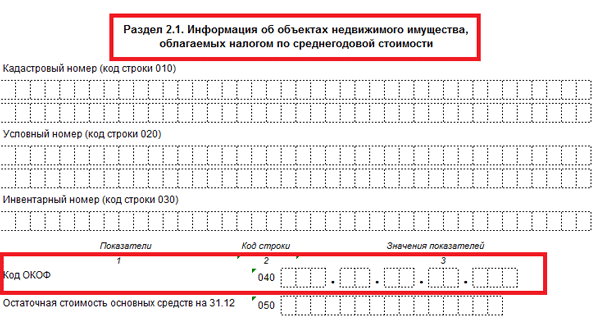

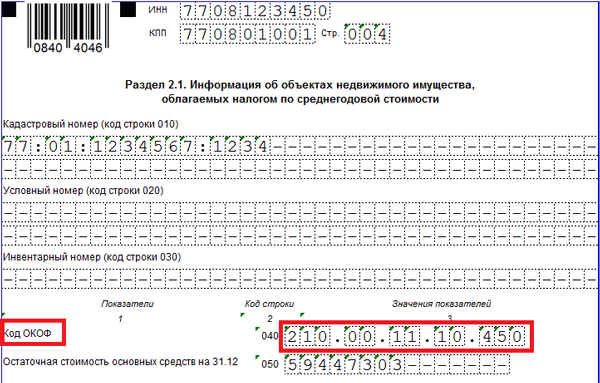

Код ОКОФ имеет следующую структуру XXX.XX.XX.XX.XXX. обеспечивающую возможность выявить, к какой амортизационной группе имеет отношение имущество.

Применение таблицы выглядит следующим образом:

- Нужно определить по коду ОКОФ, группу принадлежности необходимого ОС, необходимая информация указана в первом столбце, например насосы для перекачки жидкости располагают обозначением 330.28.13.1;

- Далее следует отследить наличие кода в первой графе Классификации ОС;

- Когда он там обнаружился необходимо просмотреть амортизационную группу;

- Если же цифровое значение отсутствует в графе, то нужно просмотреть код группировки для включения имущества, при замене последнего числа в коде на 0 можно увидеть группировку более высокого уровня;

- При отсутствии положительного эффекта от этих манипуляций, следует убрать последние 3 цифры, так далее, пока не достигнут показатель высшего уровня группировки;

- В процессе вычисления группы амортизации необходимо учитывать 3 графу, перечисляющей виды ОС не входящие или дополнительно включаемые в данную группу;

- Например, автопогрузчик с вилочным захватом не имеет отношение ни к одному формированию, но его код имеется в отдельных, не включенных ни в какие группы средствах 4 группы по счету.

Что такое амортизация основных средств и в чем ее основные особенности вы узнаете в статье по ссылке.

Период полезного применения таких средств составляет 5 – 7 лет включительно, в примечаниях к этой группе указано, что к ней имеют отношение автопогрузчики.

[stextbox id=’info’]Важно: если основное средство введено в эксплуатацию до выполнения корректировок 2017 года, то СПИ определенное согласно старому Классификатору изменять не надо.[/stextbox]

Новый норматив по классификации ОКОФ

Новая версия под названием ОК 013 – 2014 возник в 2017 году, как необходимость корректировки привычных стандартов, которые устарели.

При этом предусмотрены новые кода и стандарты для вновь приобретенного имущества после декабря 2016 год, что обеспечивает возможность выполнять амортизационные отчисления с применением привычных стандартов, без применения новых правил. Тут вы узнаете, как происходит начисление амортизации способом уменьшаемого остатка.

Однако вновь созданные фирмы обязаны соответствовать утвержденным требованиям. В новом классификаторе изменились состав и кодовое значение амортизационных групп, которых имеется 7.

Изменения коснулись следующих правил учета:

- Перемещение отдельных объектов в другие группы;

- Изменение числового значения от 9 до 12;

- Перемещение в группу «Материалы» до 500 активов;

- С 2016 года увеличен лимит учета с целью обложения налогом и бухгалтерского учета ОС с 40 000 рублей до 100 000 рублей.

При этом ранее для налогового учета цены новых основных средств допустимо было принять к списанию сразу после их введения в эксплуатацию, в то время как для бухгалтерского учета их необходимо было изначально принять на предприятие, а далее только учитывать затраты на амортизацию. Как происходит начисление амортизации линейным способом – читайте здесь.

[stextbox id=’warning’]Важно: в 2013 году произошли изменения относительно транспорта, при его приобретении не надо было вести учет таких средств в качестве налоговой базы для расчета налога на прибыль.[/stextbox]

С 2018 года муниципальные власти получили право предоставлять льготы предпринимателям с целью контроля данного процесса.

Старая и новая версия ОКОФ

Для более легкого сопоставления старого и нового кода по группам желательно применять таблицу такого образца:

| Старые кода | Обозначения | Новая версия | Обозначение |

| 130000000 | Жилье | 100.00.00.00.000 | Жилье |

| 110000000 | Не жилая недвижимость | 200.00.00.00.000 | Не жилое имущество |

| 140000000, 150000000, 160000000, 190000000 | Машины и оборудование, инвентарь, прочее | 300.00.00.00.000 | Машины |

| – | 400.00.00.00.000 | Система вооружение | |

| 170000000, 180000000 | Скот и насаждения | 500.00.00.00.000 | Биологические и культивируемые ресурсы |

| – | 600.00.00.00.000 | Расходы на права относительно внедрения в жизнь разработанных систем | |

| 200000000 | Нематериальные ОС | 600.00.00.00.000 | Объекты интеллектуальной собственности |

Правила перехода на вновь установленные стандарты

[stextbox id=’alert’]Для облегчения периода перехода межу новой и старой версией классификатора созданы переходные ключи, которые призваны для облегчения работы бухгалтеров.[/stextbox]

Совет: применение ключей будет безболезненно, если:

- Использовать более подходящее значение ОС, при отсутствии такого же, как в старой версии;

- Не обозначать средства по новым и старым нормам одновременно, особенно если в новых документах данного средства нет;

- Применять откорректированные кода только в том случае, если в старом нормативе нет определения;

- В случае непонятных вопросов следует обращаться на горячую линию, предназначенную для представителей фирм.

[stextbox id=’download’]Прямые переходные ключи.[/stextbox]

Для правильного создания отчетной документации, требуется применять переходной вариант классификации, выполняя следующие шаги:

- Установить правильность написания кода;

- Обозначить новое кодовое значение;

- Внести данные в инвентарную карточку и учесть, что это новые значения;

- Все имеющееся на балансе компании имущество, поступившее после 2017 года, включается в состав существующих групп;

- Выберите период эксплуатации, при наличии вариантов следует выбрать самый большой.

[stextbox id=’download’]Обратные переходные ключи.[/stextbox]

Заключение

Чтобы облегчить учет активов согласно классификации и при этом все правильно обозначить, нужно ввести на предприятии внутренний норматив, в котором подробно будет описываться соответствие старых и новых показателей.

Как применять новый ОКОФ вы узнаете в этом видео: