Метод, по которому рассчитывается амортизация, каждая организация выбирает самостоятельно. Руководство при этом опирается только на собственные предпочтения, условия производственных процессов. У линейного способа есть свои достоинства с недостатками, особенности самого процесса исчисления.

Линейная амортизация и её основные особенности

Простоту этого способа стоит записать в его основные достоинства. Группу затрат по основным средствам просто списывают, пока идёт весь срок эксплуатации.

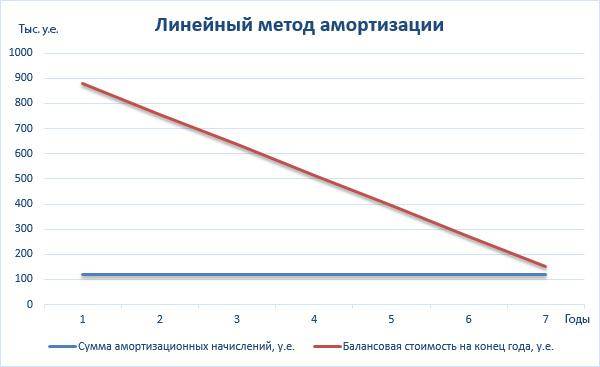

Списание происходит в равных долях. Сама система расчёта элементарна.

Хватает лишь знания информации о том, сколько первоначально стоили основные средства. Коэффициент амортизационных отчислений определяется всего один раз. Для этого берём в основу срок службы конкретного объекта.

[stextbox id=”alert”]Благодаря линейной амортизации руководству проще придерживаться так называемого упрощённого подхода к износу на основном производстве. Характерно изнашивание основных средств равными размерами.[/stextbox]

Начиная с момента, когда средства введены в работу, и заканчивая моментом, когда стоимость погасится вся. При этом не учитываются факторы вроде:

- Интенсивности эксплуатации.

- Сезонности выполнения работ.

Этот подход будет наиболее актуальным в ситуациях, когда производится расчёт износа производственных зданий, других стационарных объектов. Воздействие внешней среды нельзя оставлять без внимания, как и условия, в которых ведётся эксплуатация здания.

Но в других условиях бывает практически невозможно в точной величине установить фактический износ по конкретному зданию. Потому для многих организаций самым удобным станет именно метод, при котором списание происходит равномерными суммами, остающимися одинаковыми.

[stextbox id=”warning”]Значительное влияние на эксплуатационный срок оказывают условия, если речь идет о производственном оборудовании, других группах основных средств, используемых на предприятии. Производительность таких объектов значительно снижается со временем.[/stextbox]

Затраты по ремонту, техническому обслуживанию становятся больше. Списание за период отчётности уже невозможно, потому что амортизация увеличилась. Способ не предусматривает выполнения подобных действий.

При ведении бухгалтерского учёта необходимо отражать все действия организации. Это касается и отчислений ИП во внебюджетные фонды. Подробная информация – по ссылке.

Руководству стоит присмотреться к способам нелинейного расчёта, если предприятию интересно закрыть стоимость основных средств как можно быстрее.

В этом случае откроется доступ к линейной амортизации, отчислениям, связанным с продукцией, которая была произведена фактически.

К каким объектам можно применить способ начисления?

Существует деление на 10 групп для объектов отчисления на амортизацию, что определяется по эксплуатационному времени. Обязательно применение линейного метода в случае со зданиями и устройствами, передаточными объектами, когда они представляют одну из следующих категорий:

- 10 группа. С периодом эксплуатации больше, чем три десятка лет.

- 9 группа. 25-30-летний период эксплуатации.

- 8 группа. 20-25 лет – максимальный срок, на который сохраняются первоначальные свойства.

[stextbox id=”info”]Остальные объекты допускают применение других существующих методик. Фиксируется это в приказе, который связан с учётной политикой.[/stextbox]

Для регистрации ООО, да и любой другой организации требуется юридический адрес. Узнать о тонкостях оформления можно из этой статьи.

Применение линейного способа возможно не только для новых объектов, но и для тех, что ранее уже были в эксплуатации.

Как расчёты производятся на практике?

Первичная стоимость объекта будет основой для подсчёта. Её легко определить – суммировать все затраты по покупке, строительству того или иного объекта.

Показатель восстановительной стоимости применяется в том случае, если стоимость имущества была переоценена.

Классификационный перечень основных средств поможет определиться с эксплуатационным периодом объектов. Именно здесь они разделяются на определённое количество групп.

[stextbox id=”black”]Но организация сама может назначить эксплуатационные сроки, если в этом списке он отсутствует.[/stextbox]

В таком случае расчёт идёт на:

- Условия эксплуатации в ближайшем будущем.

- Физический износ, его предполагаемая величина.

- Прогнозируемое время использования.

Для расчётов обычно пользуются формулой:

K=(1:n)*100

N – обозначение срока эксплуатации, в годовом эквиваленте.

K – норма по амортизационным отчислениям на год.

Полученный результат делится на 12 при необходимости определения нормы помесячно.

Что касается самого линейного метода начисления затрат на амортизацию, то в данном случае формула выглядит несколько иначе:

A=C*K/12

K – Символ амортизационной нормы.

C – Данные по имуществу, о его первоначальной стоимости.

A – Амортизационная группа отчислений по месяцу.

[stextbox id=”alert”]Деление на 12 становится ненужным, если отчисления на амортизацию высчитываются на год.[/stextbox]

Составление различных отчётов требует знания порядка налогооблажения. О системах налогообложения ООО смотрите по ссылке.

О порядке амортизации

Руководство опирается на основные правила, действующие в вопросе амортизационных отчислений.

1 число в месяце – время, когда амортизационные отчисления не определяются.

- Если этот месяц следует за временем, когда средства были списаны по износу. Либо после потери прав на имущество, вывода с баланса.

- У приостановления амортизационных отчислений должны быть свои основания. Среди наиболее серьёзных – долговременный ремонт на срок более года, консервация на 3 месяца и больше. Сразу после того, как эксплуатация возобновляется, то же делается и для амортизации.

- Суммы по амортизации определяются ежемесячно, рассчитываются по соответствующему налоговому периоду.

- Финансовые результаты не влияют на этот процесс, отчисления должны присутствовать, в любом случае.

Расчет амортизации – очень важная процедура, однако при ведении дел необходимо совершать множество других, не менее значимых операций. Например, начисление заработной платы. О том, что такое повременная оплата труда – смотрите в этой публикации.

Линейный метод как средство начисления амортизации: достоинства с недостатками

Линейный метод амортизации отличается следующим набором преимуществ:

- Затраты переносятся на себестоимость равномерно. Если использовать нелинейные методы, то сначала отчисления будут больше, а потом – меньше.

- Списание стоимости имущества учитывается с максимальной точностью. Отчисления завязаны на каждом из объектов, который находится в эксплуатации.

- Простые вычислительные схемы. Расчёт проводится лишь однажды, когда эксплуатация объекта только начинается.

[stextbox id=”info”]Пока действует весь срок по эксплуатации, никаких изменений с суммой не происходит.[/stextbox]

Пример, проводки

Основное средство было приобретено фирмой. Показатель стоимости равен 590 000, из них НДС – 90 тысяч рублей. 10 годам равняется срок, за который извлекут максимум пользы.

100 процентов делим на 10, получаем 10 процентов по амортизации за год. 5 десятков тысяч рублей составит величина отчислений. Для расчёта из 590 тысяч вычитаем 90, результат умножаем на десятку.

Каждый месяц сумма по отчислениям будет равна 4167 рублям – это и отражается в проводке.

Амортизация может рассчитываться и другим способом, пример вы можете посмотреть в данном материале.

Как работать с имуществом, которое было в употреблении?

Организации часто эксплуатируют объекты, которые уже были в употреблении. Среди них:

- Основные средства, полученные предприятием по правопреемству, когда юридическое лицо было реорганизовано.

- Имущество, поступившее в качестве взноса в уставный капитал.

- Объекты, состояние которых не было новым уже в процессе приобретения

Для таких объектов амортизацию рассчитывают ровно также, как и для основного имущества. Единственная разница – в том, что срок эксплуатации считается несколько иначе.

Для его определения отнимаем от срока, установленного бывшими владельцами, время, за которое оборудование использовалось фактически.

Главное – помнить о том, что результаты финансовой деятельности не должны влиять на отсутствие, либо наличие данных отчислений на конкретном предприятии. Они обязательно входят в расходы по тому налоговому периоду, к которому относятся.

Если вы думаете о создании собственного бизнеса, то будет интересно узнать о том, как открыть цветочный магазин с нуля. Обо всех нюансах – читайте по ссылке.

[stextbox id=”alert”] Допустимо применение нелинейных способов начислений по амортизации, но именно линейный будет удобным, например, для зданий или сооружений. И для других объектов, которые напрямую в производственных процессах не используются.[/stextbox]

Подробнее о способах начисления амортизации основных средств вы узнаете из данного видео: