В России, как и в любой другой стране, прибыль облагается налогом. Чтобы организации проводили платежи в полном объеме и не скрывали свои реальные доходы, обязательным является составление декларации по налогу на прибыль. Этот порядок касается не только отечественных предпринимателей, но и всех зарубежных компаний, которые получают доходы со своей деятельности на территории нашей страны.

Что представляет собой декларация по налогу на прибыль

[stextbox id=’alert’]Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.[/stextbox]

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

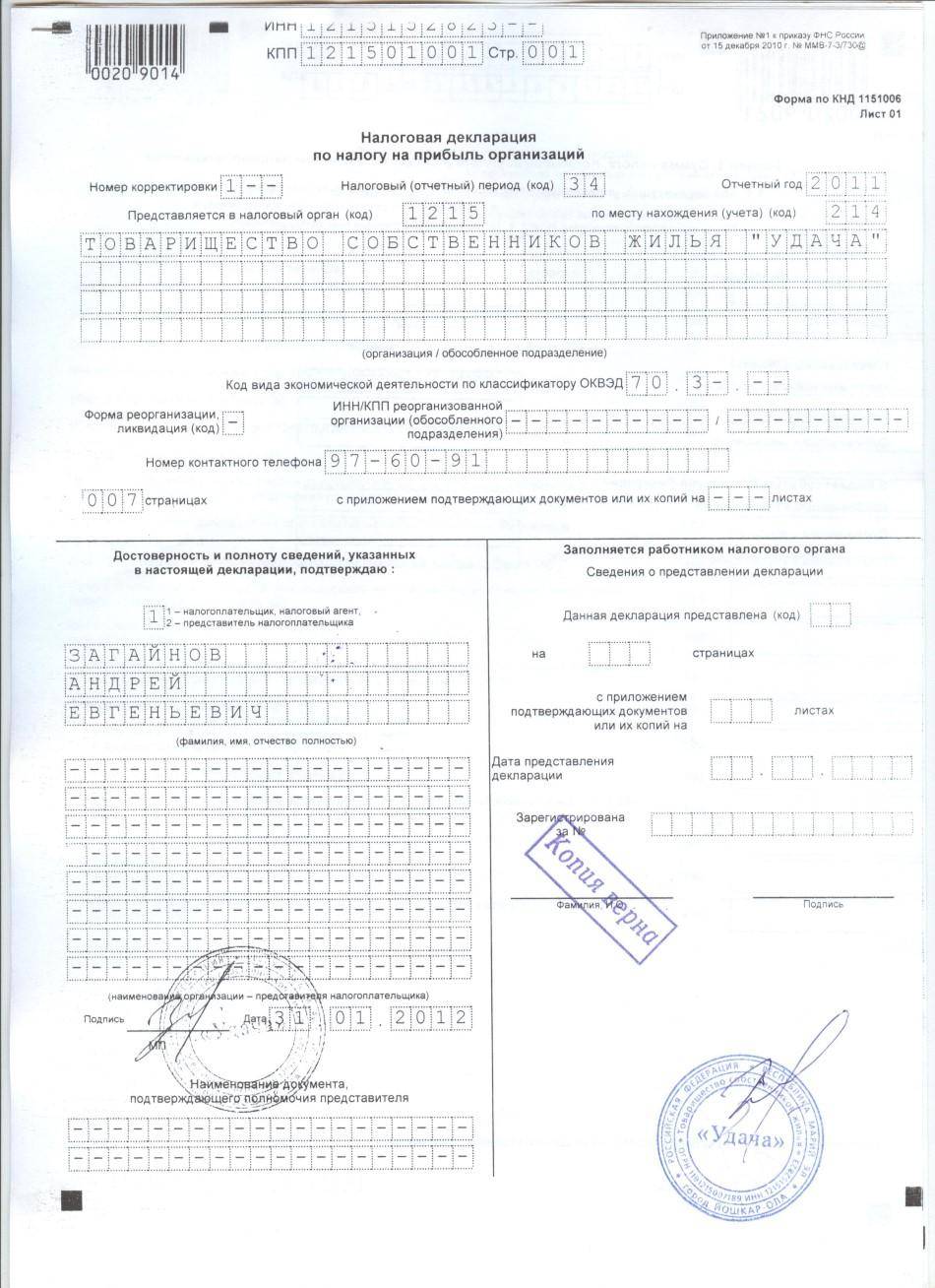

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

[stextbox id=’black’]Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.[/stextbox]

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- лист 03 заполняют те фирмы, которые выплачивают организациям дивиденды. Как выплачивать дивиденды учредителям и участникам ООО – читайте в этой статье;

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

Как заполнить декларацию по НП – инструкция

Титульный лист:

- Оформляется как прежде, но стал более понятным для реорганизованных компаний.

- Все коды надо брать из Приложения 1 к Порядку заполнения декларации.

- Печать организации более не является обязательной.

Лист 02: Строки 265-267 направлены уменьшать региональный НП в трех случаях:

- резидент добровольно встал на учет как плательщик торгового сбора;

- по итогам у компании есть сумма для уплаты налога;

- сбор перечислен до авансовых платежей.

[stextbox id=’info’]В приложении № 2 не учитывают торговый сбор. В приложении №5 действует код «3», который указывает участников особых ЭЗ и свободных ЭЗ. Код «6» для налогоплательщиков с опережающих соц. эконом. развитие территорий.[/stextbox]

Лист 08 заполняется ИНН /КПП, так же пронумерованы виды корректировок и ссылки на законодательство. Плательщик должен выбрать соответствующий порядковый номер и внести его в определенную клетку.

Так же, необходимо внести код страны, ИНН, название организации и регистрационный номер контрагента. Далее следует в рублях заполнить сроки корректировки по сделкам налоговой базы.

Лист 09 на 6 страницах, где подробно и доступно изложены все пункты заполнения. Первая страница заполняется двумя шрифтами – русским и латинице. Это реквизиты и название компании. Остальные листы не изменились.

[stextbox id=’warning’]Электронная декларация, должна быть скреплена электронной подписью. Датой предоставления такой отчетности, а так же посланной почтой, считается день отправки[/stextbox]

Важно помнить, что после заполнения полей необходимыми цифрами, в свободных клетках ставятся прочерки ровно посередине от границы до границы.

Что такое нулевая декларация и как ее заполнять

Ситуации, когда компания не осуществляла свою деятельность за отчетный период или не получала прибыли и не несла расходов, предполагают подачу нулевой декларации. То есть – налог на прибыль будет равен нулю, потому что прибыли не было.

В таком случае бланк будет выглядеть намного проще. Заполнить необходимо:

- титульный лист, как обычно, по всем требованиям;

- в первом разделе (1.1 или 1.2) ИНН, КПП, коды ОКАТО и КБК заполняются. Вместо сумм – прочерки;

- лист 02 с приложениями № 1 и №2. Лист 02 так же – прочерки.

Вообще не сдают декларацию по НП:

- освобожденные от такого налога;

- находящиеся на УСН.

[stextbox id=’download’]Бланк декларации по налогу на прибыль.[/stextbox]

Все остальные обязаны сдать декларацию, даже если она нулевая. Штрафные санкции за уклонение или несвоевременное предоставление декларации составляют 5% от суммы налога, который должен быть уплачен на основании не сданной или запоздавшей обязательной отчетности.

Просрочка или отсутствие годовой нулевой декларации штрафуется минимальной суммой – 1000 руб. За квартал и за 9 месяцев –200 руб.

Электронный вариант документа

Электронный вариант, по приказу ФНС, должен отвечать требованиям к XML файлам. Для бухгалтеров есть возможность составить декларацию до 28 октября текущего года в программе 1С бухгалтерия, версия 8.3. В этой программе можно вносить изменения, согласно учетной политике организации.

Несмотря на то, что этот отчетный документ является самым сложным в заполнении, «Регламентированный отчет декларации по налогу прибыль» в программе, позволит создать декларацию максимально быстро.

Самое важное здесь – внести все данные по предприятию в 1С, закрыть все счета, у которых не должно быть сальдо на конец отчетного периода. И, главное, полностью разобраться в структуре. 1С-бухгалтерия предлагает неоценимую помощь бухгалтеру.

Заключение

[stextbox id=’black’]Декларация по НП обязательно предоставляется в ИФНС по месту регистрации компании. Впервые новый образец бланка заполнялся в этом году по прибылям 2016г. Он будет действовать до 2020г. Правила заполнения в приложении Приказа ФНС от 19.10 2016г.[/stextbox]

Новая форма отличается простотой и доступностью. Все изменения и нововведения налоговых отчетностей адаптированы к предпринимателям с различным уровнем знаний и опыта. Не стоит забывать, что декларация – серьезный документ. Переправления, зачеркивания и ошибки в нем недопустимы.

Перед тем как составить отчет в бумажном варианте, стоит несколько раз перепроверить внесенные данные не только по компании, но и по кодам налоговой, куда обращен документ.

Примеры работы с формой декларации по налогу на прибыль представлены в этом видео: