Выбор наиболее выгодной системы налогообложения интересует начинающих предпринимателей. Что собой представляет УСН, как разобраться с авансовыми платежами по нарастающему итогу – основные вопросы, на которые нужно найти ответы. Пустой бланк декларации для тренировки и, в самое короткое время, вы сможете сами рассчитывать авансовые платежи по УСН.

Что такое авансовый платеж по УСН

УСН – упрощенная система налогообложения для ООО и ИП. Для большинства предпринимателей малого и среднего бизнеса слишком громоздки и сложны расчеты по налогам крупных организаций и предприятий.

[stextbox id=’alert’]Многие пункты, которые должны быть рассчитаны и внесены в декларации по налогам, для малого предпринимательства не имеют смысла, так как организация такого незначительного масштаба не может иметь необходимых данных для исчисления. Поэтому небольшие компании и индивидуальные предприниматели (ИП) имеют возможность отчитываться в более простом режиме налогообложения.[/stextbox]

Чаще всего в малом бизнесе сам предприниматель, без специального образования, является руководителем, директором и бухгалтером в одном лице. УСН позволяет таким организациям выплачивать все общие налоги как один и подавать декларацию раз в год. Тут вы узнаете, как правильно оформить и заполнить декларацию по УСН.

Но, при этом, выплачивать сумму налога, организации, которые находятся на упрощенке, должны ежеквартально, то есть, 4 раза в год. Такое распределение выплат одного налога на весь отчетный период и называется – авансовый платеж.

Чем отличаются УСН 6% и УСН 15% – смотрите подробный обзор в этом видео-уроке:

Сроки для выплаты

Срок оплаты авансовых платежей – до 25 числа следующего за отчетным кварталом месяца. Но за IV квартал платеж ИП подается до 30 апреля следующего года, а ООО – до 31 марта.

Например, ИП Проскурин перечислял авансовые платежи в течение 2017 года 22 апреля, 20 июля, 9 октября (квартал, полугодие, 9 месяцев), а уплачивать налог по УСН за октябрь, ноябрь, декабрь и отчитываться за 2017 год он будет до 30 апреля 2018 года. В то время как ООО «Фиалка», за четвертый квартал авансирует до 31 марта.

[stextbox id=’black’]За каждый просроченный день начисляется пеня. Не знание закона не освобождает от этой процедуры. Начисление прекращается в день уплаты задолженностей по авансам и пеням.[/stextbox]

Как составить и куда подавать уведомление о переходе на упрощенную систему налогообложения – читайте в этой статье.

Какие изменения в УСН действуют с 2017 года

В июле и ноябре 2016 года вступили в силу федеральные законы, которые внесли поправки в УСН:

- С 1 января 2018 года смогут перейти на УСН те организации, у которых за 9 месяцев 2017 года доходы не превысят 112,5 млн. руб.

- Коэффициент дефлятора не применяется с 01.01.2017 до 01.01.2020гг.

- У ОС статочная стоимость не должна быть больше 150 млн. руб.

- Плата работодателя за независимую оценку квалификации работников и претендентов на вакансии включена в статью расходов. Но только в том случае, если претендент не является сотрудником компании (ФЗ 238 от 03.07.16).

- Владельцы транспорта (более 12 т) могут вносить в расходы данные по оплате возмещения вреда дорогам (ФЗ 249 от 03.07.16).

- Предприниматели могут применять нулевую налоговую ставку в течение 2 налоговых периодов со дня создания ИП. При таком положении минимальный налог не выплачивают только те, кто выбрал объектом налогообложения «Доходы, уменьшенные на величину расходов».

- Органы ФНС с этого года администрируют страховые взносы (социальные, медицинские, пенсионные).

- Пониженный тариф могут применять организации, которые указаны в перечне Главы 34 (ст. 427) НК РФ.

- Пониженный тариф могут применять организации, с доходом не выше 79 млн. руб.

Особенности УСН для ИП и ООО

[stextbox id=’info’]Те организации, которые по закону могут перейти на упрощенку, заменяют ею налог на прибыль, на имущество, НДС, НДФЛ (для ИП) с доходов предпринимательства. Но, в то же время, как физическое лицо, предприниматель обязан уплачивать все налоги, а так же должен перечислять НДФЛ с зарплаты своих наемных работников.[/stextbox]

Другие нюансы касаются уплаты НДС с импортируемого товара. Отдельные категории организаций платят земельный, транспортный и налог на имущество.

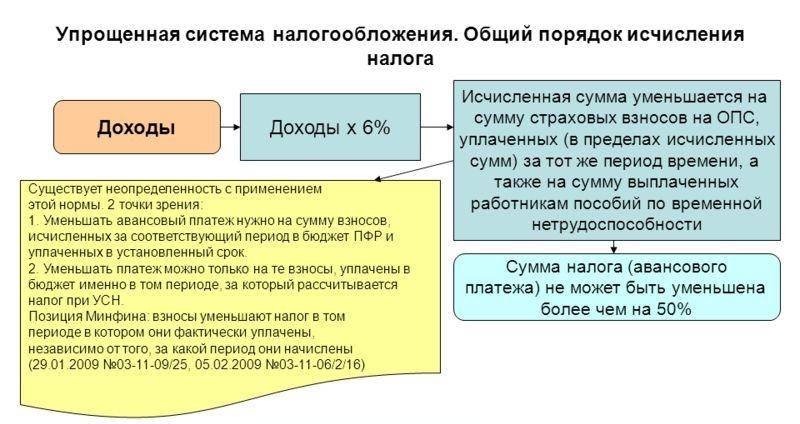

Предприниматель, который не имеет работников, может уменьшить на 100% налог. Объяснение этого в том, что бизнесмен, как физическое лицо, получающее доход от своего предприятия, уплачивает все предусмотренные налоги, а работников не имеет. То есть, человек не может два раза уплачивать налог за один и тот же доход.

Если у работодателя есть персонал, то сумму налога в целом можно уменьшить на 50%.

Если в течение года кто-либо был нанят, то следует с самого начала авансирования рассчитывать как 50%, чтобы не было начислений пени. Можно указать в декларации пересчеты.

Системы налогообложения

В настоящее время есть два вида налогообложения по УСН:

- «Доходы», где ставка равна 6%;

- «Доходы, уменьшенные на расходы», где ставка – 15%.

[stextbox id=’warning’]При ставке в 6% предприниматель не имеет право на минимальный налог и не может переносить убытки в будущие периоды. Но, налог уменьшается на величину пособий по нетрудоспособности, которая перечисляется из личных средств или с доходов ИП, и сумму страховых взносов (ПФ, ФСС).[/stextbox]

При ставке 15% прибыль при расчете базы, уменьшается на страховые взносы и расходы. Перечень расходов регламентирован (ст. 346 НК). Убыток можно переносить в будущие периоды (10 лет).

В конце отчетного года, после подсчетов, если сумма налога окажется меньше минимальной, то предприниматель будет платить установленный законом налоговый минимум.

Нулевая декларация существует крайне редко. Чтобы выбрать наиболее выгодный объект налогообложения, лучше произвести предварительные расчеты.

Как рассчитать авансовый платеж по УСН

Авансовые платежи выплачиваются за каждый квартал, по частям, но авансовые отчеты сдаются по нарастающей:

- I квартал – январь, февраль март;

- II кв. = I кв. + апрель, май, июнь;

- 9 месяцев = I кв. + 1 полугодие + июль, август, сентябрь;

- год = I кв. + 1 полугодие + 9 месяцев + октябрь, ноябрь, декабрь.

Пример расчета УСН 6%

Доходы (тыс. руб.):

- I кв. – 90;

- II кв. – 70;

- III кв. – 80;

- IV кв. – 80.

Доходы по нарастающему итогу (тыс. руб.):

- I кв. – 90 тыс. руб.;

- Полугодие – 90 + 70 = 160;

- 9 месяцев – 160 + 80 = 240;

- Год – 240 + 80 = 320.

Взносы уплаченные (руб.):

- I кв. – 250;

- II кв. – 2000;

- III кв. – 2500;

- IV кв. – 2500.

Уплаченные по нарастающей взносы (руб.):

- I кв. – 2500;

- Полугодие – 2500 + 2000 = 4500;

- 9 месяцев – 4500 + 2500 = 7000;

- Год – 7000 + 2500 = 9500.

В примере установим условный предел в 50%. Рассчитаем по периодам (руб.):

I квартал:

- Налог = 90000*6% = 5400

- Взносы = 2500

- К уплате авансового платежа 5400 – 2500 = 2900

Полугодие:

- Налог =160000 * 6% = 9600

- Взносы = 2500 + 2000 = 4500 руб.

[stextbox id=’alert’]9600 * 50% = 4800 Взносов уплачено меньше предела. За I кв. авансовый платеж = 2900 руб. значит, к уплате налога 9600 – 4500 – 2900 = 2200.[/stextbox]

9 месяцев:

- Налог = 240000 * 6% = 14400

- Взносы = 7000

14400 * 50% = 7200 руб. Взносов уплачено меньше предела. Доплата по итогам 9 мес. 14400 – 7000 – 2200 – 2900 =2300. Уплата за 9 мес. 2900 + 2200 + 2300 = 7400.

Год:

- Налог = 320000 * 6% = 19200

- Взносы = 9500

[stextbox id=’black’]19200 * 50% = 9600 руб. Взносы меньше 50% значит, 19200 – 9500 – 7400 = 2300. Налог к доплатам по годовому итогу составляет 2300.[/stextbox]

Проверка:

- Налоги, уплаченные за год 2900 + 2200 + 2300 + 2300 = 9700 руб.

- Годовой налог 19200 руб.

Взносы за год 9500 руб. (не превышают 50% от суммы налога). 50% от налога = 9600 руб. 19200-9500 = 9700 руб.

Примечание! Если взносы выше чем 50% от налога, то сумма этих 50% уплачивается за отчетный период. В данном случае все взносы меньше половины налога.

Расчет УСН 15% на примере

[stextbox id=’info’]Если при объекте по ставке 6%, налог уменьшается на сумму взносов, то на УСН по 15% ставке страховые платежи учитываются в расходах.[/stextbox]

Показатели дохода поквартально:

- I кв. – 90 тыс. руб.;

- II кв. – 70 тыс. руб.;

- III кв. – 80 тыс. руб.;

- IV кв. – 80 тыс. руб.

Доходы по нарастающему итогу с цифровыми данными первого примера:

- I кв. – 90 тыс. руб.;

- Полугодие – 90 + 70 = 160 тыс. руб.;

- 9 месяцев – 160 + 80 = 240 тыс. руб.;

- Год – 240 + 80 = 320 тыс. руб.

Далее формула выглядит так:

NB:

- I кв. = D I кв. – R I кв.

- I полугодие = Dполугодие – Rполугодие

- 9 месяцев = D9 мес. – R9 мес.

- Год = Dгод – Rгод

Где:

- налоговая база (NB);

- доходы (D);

- расходы (R).

[stextbox id=’warning’]Декларацию очень легко заполнить. Все необходимые математические действия со строками полностью показаны на каждом листе. Кроме того, в некоторых пунктах указано, должно ли быть число больше, меньше или равно нулю.[/stextbox]

Если по итогам года, вы обнаружите, что была произведена переплата налога, то чтобы получить подтверждение, напишите заявление в налоговую по месту регистрации (куда вы сдаете отчетности и декларации). По итогам сверки сможете:

- вернуть на расчетный счет;

- зачесть в счет будущего платежа.

Законодатель установил, что в настоящее время существует 2 грубейшие ошибки по заполнению документов и квитанций по уплате налога. Это:

- неправильное название банка и его реквизитов;

- ошибка в счете Федерального казначейства.

Коды КБК (коды бюджетной классификации) утверждены Приказом Минфина РФ. В настоящее время КБК по УСН «Доходы за вычетом» (15%) выглядят так:

- 182 1 05 01021 01 1000 110 – налоги;

- 182 1 05 01021 01 2100 110 – пени.

По УСН «Доходы» (6%):

- 182 1 05 01011 01 1000 110 – налоги;

- 182 1 05 01011 01 2000 110 – пени.

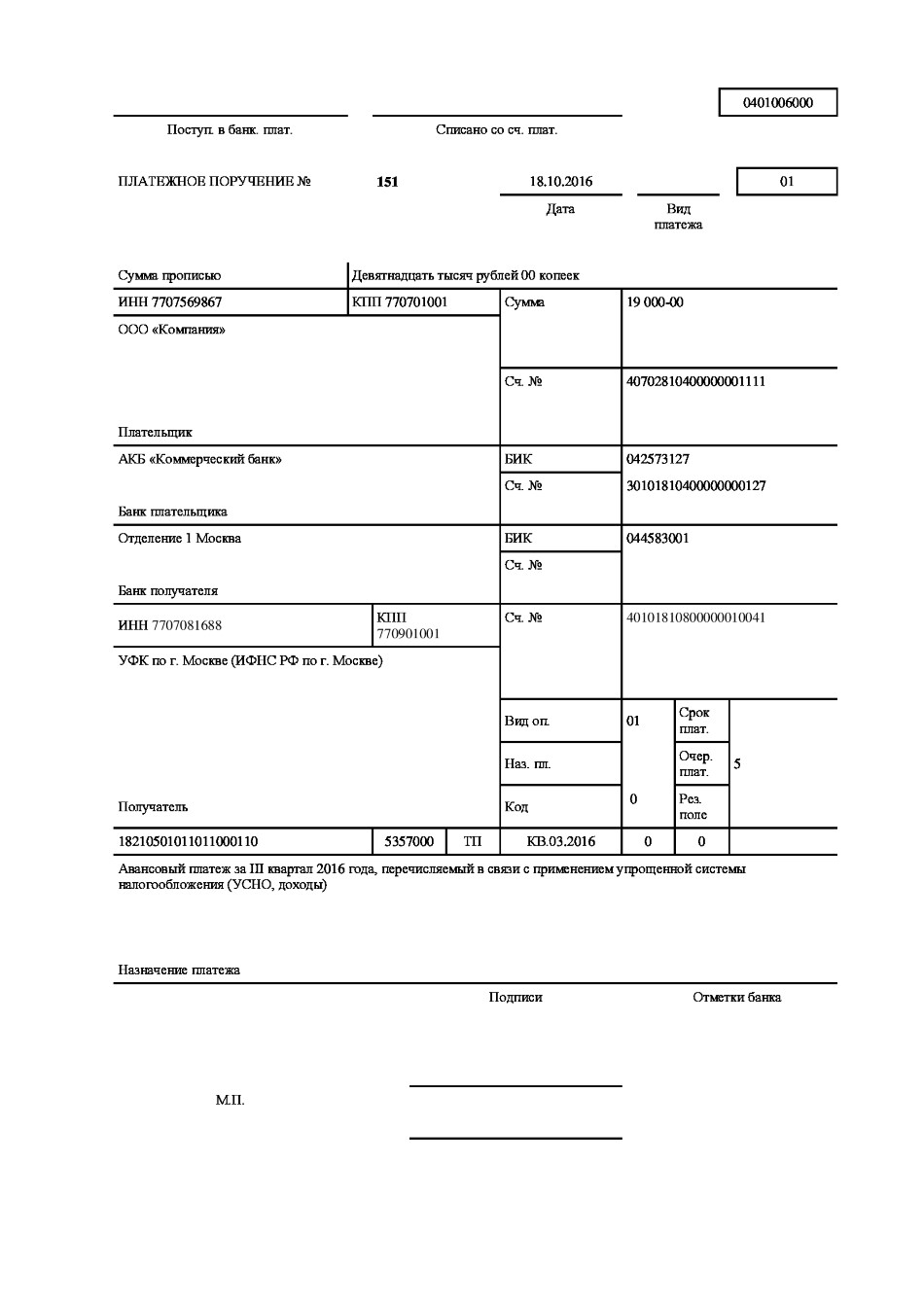

[stextbox id=’download’]Образец заполнения платежного поручения на внесение аванса по УСН.[/stextbox]

Как отражаются платежи по УСН в бухгалтерии

- Основные счета, на которых должны быть отражены операции по авансовым платежам по УСН – это 99, 51, 68.

- Начислен аванс – Д 99 К 68.

- Счет 51 – расчетный счет. Все безналичные операции по приходу и расходу денег проводятся через него.

- 68 счет весь, со всеми субсчетами, предназначен для записей по налогам.

- Счет 99 – Начисления упрощенки отражаются именно здесь, в прибылях и убытках.

Немного практики и вы без труда сможете сами рассчитывать авансовые платежи по упрощенной системе. Первым шагом может стать расчет более выгодного объекта налогообложения из двух.

Как рассчитываются авансовые платежи по УСН вы можете посмотреть в этом видео: