Каждый представитель бизнеса обязан отчитываться по своим финансовым операциям и прибыли, форма отчетности и ее заполнение зависят от используемого налогового режима и прочих нюансов. Упрощенцы отчитываются в конце года с учетом избранной формы учета поступлений – исключительно прибыль или же за минусом трат.

Чем является Декларация УСН Доходы минус расходы

Это официальная документация, представляющаяся налоговому органу относительно данных по объемам получаемой прибыли за истекший период за вычетом расходов.

[stextbox id=’alert’]Сдается она по итогам отчетного года будущей весной, кроме этого формировать такой отчет необходимо в случае окончания деятельности или же при утере возможности применять упрощенный режим.[/stextbox]

Упрощенная система предполагает применение налоговой базы в 2-х направлениях по желанию налогоплательщика – доходы с уплатой налога в размере 6% и доходы минус расходы со ставкой для вычисления налоговой суммы 15%, при этом региональные власти могут ставки снижать вплоть до 1%.

Декларацию предприниматель обязан подавать согласно избранному варианту с учетом требований законодательства к ее заполнению.

Согласно предоставленному отчету инспекция может проконтролировать правильность исчисления авансовых платежей с учетом проводимых финансовых операций за год.

Как заполняется декларация по УСН Доходы минус расходы вы можете посмотреть тут:

Законодательная база

[stextbox id=’black’]Унифицированный бланк отчетного документа регламентирован Приказом ФНС РФ от 2016 года № ММВ-7-3/99, при этом отличий между бланками при использовании различных налоговых баз нет.[/stextbox]

Этим же законодательным актом утвержден способ внесения данных в приложение №3 и формат для электронной сдачи отчетности приложение №2.

Согласно ст. 346.23 НК РФ установлены сроки сдачи отчетности при этом для предприятий и предпринимателей они отличаются.

Статья 346.23. Налоговая декларация

1. По итогам налогового периода налогоплательщики представляют налоговую декларацию в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в следующие сроки:

1) организации – не позднее 31 марта года, следующего за истекшим налоговым периодом (за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи);

2) индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом (за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи).

2. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с пунктом 8 статьи 346.13 настоящего Кодекса, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения.

3. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 настоящего Кодекса он утратил право применять упрощенную систему налогообложения.

Форма и структура документа

Декларация упрощенца складывается с листа для основной информации и 6 разделов:

- Титул;

- Разделы 1.1 и 1.2;

- Разделы 2.1.1 и 2.1.2;

- Разделы 2.2 и 3.

Для заполнения отчетного документа предпринимателями на УСН с налоговой базой по прибыли за минусом трат используются следующие листы формы:

- Титул;

- Разделы 1.2, 2.2 и 3.

[stextbox id=’info’]Важно: в процессе внесения записей необходимо использовать только рублевое значение без копеек и все пустые ячейки заполнять прочерком, в случае формирования на принтере прочерки можно не использовать.[/stextbox]

При этом заполнять налоговую декларацию налогоплательщика необходимо всегда – при получении прибыли или убытка, при отсутствии деятельности в налоговом периоде.

В случае рукописного заполнения необходимо использовать только заглавные буквы, классический цвет пасты и слова разделять пустыми клетками.

Правила заполнения декларации для ИП и ООО

Весь процесс заполнения декларации и подготовки бланка к сдаче можно условно поделить на несколько важных и обязательных к исполнению этапов.

Подготовка бланка

Для заполнения необходимо взять актуальный бланк в текущем налоговом периоде, так как в 2018 году относительно его формы не произошло коррекции, то это бланк, утвержденный в 2016 году.

Однако для обеспечения собственного спокойствия лучше просмотреть законодательные акты на предмет внесения изменений в форму документации.

Определение необходимых листов

[stextbox id=’warning’]Чтобы форму заполнить нет необходимости использовать все листы – следует сразу же отобрать необходимые, для упрощенцев с налоговой базой прибыли за вычетом расходов, это 1.2, 2.2 и 3.[/stextbox]

Важно: только эти листы требуется взять для заполнения, остальные отложить за ненужностью.

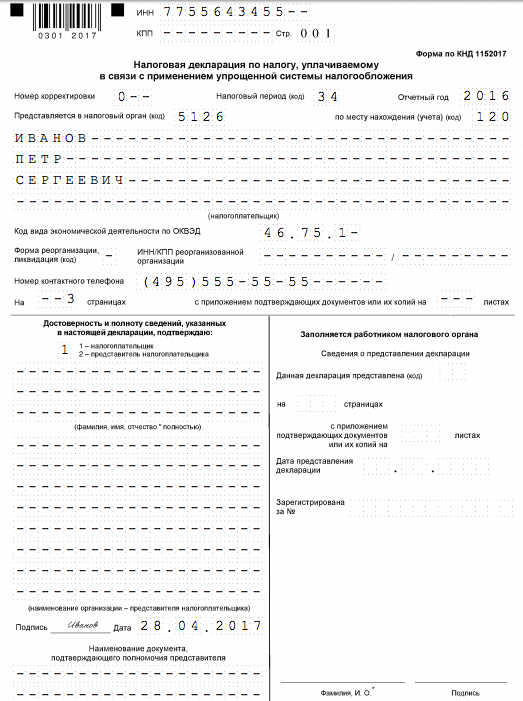

Заполнение титульного листа

Данный лист заполняется одинаковым образом вне зависимости от выбранной базы, чтобы его заполнить нужно:

- Внести в верхней части листа ИНН/КПП, далее поставить сквозную нумерацию следующим образом 001, 002. Здесь вы прочтете, как узнать задолженность по налогам по ИНН;

- Далее указать номер заполнения, если это начальное обращение то 0, если же корректирующий бланк, то его номер по счету обращений, например, 5;

- Кодом налогового периода по итогам года является 34 с обозначением отчетного года;

- Далее указывается код налогового отделения;

- Наименование или ФИО налогоплательщика, все ОКВЭД и контактная информация.

- В графе относительно места нахождения/учета вносится код следующим образом – для ИП 120 и для ООО 210;

- Поле для указания формы реорганизации используется при актуальности его применения, в противном случае прочеркивается;

- Указывается в разделе для внесения информации количество заполненных листов и приложений при их наличии.

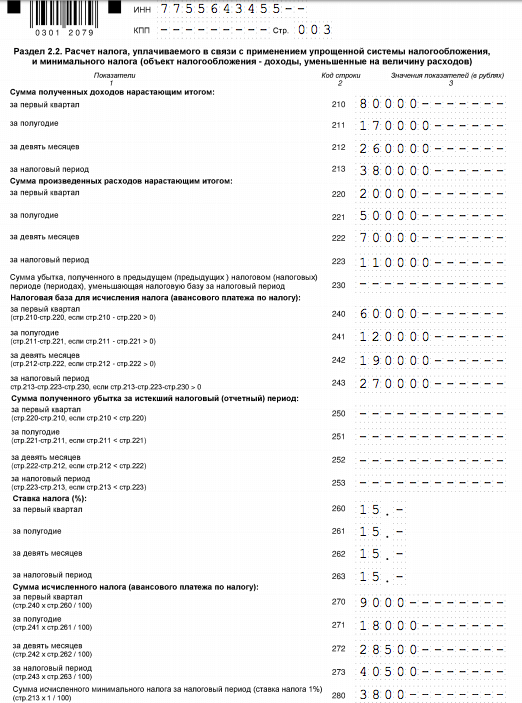

Раздел 2.2

В данном случае, как и при формировании декларации Доходы, внесение информации необходимо начинать с последнего раздела, так как 1.2, это сводный раздел, поэтому начинать следует с 2.2:

| 210 – 213 | Суммы полученной прибыли согласно нарастающей |

| 220 – 223 | Нарастающим итогом размеры трат, в том числе и на страховые взносы |

| 230 | Убыток, полученный ранее, на который можно уменьшить налоговую базу в данном отчетном периоде |

| 240 – 243 | При получении прибыли в данных строках необходимо указать полученную разницу от доходов минус расходов, показатели по которым внесены выше, при получении убытка информация вносится в строки 250 – 253 |

| 260 – 263 | Необходимо указать налоговую ставку, на размер которой могут влиять органы местного самоуправления, как результат она может варьироваться в пределах от 0 до 15% |

| 270 – 273 | Нарастающим периодом указываются размеры налога, с этой целью показатель из строк 240 – 243 умножаются на ставку |

| 280 | Подсчет минимального налога, если он меньше требуемого нужно показатель из строки 213 умножить на 1% |

[stextbox id=’alert’]Важно: при заполнении строк необходимо учитывать формулы-подсказки на их полях, вообще в процессе заполнения декларации следует учитывать инструкцию к ней.[/stextbox]

Раздел 1.2

В данном разделе необходимо указать итоги:

- 010 – указывается ОКТМО. Тут вы узнаете, что такое ОКАТО и ОКТМО и какая между ними разница;

- 030, 060, 090 – данные строки предназначены для внесения актуальной информации относительно места жительства или нахождения, если в отчетном году произошли перемены;

- Далее в разделах 020, 040 и 070 необходимо указать суммы авансовых платежей со строк 270 – 273 раздела 2.2, если показатели меньше 0 заполняется строка 050 вместо 040 раздела 1.2.

Продолжать заполнять следующие строки необходимо аналогично и в итоге подвести сумму к взносу в бюджет.

В случае переплаты по итогам авансовых платежей необходимо ее указать в строке 110, в случае минимального налога выше годового или по результатам года получен убыток, следует заполнять строку 120, при этом требуется учитывать авансовые платежи, к взносу в таком случае положен минимальный налог.

[stextbox id=’download’]Образец заполнения декларации УСН Доходы минус расходы.[/stextbox]

Раздел 3

Заполняется в случае получения предприятием финансирования от государства для целевых трат. При его получении необходимо указать код платежа, который можно посмотреть в приложении к декларации, дату поступления и срок для использования средств, в также их значение.

Важно: по каждому поступлению необходима отдельная строка, а остальные прочеркиваются. Внизу листа требуется вывести итог.

Сдача документа

После полного заполнения, информацию необходимо еще раз проверить, после этого поставить дату заполнения и подпись. Сдавать ее необходимо в положенные сроки, для предпринимателей последним днем является 30 апреля, для предприятий последний день 31 марта.

Сдать документ можно несколькими способами:

- Лично;

- Через почту заказным письмом;

- Через электронную форму на сайте ФНС;

- Через посредника.

Нулевая декларация по данной базе

Сдавать необходимо декларацию в случае отсутствия деятельности в истекшем периоде согласно ст. 23 и ст. 80 НК РФ, заполнение происходит:

- Начальный лист;

- Раздел 1.2 – вносится только ОКТМО, а прочие прочеркиваются;

- Раздел 2.2 – в аналогичный способ указывается только налоговая ставка.

Важно: при отсутствии нулевой декларации в необходимый период согласно ст. 119 НК РФ начисляется штраф в размере тысячи рублей.

Заключение

[stextbox id=’black’]Налоговая декларация по УСН имеет единый бланк, вне зависимости от выбора способа исчисления налоговой базы, но при этом следует заполнять только требуемые листы с учетом всех особенностей получения прибыли в отчетном периоде.[/stextbox]

Инструкция по заполнению данной формы декларации находится в этом видео: