Каждая компания или ИП, оформляющие официально на работу граждан, должны отчитываться перед ФНС за все свои доходы и действия. Поэтому непременно формируется многочисленная отчетность бухгалтерами компаний. Среди них – декларация 6-НДФЛ, причем введен этот документ с 2017 года.

Понятие и особенности документа

[stextbox id=’alert’]Важно! На официальном сайте ФНС располагается достоверная, понятная и актуальная информация о предназначении и правилах формирования декларации 6-НДФЛ, поэтому желательно любому бухгалтеру тщательно изучить эти сведения.[/stextbox]

Каждая компания или ИП непременно уплачивают в инспекцию за себя и работников НДФЛ, причем ставка налога может отличаться в зависимости от специфики действия. По этому налогу дополнительно приходится формировать отчетность, которая в положенные сроки направляется в ФНС.

Новшеством со стороны государства стало введение новой документации, которую должны создавать компании и ИП. Она представлена декларацией 6-НДФЛ. В этом документе работодатели отчитываются за перечисление НДФЛ за всех работников, трудоустроенных в компании.

Важно! Составление этой декларации обязательно для каждого работодателя, а нарушение этого условия станет причиной начисления значительных штрафов.

Первая декларация должна была подаваться компаниями и ИП еще за первый квартал 2017 года. При этом все равно остается обязанность у работодателей отчитываться по уплаченному НДФЛ с использованием формы 2-НДФЛ.

Что представляет собой налоговая декларация 3-НДФЛ и чем она отличается от новой формы 6-НДФЛ вы можете узнать в публикации по ссылке.

В чем особенности новой формы 6-НДФЛ вы можете узнать в этом видео:

Кто и при каких условиях представляет декларацию 6-НДФЛ в ФНС

Обязанность по составлению и передаче данного документа в инспекцию возникает в 2017 году у каждого ИП или компании, у которых заключен трудовой договор хотя бы с одним наемным работником.

[stextbox id=’black’]В данной декларации отражается полностью весь уплаченный налог, а вот в справке 2-НДФЛ, которая по-прежнему должна сдаваться в ФНС, распределяется данная сумма по каждому работнику фирмы. Если в компании работает меньше 25 человек, устроенных официальным образом, то разрешается оформлять документ в бумажном варианте.[/stextbox]

Если же превышает число сотрудников показатель 25, то придется пользоваться электронной формой.

Важно! В ст. №217 НК указываются основания для составления и сдачи декларации 6-НДФЛ, а вот необходимость в этом была введена в ФЗ №113.

Учитывается, что налогом облагается не только заработная плата работников, но и разные премии или иные выплаты, назначаемые им работодателем. Сдавать отчетность требуется ежеквартально всем налоговым агентам.

Форма и бланки документа

Составлять эту декларацию требуется только по строго определенной форме, поэтому бланк желательно найти заранее. Для этого можно пользоваться разными способами получения образца:

- непосредственное посещение отделения ФНС, где выдается пустой бланк, который требуется только заполнить;

- нахождение документа на официальном сайте учреждения, где он предлагается бесплатно каждому пользователю;

- поиск бланка в интернете на других сайтах.

Важно! Не допускается пользоваться бланком, в котором будут какие-либо отличия от документа, выпущенного инспекцией, так как в этом случае велика вероятность, что декларация не будет принята работниками ФНС.

[stextbox id=’download’]Бланк декларации 6-НДФЛ для заполнения.[/stextbox]

Состоит документ из титульного листа и четырех разделов, каждый из которых обладает своим назначением, поэтому к заполнению его надо подходить ответственно. При этом учитываются основные правила правильного заполнения документа:

- если отсутствуют цифры, которые можно вписать в строку, то ставится 0;

- не должно оставаться пустых разделов;

- нельзя исправлять какие-либо значения.

Важно! Чтобы при первом заполнении документа не возникало ошибок, рекомендуется пользоваться примером, причем найти его в интернете не составит труда.

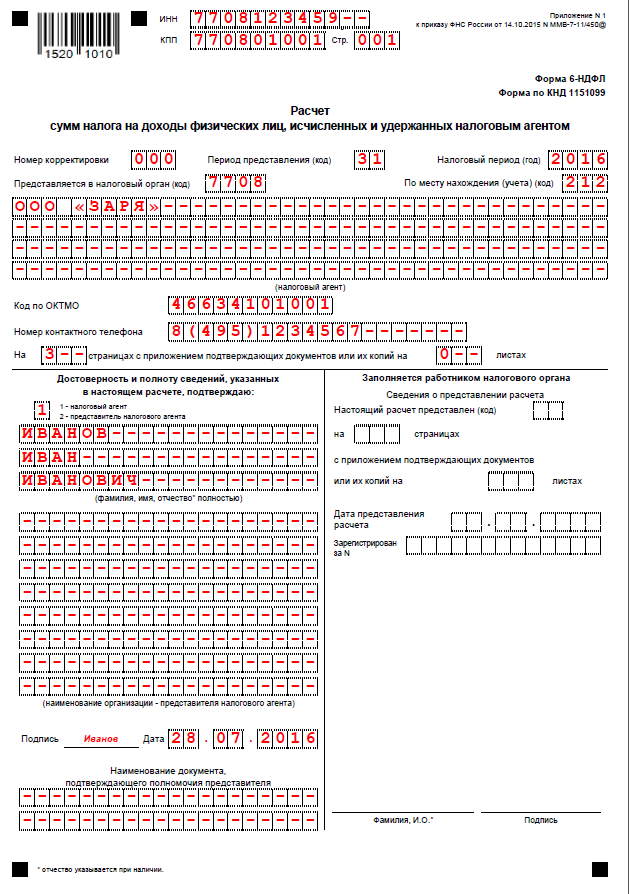

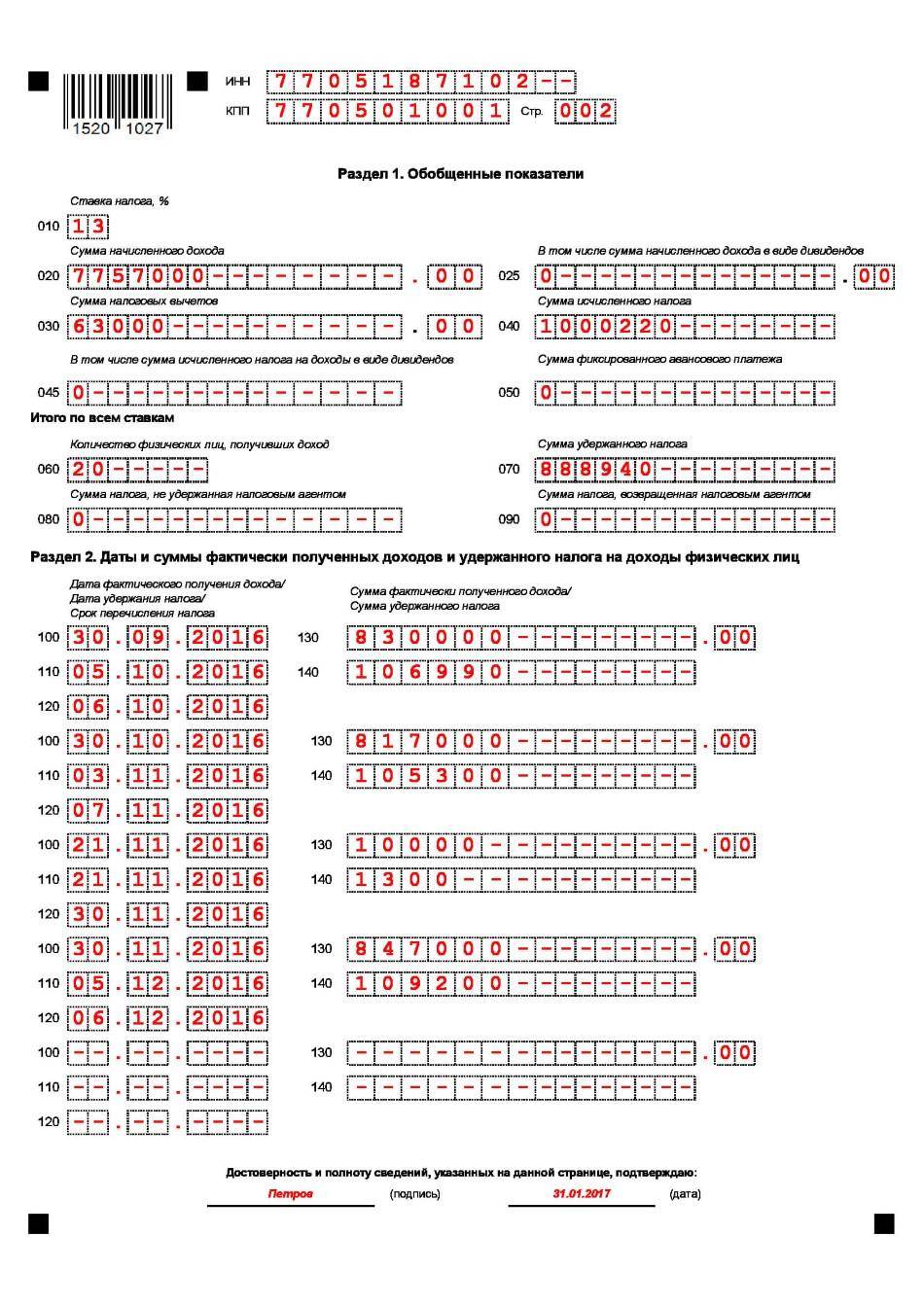

[stextbox id=’download’]Образец заполнения декларации 6-НДФЛ.[/stextbox]

Когда сдается документ

В 2017 году декларация сдается ежеквартально, причем крайнем днем, когда следует передать документ в ФНС, выступает последнее число месяца, следующего за последним месяцем конкретного квартала.

Важно! Нередко отчетный день попадает на праздничный день или выходной, а в такой ситуации допускается переносить сдачу на следующий день, когда работает отделение ФНС.

Какими способами можно подавать декларацию

Декларация 6-НДФЛ может сдаваться разными методами, к которым относится:

- личным посещением отделения ФНС, а при себе надо иметь бумажную форму документа;

- через отправку документов почтой;

- с помощью электронного отправления, но в этом случае должна иметься оформленная электронная подпись у отправителя.

[stextbox id=’info’]Бумажный вариант нужен только работодателям, у которых трудоустроено в компании меньше 25 человек, а для остальных организаций нужен только электронный вариант документа.[/stextbox]

Инструкция для заполнения документа

Заполнить декларацию достаточно просто, так как используются для этого стандартные данные, доступные каждому бухгалтеру компании. Для правильного создания документа учитываются правила:

- Титульный лист. Содержит основные сведения о компании или ИП. Вписывается код ФНС, куда передается документация. Ставится число и дата ее формирования.

- Раздел 1. Прописывается код НДФЛ и ОКТМО, причем по нему можно понять, на какой территории работает заявитель. Тут вы можете прочесть, как узнать ОКТМО налогоплательщика. Прописывается полная сумма НДФЛ, которая определяется бухгалтером компании нарастающим итогом. Также указывается число работников организации, получающих доход от нее.

- Раздел 2. В нем указываются суммы дохода, полученные всеми физлицами, работающими в компании. Дополнительно прописывается учтенный НДФЛ, причем если для расчета используются разные ставки налога, то надо заполнять раздел по каждой ставке отдельно. Указывается, какая ставка налога используется. Вводится код дохода и его сумма. Обозначается кодировка вычета и его сумма. Дополнительно указывается общий размер дохода и вычетов, а также доходы, которые используются для формирования налогооблагаемой базы по НДФЛ.

- Раздел 3. Данный раздел предназначается для выделения различных вычетов, которые предоставляются компанией работникам. Дело в том, что каждый трудоустроенный человек может запрашивать данную льготу не только напрямую в ФНС, но и через фирму, в которой он трудится. Обозначаются коды данных вычетов, а также прописывается их полный размер, причем для этого используется нарастающий итог.

- Раздел 4. В нем в целых числах прописываются выплаченные доходы всем работникам, а также общий удержанный НДФЛ. Указывается код доходов и дата, когда они были перечислены работникам. Что такое код вычета НДФЛ и нужно ли его указывать – читайте здесь.

[stextbox id=’warning’]Во время заполнения документа требуется точно придерживаться правильного порядка расчета и внесения разных данных. Если обнаруживаются ошибки, то документ придется переделывать, а иначе он не будет принят работниками ФНС.[/stextbox]

Отличия от 2-НДФЛ

6-НДФЛ не является заменой 2-НДФЛ, поэтому должна составляться и передаваться в инспекцию совместно с данным документом.

Важно! Работодатели должны подготавливать оба этих документа, которые сдаются ежеквартально в инспекцию.

Основным отличием 2-НДФЛ является то, что в справке указываются уплаченные суммы в качестве НДФЛ по каждому работнику компании, а вот в декларации прописывается общая сумма, уплаченная в виде налога.

Соответственно, если в компании работает 25 человек, то она подготавливает к назначенному сроку 25 справок 2-НДФЛ и одну декларацию 6-НДФЛ. При этом важно, чтобы все эти специалисты были официально трудоустроены на фирме.

Разница между декларацией за квартал и год

[stextbox id=’alert’]При составлении данного документа за квартал учитываются уплаченные доходы и рассчитанный НДФЛ. При этом данные берутся нарастающим итогом, поэтому сведения, содержащиеся в документе за один квартал или за год, будут значительно отличаться.[/stextbox]

Независимо от того, за какой период формируется документ, в нем должны содержаться только актуальные сведения. Что такое переплата по НДФЛ в бюджет и как правильно ее отразить – читайте в статье по ссылке.

Ответственность за нарушения

Неправильное составление декларации, несвоевременная ее передача в ФНС или иные ошибки в документе являются серозным нарушением. Компании за это должны нести ответственность, представленную в виде штрафов:

- за нарушение сроков представления документа уплачивается 1 тыс. руб., причем штраф увеличивается за счет количества месяцев просрочки;

- если в декларации имеются недостоверные сведения или ошибки, то придется налогоплательщику заплатить 500 руб. штрафа;

- если используется неверная форма документа, то штраф равен 200 руб.

Таким образом, декларация 6-НДФЛ была введена в 2017 году, причем основным ее назначением является отчет работодателей перед ФНС о полной сумме уплаченного НДФЛ. Она должна формироваться только по актуальной форме, а также ее заполнение обязано осуществляться грамотно и с учетом многочисленных нюансов.

[stextbox id=’black’]Это гарантирует, что не будут начисляться штрафы и появляться проблемы с работниками инспекции.[/stextbox]

Как сформировать форму 6-НДФЛ в программе 1С: Бухгалтерия предприятия можно посмотреть тут: