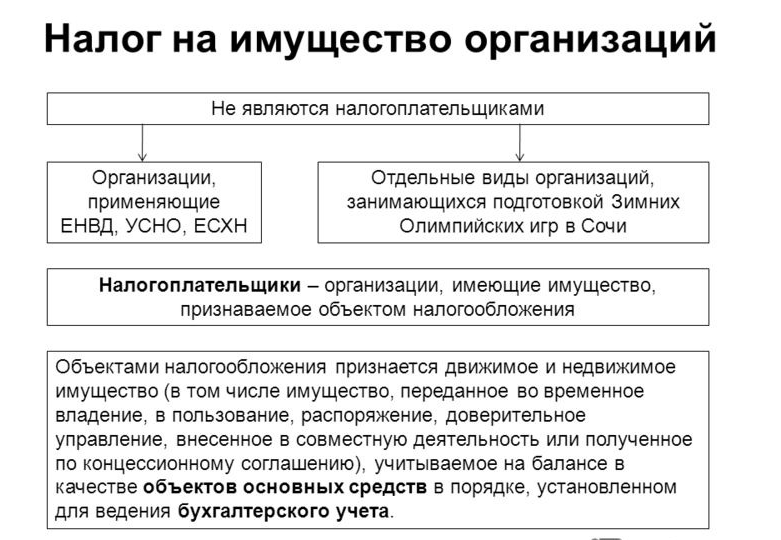

Налогом на имущество предприятий облагаются ценности, числящиеся в собственности юридических лиц. Данный налог относится к местному, величина и регламент уплаты устанавливаются региональными субъектами. Регулируется исполнение обязательств по оплате и вычислению налога 30 главой НК РФ.

Предмет налогообложения

Все имущество можно разделить на движимое и неразрывное с землей (недвижимое).

[stextbox id=”alert”]Предприятия, применяющие в работе общий режим налогообложения, выплачивают налог на все основные средства, имеющиеся на балансе компании.[/stextbox]

Исключение составляют:

- природные запасы и земля;

- сооружения культурного достояния;

- ядерное и радиоактивное имущество;

- объекты космической направленности;

- движимые объекты, взятые на баланс фирмы позже 01.01.2013 г.;

- основные активы, оформленные в лизинг позднее 01.01.2014 года.

Юридические лица, находящиеся на УСН или ЕНВД, а также иностранные компании, выплачивают налог на перечисленные в ст. 378.2 НК РФ виды имущества.

Следует отметить, что владельцы имущества, включенного в 1 и 2 амортизационную группу основных средств, от уплаты налога освобождены.

В 2017 году движимое имущество фирмы (автотранспортное средство) не подлежит обложению налогом. Изменения касаются только автомобилей, произведенных по данным технического паспорта позднее 1.01.2013 г.

При этом в 25 пункте ст.381 НК РФ обозначены случаи уплаты налога:

- при ликвидации или реорганизации предприятия. Как закрыть ООО с нулевым балансом – узнайте здесь.

- получение имущества от взаимозависимого лица.

Что представляет собой налог на имущество организаций и какие элементы он включает – ответы в следующем видео:

Основа исчисления налога на имущество организаций

[stextbox id=”black”]Согласно общему правилу средняя остаточная годовая стоимость имущества фирмы является фундаментом (базой) для исчисления суммы налога. Основные активы рассчитываются по балансовой стоимости, собственность, не подлежащая амортизации, — по первичной с учетом износа. [/stextbox]

Формула для определения базы:

Ср.ГС=(ОС1+ОС2+…+ОСа+БС)/(а+1), где

Ср.ГС — среднегодовая стоимость имущества,

ОС — остаточная стоимость на 1 число каждого месяца,

а — число месяцев в расчетном времени;

БС — балансовая стоимость на конец периода, преимущественно на 31 декабря.

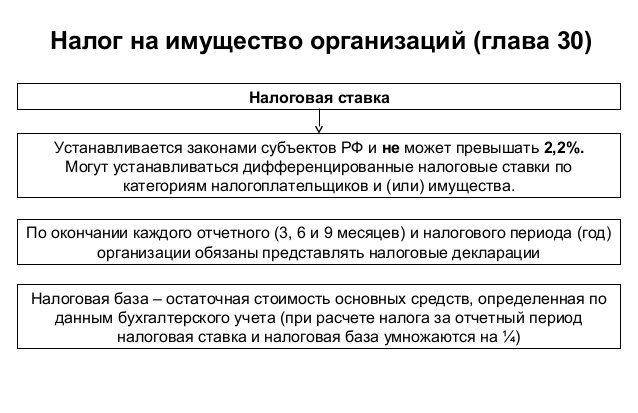

Период для расчета налога равняется календарному году.

Кадастровая стоимость берется для подсчета базы следующего имущества:

- иностранных предприятий;

- применяющегося в коммерческих, офисных направлениях;

- бизнес-центров.

Процентная ставка

[stextbox id=”info”]Ставка фиксируется на основании документов региональных властей и не может превосходить предельно допустимую величину: 2,2 % по остаточной стоимости имущества и 2,0% — по кадастровой. Для регионов допускаются пониженные ставки, их нормы обозначены в ст.380 НК РФ.[/stextbox]

Алгоритм подсчета

При самостоятельном расчете платежа следует придерживаться определенной последовательности действий:

- Установление облагаемого имущества.

- Возможность использования льготы.

- Обозначение базы для расчета.

- Уточнение процентной ставки, применяемой в конкретном субъекте РФ.

- Оплата обязательной суммы налога.

Для индивидуальных предпринимателей расчет надлежащей для уплаты величины налога производят сотрудники налоговой инспекции. В их адрес направляется соответствующее уведомление об уплате.

Пример расчета аванса по балансовой стоимости имущества

Хронология действий:

| № п/п | Наименование величины | Формула для подсчета |

| 1 | Стоимость имущества (средняя) | СИ = (ОС на 01.01 +…+ ОС на 1 число заключительного месяца в отчетном периоде + ОС на 1 число месяца после отчетного):(количество месяцев в отчетном периоде (3, 6, 9)+1), где

ОС — остаточная стоимость. |

| 2 | Авансовый платеж | АП = (СИ*налоговая ставка):4 |

| 3 | Стоимость имущества за целый год | Ср.С= (ОС на 01.01+…+ОС на 31.12)/13 |

| 4 | Сумма налога | СН = Ср.С *процентная ставка |

| 5 | Доплата по окончанию года | Д = СН — сумма, выплаченных в течение года АП |

Пример:

Данные балансовой стоимости имущества

| Период | Сумма остаточной стоимости |

| На 01 января | 150500 |

| На 01 февраля | 148250 |

| На 01 марта | 146000 |

| На 01 апреля | 143750 |

| На 01 мая | 141500 |

| На 01 июня | 139250 |

| На 01 июля | 137000 |

| На 01 августа | 134750 |

| На 01 сентября | 132500 |

| На 01 октября | 130250 |

| На 01 ноября | 128000 |

| На 01 декабря | 125750 |

| На 31 декабря | 123500 |

[stextbox id=”warning”]Ежемесячная амортизация по данным бухгалтерии равна 2250 рублей. В регионе установлена максимальная процентная ставка по налогу — 2,2 %.[/stextbox]

АП за 1 квартал = (150500+148250+146000+143750)/4*2,2%:4 = 809 рублей.

АП за полугодие = (150500+148250+146000+143750+141500+139250+137000)/7*2,2%:4 = 791 рубль.

АП за 9месяцев = (150500+148250+146000+143750+141500+139250+137000 +134750+132500+130250)/10*2,2%:4 =772 рубля.

НИ годовой = (150500+148250+146000+143750+141500+139250+137000 +134750+132500+130250+128000+125750+123500)/13*2,2% = 3014 рублей.

Доплачивать за год в бюджет необходимо следующую сумму налога 3014-809-791-772=642 рубля.

Пример расчета аванса по кадастровой стоимости

Стоимость объекта в данном случае обозначена в Росреестре.

[stextbox id=”alert”]Для удобства пользователей создан интернет-сервис организации, где необходимую информацию можно получить по кадастровому номеру объекта. Другой вариант — запросить выписку из ЕГРП, где фиксируется кадастровая стоимость, актуальная на дату запроса.[/stextbox]

В таком случае налоговая база — это и есть стоимость недвижимости по кадастру.

Алгоритм расчета:

| Наименование величины | Формула |

| Авансовый платеж | АП = стоимость по кадастру на 1.01 отчетного года/4*процентная ставка |

| Сумма налога | СН = кадастровая стоимость*процентная ставка |

| Доплата по окончанию года | Д = СН — АП, выплаченные за предыдущие периоды (1кв., 1 полугодие, 9 мес.) |

Пример:

Предприятию в Краснодарском крае принадлежит на правах собственности офисное здание, кадастровая стоимость которого на 1.01.2017 г. составляет 5 326 000 рублей. Для данного вида недвижимости в регионе предусмотрена ставка налога в размере 2%.

Сумма аванса за 1 кв.2017 г. равна: 5 326 000*2%/4 = 426 080 рублей. Как составить авансовый отчет с учетом всех правил вы можете прочесть тут.

[stextbox id=”black”]Если имущество в собственности фирмы находилось не целый год, тогда при расчете суммы налога применяется коэффициент (число полных месяцев владения имуществом надо разделить на 12 месяцев). Целым месяц владения считается до 15 числа (включительно). Если объект был приобретен 16 числа или позже, то этот месяц в расчет не включается.[/stextbox]

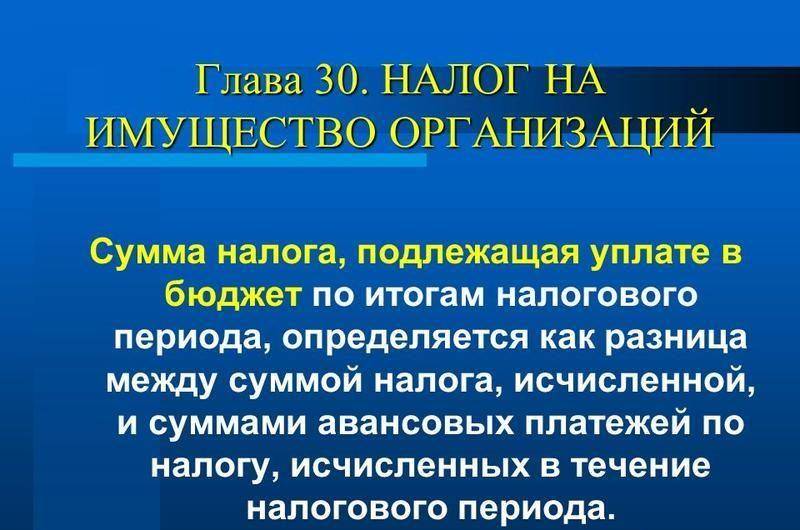

Срок оплаты имущественного налога и форма отчетности

Налог на имущество относится к региональным, следовательно, дату оплаты обозначают местные власти. Годовая отчетность предоставляется до 30.03 последующего года (включительно). Оплата обычно происходит в тот же период времени, что и расчеты.

По завершению отчетных периодов (1 квартал, 1 полугодие, 9 месяцев) компании сдают расчеты авансовых платежей, по результатам 12 месяцев — декларацию.

Иногда в течение года решением местных органов власти некоторое имущество, сумма налога которого ранее исчислялась по кадастру, исключается из перечня объектов. В этом случае налог пересчитывается с 01.01 по средней стоимости.

Санкции и ответственность

[stextbox id=”info”]Инспекцией по налогам с 01.01.2017 г. за несообщение об имеющейся недвижимости или несоблюдение сроков предоставления декларации предусмотрено материальное наказание в виде штрафа 20 % от причитающейся суммы налога для уплаты в бюджет.[/stextbox]

Декларация предоставляется в налоговую инспекцию, где зарегистрировано имущество. При подсчете аванса и итоговой суммы применяется единый алгоритм.

Главным направлением является определение базы налога (средняя остаточная или кадастровая). Различие заключается в наличие льгот и процентных ставок налога для отдельных субъектов РФ.

Формула и примеры расчета налога на имущество организаций – в этом видео: