Чтобы успешно вести деятельность ИП должен точно знать, какую отчетность и в какие сроки он должен предоставить в налоговые органы, а также во внебюджетные организации. Какими документами следует руководствоваться при ее подготовке.

Что такое отчетность ИП

Это отчетная документация, сдаваемая в соответствующие вневедомственные фонды и налоговую инспекцию предпринимателем относительно деятельности и доходов за отчетный период.

[stextbox id=’alert’]Отчетные документы в зависимости от различных факторов могут слегка отличаться. Здесь идут в учет наличие/отсутствие работников, применяемая система налогообложения, присутствие/отсутствие кассовых операций.[/stextbox]

Необходимы такие отчеты с целью предоставления информации контролирующим органам относительно деятельности компании, получение определенного объема прибыли и изменений в составе персонала, с тем чтобы была возможность определить правильность исчисления налога и уплаты всех требуемых отчислении.

Как и какую отчетность сдает ИП на УСН вы узнаете в этом видео:

Объем сдаваемой документации

Вся отчетность предпринимателя разделена на несколько групп, которые в свою очередь делятся согласно индивидуальным признакам.

Отчетность относительно режима налогообложения

[stextbox id=’black’]В данном случае могут быть – УСН, ОСНО, ЕНВД, ЕСХН, при совмещенном режиме, согласно применяемым видам. Сдаются документы в ФНС с соблюдением сроков и приложением необходимых документов.[/stextbox]

По сопутствующим налогам/сборам

В силу особенности деятельности, которой занимается предприниматель в процессе ведения бизнеса, он может использовать различные инструменты – транспорт, землю, природные ресурсы, по всем этим объектам необходимо отдельно отчитываться.

За персонал

Отчитываться предпринимателю в 2018 году относительно персонала, проходиться в ФНС, в качестве агента, в ПФР, как работодатель по страховым отчислениям и в ФСС.

Кроме этого необходимо отчитаться по численности штата.

По кассе

[stextbox id=’info’]Бизнесмен в 2018 году относительно кассовых операций, все, что обязан выполнять, это соблюдение дисциплины, значительно упрощенной и не обязывающей предпринимателя относительно ведения большого количества документации.[/stextbox]

Отчетность по режиму уплаты налога

В данном случае вид отчетности зависит от избранного вида налогообложения.

ОСНО

- 3-НДФЛ – отчетный период год, сдается до 30 апреля;

- 4-НДФЛ – предназначен для только что открывавшихся лиц, сдается по первому доходу на протяжении месяца с момента его получения;

- Декларация НДС, так как на ОСНО предприниматель является его плательщиком – сдается ежеквартально до 25 числа будущего месяца за отчетным временем.

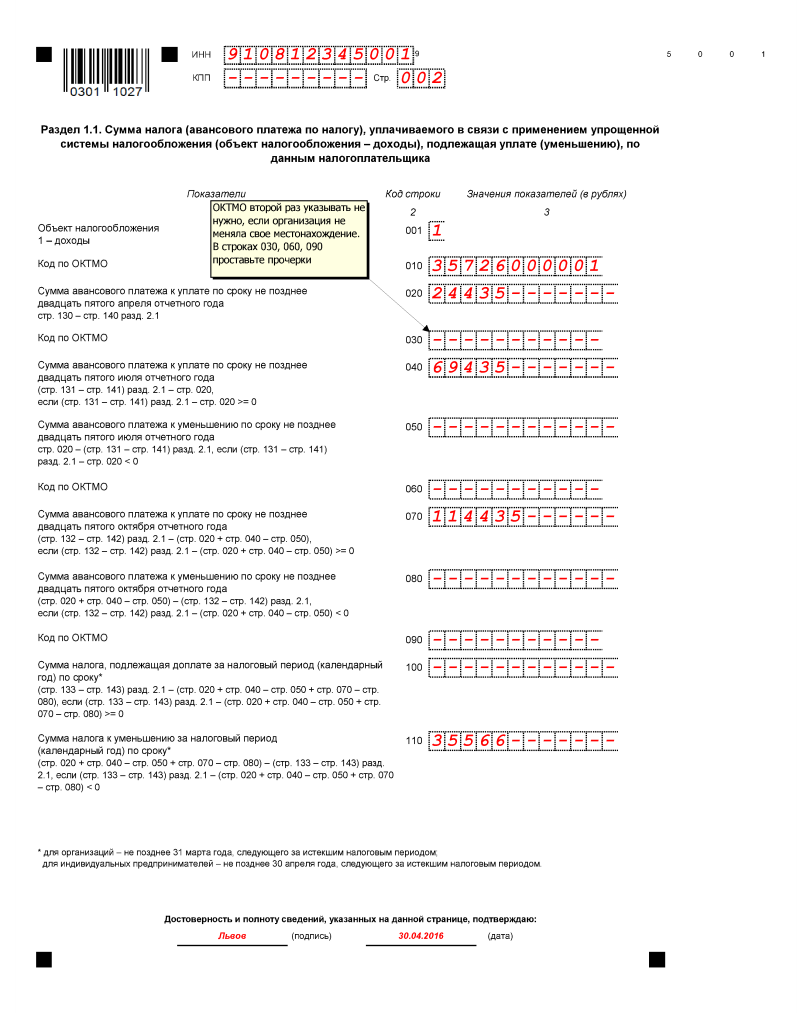

УСН

Декларация – формируется по итогам календарного года, требуется к сдаче до 30 апреля.

ЕНВД

Ежеквартальная документация, необходимая по его итогам до 20 числа будущего за кварталом.

Патентный режим

Отсутствие отчетного документа.

ЕСХН

Декларация, ежегодный документ, который следует обязательно подать до 31 марта.

[stextbox id=’warning’]Важно: если существует совмещение режимов необходимо предоставлять для отчета документ по каждому отдельно, не надо сдавать две декларации только в случае совмещения с патентом, так как по нему не отчитываются.[/stextbox]

Кроме этого для любого из видов режима необходим КУДИР, сдавать требуется в обязательном порядке, заверять в налоговой уже не надо, но при этом книга должна быть прошита, пронумерована и распечатанная:

Для ОСНО применяется соответствующая форма, сдавать необходимо по итогам года до 30 апреля.

- Для УСН форма по упрощенному налогообложению;

- Для ПСН – соответствующая книга учета;

- Для ЕСХН – КУДИР по ЕСХН. Правила заполнения книги учета доходов и расходов рассмотрены здесь.

[stextbox id=’download’]Пример внесения данных в КУДИР.[/stextbox]

Прочие налоговые сборы

К прочим видам налогов, которые являются производным вида деятельности могут быть:

- Земельный и транспортный налог, по ним отчитываются исключительно предприятия, ИП освобождены от обязательства и не подсчитывают налоги, инспекция самостоятельно их подсчитывает и присылает уведомление;

- По водному налоговому сбору сдается ежеквартальная декларация до 20 числа идущего за отчетным периодом месяца;

- Налог на использование ресурсов недр земли – сдается ежемесячная декларация, сдать следует до конца будущего месяца;

- Сбор за использование животного мира – в налоговую необходимо предоставить сведения относительно полученных разрешений и лицензирования на применение необходимых живых объектов в течение 10 дней с момента получения любого разрешения.

Сборы за использование объектов ВБР – в данном случае следует сдать 2 отчетности:

- Информация относительно получения разрешения на данное применение и сумма к обязательной уплате, подать отчетность необходимо в течение 10 дней с момента получения разрешительных документов;

- Информация относительно количества объектов ВБР, допустимых к изъятию из среды обитания – такая отчетность подается до 20 числа месяца, идущего за последним месяцем действия разрешения.

[stextbox id=’alert’]Отчисления за пользование недрами – в данном случае сдается платежный расчет, сдача происходит ежеквартально до конца будущего периода за последним квартальным.[/stextbox]

Отчетность при набранном штате и его отсутствии

Если предприниматель является самозанятым лицом, то ему необходимо уплачивать страховые фиксированные взносы за себя и дополнительный взнос в ПФР в случае получения дохода свыше 300 000 рублей, при этом отчитываться нет необходимости.

Если же у него имеются работники, тогда сразу же появляется необходимость в отчетности, сдаваемой в ПФР, налоговую и ФСС:

- В качестве налогового агента он сдает отчет по НДФЛ, в который входит информация относительно:

- Справки 2-НДФЛ, сдаваемой за год по удержанным налога до 1 апреля и по форме 2 за не удержанные суммы до 1 марта;

Важно: в 2018 году справка 2-НДФЛ за 2017 год сдается согласно корректированной форме в соответствии с Приказом от 2015 года № ММВ-7-11/485@.

- Расчет по 6-НДФЛ годовой до 1 апреля, а по периодам до конца месяца, следующего за отчетным периодом. Тут вы узнаете, как правильно заполнить форму 6-НДФЛ.

- Страховая отчетность:

- Единый расчет относительно страховых отчислений до конца месяца, следующего за отчетным;

- Расчет 4-ФСС – сдается до 20 числа будущего месяца, в бумажном виде и до 25 числа в электронном.

Важно: в 2018 году данная форма используется в откорректированном варианте.

- В ПФР направляется:

- Форма СЗВ-М направляется до 15 числа будущего месяца, идущего за отчетным;

- СЗВ-СТАЖ, ОДВ-1 – ежегодно до 1 марта, при получении заявления гражданина о выходе на пенсию в течение 3 дней с момента его получения;

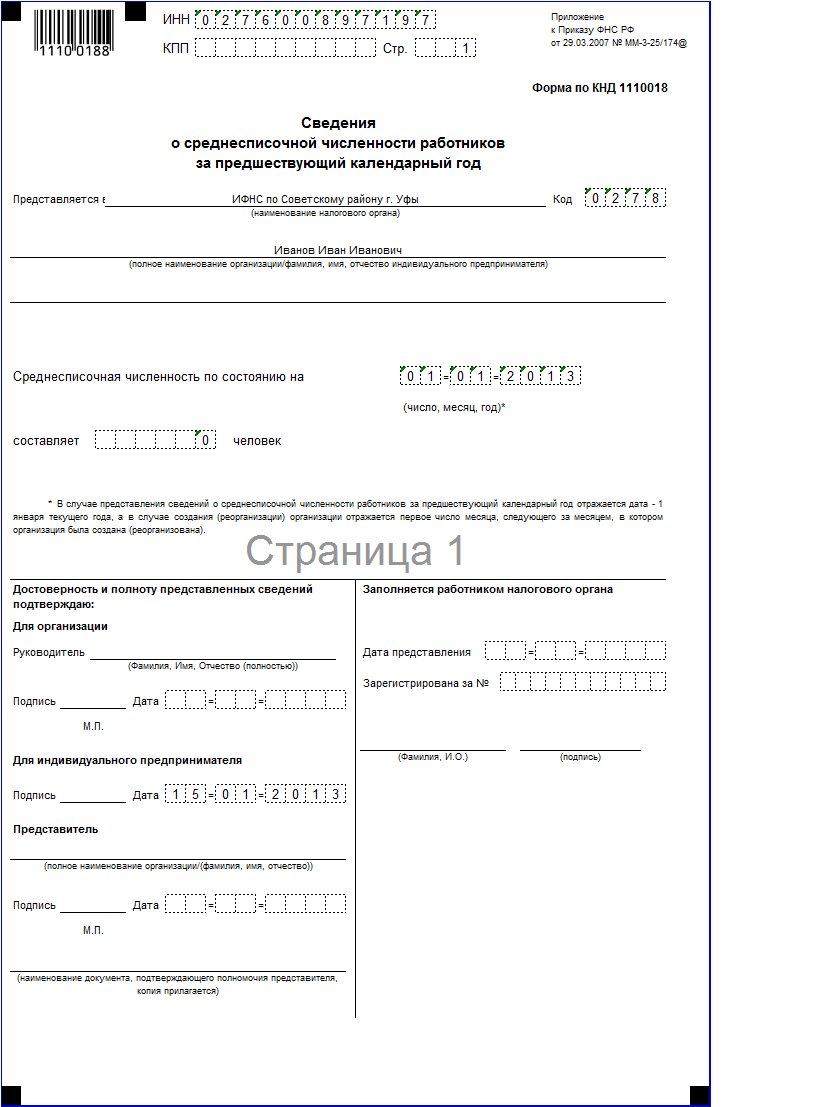

- Отчет о среднесписочной численности до 20 января.

Нулевая форма

Предназначение нулевой отчетности заключено в информировании налоговой об отсутствии деятельности и доходов за истекший отчетный период.

[stextbox id=’black’]Важно: при этом для сдачи пустого бланка необходимо не иметь никаких доходов за данный период, не проводить никаких кассовых и расчетных операций или же деятельность была приостановлена принудительно.[/stextbox]

При этом если предприниматель работодатель, то нулевой отчет стоит предоставлять в ПФР и ФСС.

Заполнение происходит в такой же последовательности, как и обычного отчета только вместо конкретных цифр указываются прочерки.

Сдавая подобную отчетность, соблюдают сроки относительно предоставления отчетности на используемом налогообложении – УСН, ОСНО.

Важно: не стоит забывать, что на вмененке предприниматели не вправе сдавать нулевую отчетность из-за специфики расчета платежей по налогу.

Отчетность по кассовым операциям

Согласно требованиям предприниматели, оперирующие денежными средствами, должны учитывать кассовую дисциплину, вне зависимости от применяемого режима.

На 2018 год предприниматели могут осуществлять кассовые операции по упрощенной системе, они вправе не заводить такую документацию:

- Приходный кассовый ордер и расходный;

- Кассовую книгу КО-4;

- Книгу учета КО-5.

[stextbox id=’info’]Кроме этого они вправе не регламентировать кассовый лимит. Важно: о применении упрощенного варианта кассовых операций необходимо издать внутренний нормативный документ.[/stextbox]

Но если работодатель ведет с работниками наличный расчет необходимо формировать расчетно-платежные и платежные ведомости.

Заключение

Отчитываться в Росстат предприниматель не обязан, могут требоваться сведения в органы статистики согласно выборочному определению, если предприниматель ведет широкий спектр деятельности.

В остальном же он должен соблюдать требования, предъявляемые относительно избранного налогообложения и особенностей бизнеса – наличие работников, применение различных ресурсов и прочее.

Какая установлена форма отчетности для ИП вы узнаете в этом видео: