Многие налоговые агенты сталкиваются с трудностями в процессе расчета НДС в период 2018-2019 годов. К плательщикам данного сбора относятся предприятия и ИП, занимающиеся покупкой разных товаров или работ у зарубежных контрагентов.

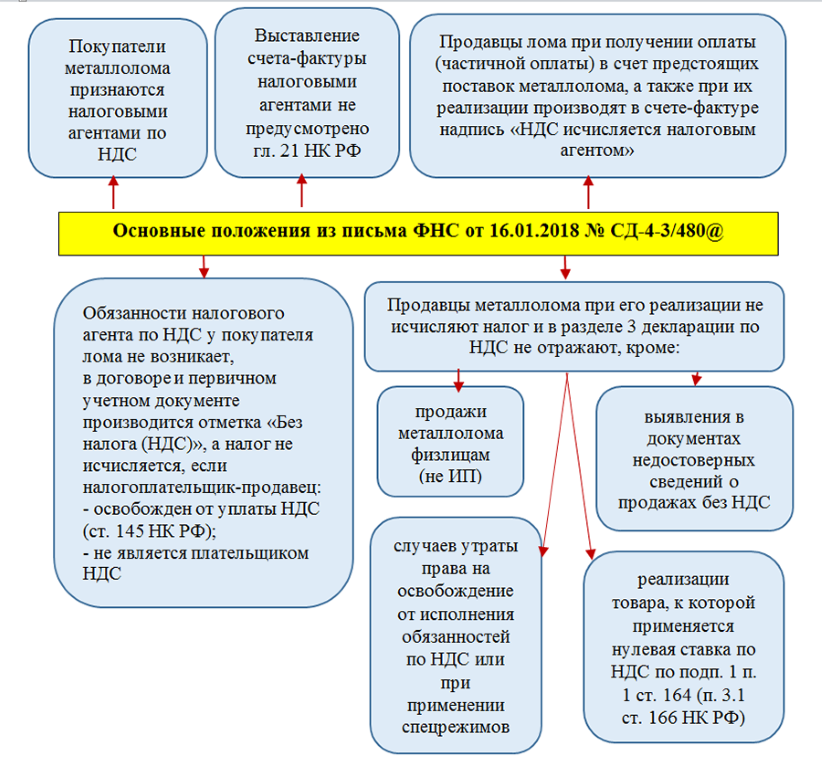

Именно они уплачивают налог за иностранные предприятия, не являющиеся резидентами РФ. Расчет налога производится на основании письма ФНС № СД-4-3/20667, опубликованного в октябре 2018 года.

Какие приняты изменения

В августе 2018 года были внесены серьезные корректировки в НК. На основании данных изменений с начала 2019 года повышается стандартная ставка НДС с 18 до 20%.

Как исчислять НДС в переходном периоде? Ответ в видео:

При этих условиях у российских предприятий появляются проблемы в процессе расчета и уплаты НДС до начала 2019 года.

Что говорится в законе

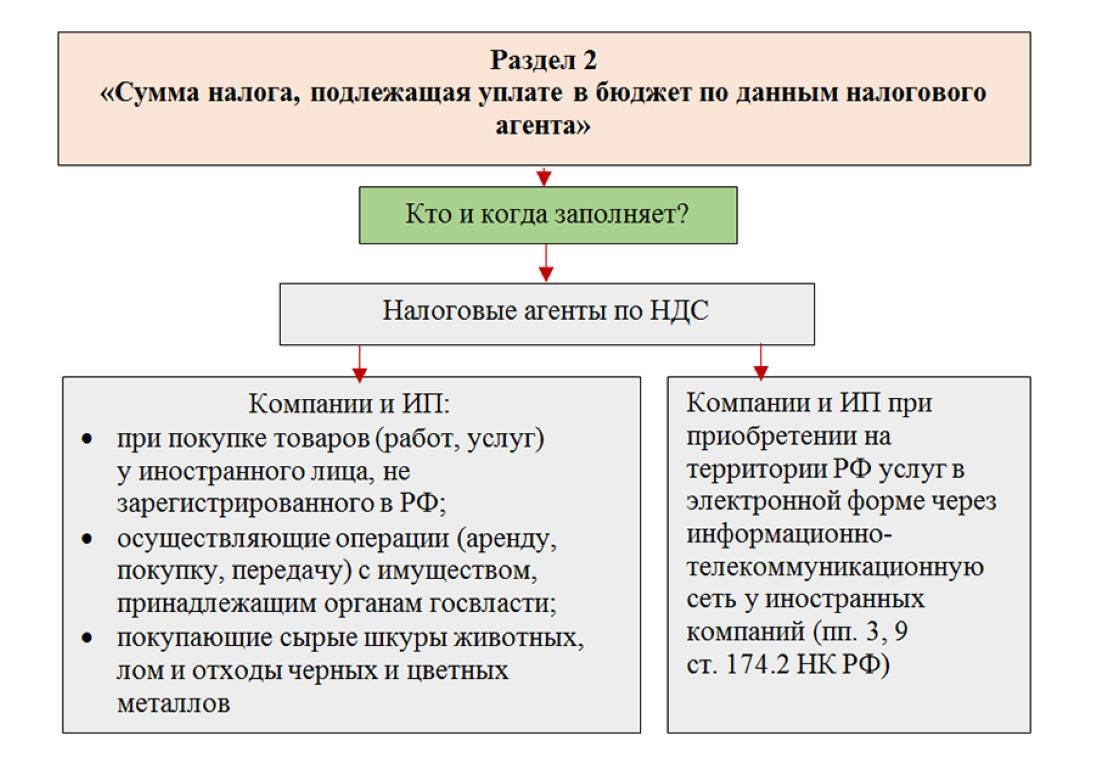

Налоговые агенты по НДС представлены фирмами и ИП.

К правилам расчета сбора на основании требований законодательства относится:

- если покупаются товары или услуги у зарубежных фирм, которые не состоят на учете в ФНС РФ, но при этом находятся в стране, то база налогообложения рассчитывается как весь доход, полученный от продажи с учетом НДС;

- расчетом и перечислением налога должен заниматься налоговый агент, являющийся российским налогоплательщиком и покупающий товары или услуги у зарубежного контрагента;

- налог уплачивается при выплате средств зарубежному продавцу.

Какие изменения были внесены в ПБУ? Читайте по ссылке.

Если российские фирмы, сотрудничающие с иностранными организациями, нарушают требования законодательство, то к ним применяется административная и уголовная ответственность.

Пояснения ФНС

Сотрудники налоговой службы регулярно на сайте инспекции публикуют разные письма, с помощью которых разъясняются основные правила расчета сборов.

Что входит в понятие разъездного характера работы? Узнаете тут.

[stextbox id=’warning’]Российская фирма, сотрудничающая с иностранной организацией, должна рассчитывать размер НДС при внесении предварительного платежа или при окончательной оплате принятых товаров или оказанных услуг.[/stextbox]

Как налоговым агентам подготовится к новому НДС? Смотрите видео:

Если отгружаются товары в счет ранее перечисленной оплаты, то в это время не появляется необходимость рассчитывать налоговую базу.

При расчете данного сбора учитываются некоторые моменты:

- Как поступить, если производится оплата товаров в 2018 году, но они будут отгружены российской компании только в 2019 году? В этом случае средства перечисляются в 2018 году, но фактически товары будут получены в следующем году. При таких условиях рассчитывается размер сбора на основании требований, действующих в 2018 году. Поэтому для этого применяется ставка в размере 18%. [stextbox id=’alert’]Такие условия приводят к тому, что многие российские компании стараются предварительно внести оплату за разные товары и услуги до 2018 года, чтобы максимально отсрочить повышение цен.[/stextbox]

- Как рассчитывать налог, если российской фирмой были получены товары фактически в 2018 году, но они предоставлялись с отсрочкой платежа, поэтому оплата будет производиться уже в 2019 году? При таких условиях база налога определяется в момент перечисления средств контрагенту. Так как процедура будет выполняться уже в 2019 году, то фирме придется пользоваться повышенной ставкой, равной 20%. Это требование действует не только при покупке товаров с отсрочкой платежа, но и при оплате уже ранее оказанных услуг и выполненных работ. Поэтому при таких условиях придется уплачивать больший размер налога, чем, если бы оплата была произведена в 2018 году.

Такие разъяснения ФНС являются понятными для каждого налогоплательщика. Такие же правила применяются, если исчисляется НДС при наличии арендованного государственного имущества.

Поэтому для фирм более выгодно будет перечислять средства своим иностранным контрагентам в 2018 году. В этом случае они могут пользоваться ставкой, действующей до конца 2018 года.

Заключение

НДС является значимым налогом для многих компаний и ИП, работающих по общей системе налогообложения. Если организации сотрудничают с иностранными компаниями, не являющимися резидентами РФ, то они обязательно уплачивают НДС.

Если оплата производится до конца 2018 года, то для расчета применяется ставка 18%. Если фактически средства перечисляются уже в 2019 году, то во время определения налога применяется новая ставка 20%, причем даже в случае, если товары были доставлены еще в 2018 году.