Возмещение НДС из бюджета – достаточно важный вопрос, решаемый совершенно несложно, но с некоторыми особенностями, возмещаемые суммы для плательщиков данного налога подчас бывают весомыми.

Чтобы воспользоваться данным послаблением, необходимо рассчитать налоговый вычет, вносимый в отчетную документацию согласно всем правилам.

Какой именно НДС подлежит возмещению

Воспользоваться возмещением могут плательщики, имеющие отношение к общей системе налогообложения и уплачивающие НДС, а также те, которые реализуют товары и услуги, облагаемые НДС.

[stextbox id=”alert”]Вычет – это сумма, уменьшающая размер налога вносимого в бюджет. По большей части в его роли выступает сумма НДС по накладным поставщиков, также это может самостоятельно уплаченный НДС, к примеру, выполнение компанией роли налогового агента.[/stextbox]

Возврат доступен при соблюдении всех условий предписанных ст. 171 – 172 НК РФ. Доступно возместить НДС, когда сумма вычетов за налоговый период превышает сумму налога, вот именно эта разница и подлежит возврату.

Возможно ли возместить НДС и как это сделать правильно вы можете узнать в следующем видео:

https://www.youtube.com/watch?v=TrUKmyKDfNM

Порядок, условия и сроки

Возврат растянут на довольно длительное время, так как, прежде всего декларация с возвратом подлежит тщательной камеральной проверке, которая является основой процедуры и растянута на несколько месяцев. Только по ее итогам доступно рассчитывать на одобрение в полном или частичном объеме, или получить отказ.

Чтобы обосновать свое требование в отношении возврата необходимо представить доказательства наличия недоимок соответствующей документацией.

Если проверка прошла успешно налоговая принимает решение о возмещении и возврате средств.

Важно: для принятия решения о данных действиях у органа есть 7 дней.

На следующий день после принятия решение будет оформлено поручение с указанной суммой и направлено в Федеральное казначейство.

Казначейство после получения поручения должно в течение 5 дней сделать перевод суммы плательщику на банковский счет.

[stextbox id=”black”]Важно: если сроки нарушены и средств нет через 12 дней после завершения камеральной проверки, плательщику в его пользу насчитываются проценты.[/stextbox]

Если ошибки выявлены, следуют такие действия:

- Налоговой составляется акт в течение 10 дней о камеральной проверке и ее итогах;

- На протяжении 5 дней акт вручается налогоплательщику;

- Он имеет 15 дней для подготовки возражений и исправления оплошностей;

- После сдачи исправленной документации, инспекция дает ответ в течение 10 дней об удовлетворении или отказе.

При этом согласно Постановлению Президиума ВАС РФ задерживается выплата суммы и нарушается 12-дневный цикл только относительно ошибочной части. Та часть, которая не имеет ошибок, должна выплачиваться в положенное законодательством время.

Пошаговая инструкция для получения возмещения из бюджета

Подавая декларацию, следует формировать и заявление на возмещение налога или его зачет в дальнейших расчетах.

В любом случае заявление предоставляется в органы на момент окончания камеральной проверки.

В случае успешной проверки сразу же рассматривается заявление, на это у налогового органа 12 дней.

Подается заявление в электронном виде с усиленной электронной подписью, составить его доступно произвольно, так как нет специальной формы, но с указанием всех необходимых данных.

[stextbox id=”info”]Важно: при желании вернуть средства указывается номер банковского счета, а при зачислении в счет платежа номер налога, по которому следует произвести расчет.[/stextbox]

Не лишним будет и уточнение налогового периода с образовавшейся недоимкой.

Ответ на заявление налоговая дает в письменном виде в 5-дневный срок непосредственно начальником службы или заказным письмом под расписку о получении. В нем буде удовлетворение заявленной суммы в полном или частичном виде, или же отказ.

Если заявление отсутствует, то применяется процедура согласно ст. 78 НК РФ.

Порядок расчета суммы НДС

Для расчета НДС необходимо применять совершенно несложную формулу и пошаговые действия:

Выделение НДС:

- Сумма разделяется – 1+НДС/100, например, если НДС 10%, то деление происходит на 1.1, если 18% – на 1.18;

- Вычесть из полученного числа первоначальную сумму;

- В итоге число будет со знаком -, который можно просто не учитывать или умножить на -1;

- Округлить до 10 копеек.

Начисление НДС:

Сумму необходимо умножить на 1.18 или на 0.18 и получить НДС.

Формула и примеры расчета

НДС= S * 18 / 100., где S – это необходимая для умножения сумма.

Пример:

Известная сумма 10 000 рублей при 18% тогда НДС составит:

- НДС = 10000 * 18 / 100 = 1800.

Проводки бухгалтера

Операция по возмещению НДС из бюджета отражается в следующих бухгалтерских проводках при зачислении суммы на счет:

- Дт 68 Кт 19 – предъявление НДС к возмещению;

- Дт 51 Кт 68 – зачисление возвращенных средств на расчетный счет, указанный в заявлении.

Если же возмещение налога происходит в счет будущих платежей, используются следующие проводки:

- Дт налога, зачтенного в качестве суммы замещения;

- Кт 68 – зачисление суммы налога, погашаемого зачетом.

[stextbox id=”warning”]Вся процедура не составляет труда, однако требует предельной внимательности со стороны ответственного за проведение проводок и составление документации бухгалтера.[/stextbox]

Схема возмещения

Работа по возврату НДС на счет организации состоит из следующей схемы:

- Декларация с пакетом необходимых бумаг;

- Ознакомление с актом проверки под роспись;

- Достижение компромисса, если есть ошибки и неточности;

- Апелляция по необходимости;

- Решение УФМС;

- Арбитражный спор;

- Исполнение решений.

Документы и их оформление

Важно: весь необходимый пакет документов должен безукоризненно оформляться – четкое заполнение всех полей и граф, наличие подписей, печатей и реквизитов.

В пакет входят:

- Счета-фактуры;

- Выписки банков;

- Первичные бумаги;

- Договора;

- Таможенная декларация;

- Приходные накладные и на отпуска;

- Журнал регистрации счетов-фактур;

- Книга расходов и доходов.

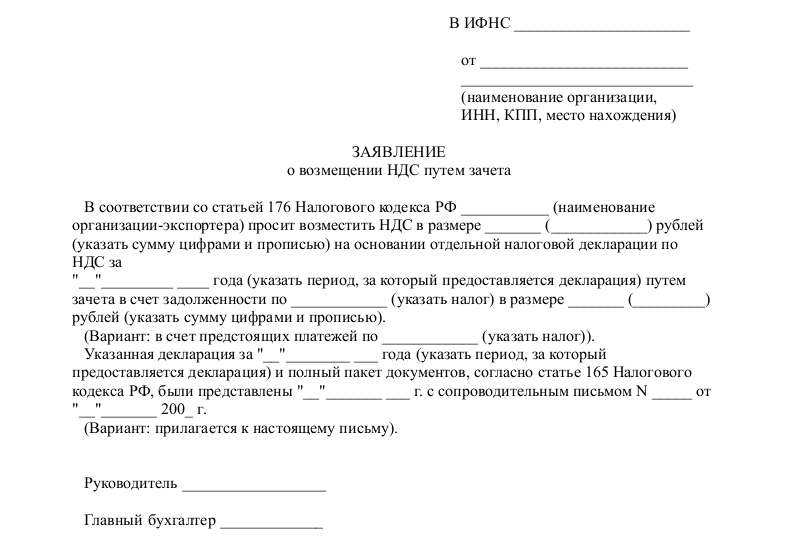

Заявление

[stextbox id=”alert”]Важно: приказом ФНС РФ от 14 февраля 2017 года существует утвержденная форма заявления на возмещение НДС из бюджета.[/stextbox]

В форме необходимо указать:

- ИНН;

- КПП;

- ФИО;

- Сведения о банке получателе;

- Номер счета;

- Корреспондент счета;

- Реквизиты банковского учреждения;

- Получатель – полное наименование организации;

- Данные с документа удостоверения личности, если это ИП.

Заявление подается электронным образом и визируется усиленной цифровой подписью. Подавать его лучше вместе с отчетностью. Как составить доверенность на сдачу отчетности в налоговую вы узнаете здесь.

Образец заявления на возврат НДС из бюджета.

Что следует учесть

При получении возмещения существуют некоторые особенности:

- Если происходит возмещение налога, то это требования возврата средств потупленных от поставщиков, что требует несколько иной процедуры, нежели в случае с возвратом излишне уплаченной суммы;

- Существует перечень организаций, для которых применима ускоренная процедура;

- Удовлетворение требования может быть частичное;

- Деньги доступно не только вернуть, но и применить в счет будущих платежей;

- При грядущей смене адреса фирмы, лучше получить все средства в налоговой одобрившей заявление, так как новая, может обеспечить клиента отказом. Его доступно оспорить в суде, но произойдет потеря времени;

- При нарушении инспекцией сроков выплаты возврата, плательщик получает дополнительные проценты, начиная с 12-го дня по ставке рефинансирования Центрального банка на первый день просрочки;

- Начисление процентов будет со всей суммой.

Ускоренная процедура

[stextbox id=”black”]Ускоренным процессом возврата средств имеют право воспользоваться предприятия, перечислившие в общей сложности несколько видов налогов за последние 3 года свыше 10 млрд. рублей в бюджет, а также предприятия с банковской гарантией.[/stextbox]

Гарантия от финансового учреждения обеспечивает возврат суммы в бюджет при негативном результате проверки.

При этом гарантия должна быть свыше 8 месяцев с момента подачи отчетности, а ее сумма превышать сумму вычета, заявленного к возврату.

Важно: ускоренный процесс предполагает возврат заявленной суммы до окончания камеральной проверки.

В заявление необходимо указать реквизиты банковского счета для перевода средств, и указать обеспечивающие обязательства при возможном отказе. Подать заявление следует в течение 5 дней после декларации.

Рассмотрение заявления происходит 5 дней с момента получения, а также проверка на отсутствие штрафов и погрешностей в прошлом.

После проверки и при не соблюдении сроков действия происходят аналогично стандартной процедуре действия.

Обязательные и дополнительные условия возмещения НДС из бюджета рассмотрены в этом видео:

https://www.youtube.com/watch?v=jDNjKBtm7B4

Итоги

[stextbox id=”info”]Таким вычетом возврата НДС и перерасхода средств имеют право воспользоваться все организации, кроме тех которые выбрали упрощенную систему налогообложения.[/stextbox]

Безошибочное составление документации и выполнение проводок полностью зависит от внимательности и умения бухгалтера.