Получить средства за свой труд каждый нанятый специалист имеет право дважды в расчетный период, так как это гарантия законодательства.

Что такое аванс по заработной плате

[stextbox id=’alert’]Первая часть по выплате заработанных средств называется авансом. Согласно законодательным актам такое определение, как аванс в отношении заработанных денег не существует, так как он уже является их неотъемлемой частью.[/stextbox]

Определенных дат для его выдачи и последующей части заработанных денег не существует, однако контролирующими органами в этом отношении сделаны разъяснения, из которых ясно, что первая выплата обязательно проводиться примерно в средине рабочего периода, так как 2 части зарплаты должны примерно соответствовать друг другу по размерам.

По каким правилам выплачивается аванс по заработной плате вы можете посмотреть тут:

Законодательная база

В ст. 136 ТК РФ указано, что выдача средств обязательно осуществляется не менее раза в 2 недели.

ТК РФ Статья 136. Порядок, место и сроки выплаты заработной платы

При выплате заработной платы работодатель обязан извещать в письменной форме каждого работника:

1) о составных частях заработной платы, причитающейся ему за соответствующий период;

2) о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

3) о размерах и об основаниях произведенных удержаний;

4) об общей денежной сумме, подлежащей выплате.

Форма расчетного листка утверждается работодателем с учетом мнения представительного органа работников в порядке, установленном статьей 372 настоящего Кодекса для принятия локальных нормативных актов.

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо переводится в кредитную организацию, указанную в заявлении работника, на условиях, определенных коллективным договором или трудовым договором. Работник вправе заменить кредитную организацию, в которую должна быть переведена заработная плата, сообщив в письменной форме работодателю об изменении реквизитов для перевода заработной платы не позднее чем за пять рабочих дней до дня выплаты заработной платы.

Место и сроки выплаты заработной платы в неденежной форме определяются коллективным договором или трудовым договором.

Заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается федеральным законом или трудовым договором.

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Для отдельных категорий работников федеральным законом могут быть установлены иные сроки выплаты заработной платы.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня.

Оплата отпуска производится не позднее чем за три дня до его начала.

Письмо Минздравсоцразвития РФ от 2009 г. № 22-2-709 указывает на размер двух половин выплат, которые должны быть равными.

[stextbox id=’black’]Письмо Федеральной службы по труду и занятости от 2006 года № 1557-6, указывает на предоставление аванса за отработанное по факту время, то есть чтобы суммы были равными необходимо отработать примерно 2 недели.[/stextbox]

При этом выполнять выплату дважды необходимо вне зависимости от желания работника и от форм расчета.

Согласно ст. 236 ТК РФ работники вправе требовать компенсации при задержке выплат.

ТК РФ Статья 236. Материальная ответственность работодателя за задержку выплаты заработной платы и других выплат, причитающихся работнику

При нарушении работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной сто пятидесятой действующей в это время ключевой ставки Центрального банка Российской Федерации от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. При неполной выплате в установленный срок заработной платы и (или) других выплат, причитающихся работнику, размер процентов (денежной компенсации) исчисляется из фактически не выплаченных в срок сумм.

Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором, локальным нормативным актом или трудовым договором. Обязанность по выплате указанной денежной компенсации возникает независимо от наличия вины работодателя.

Правила выплаты аванса

Важно: числа для выплат обеих частей работодатель устанавливает самостоятельно, при этом они обязательно фиксируются в трудовом договоре, коллективном договоре или иных локальных актах предприятия.

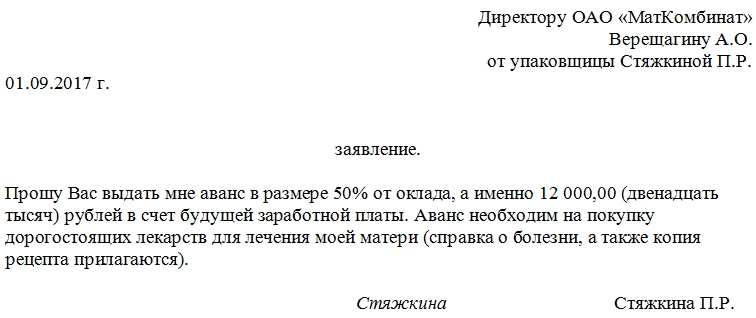

Как правильно составить заявление на аванс вы узнаете в публикации по ссылке.

Выписку из документов о числах предоставления платы необходимо ежегодно передавать в банк, с целью регулирования расчетно-кассовых операций.

При этом необходимо соблюдать определенные нюансы:

- Если день выплаты попадает на праздник или выходной, она осуществляется заблаговременно;

- При использовании наличного расчета предприятие вправе регулировать этот период, но обычно он составляет 3 – 5 дней, после чего сумма депонируется.

Важно: выплаты меньше двух раз выполнять недопустимо, а вот больше закон не запрещает, главное эту особенность зафиксировать в документах предприятия.

[stextbox id=’info’]При этом специалисты Роструда рекомендуют выполнять выплаты аванса в 15 – 16 числах текущего месяца, чтобы полностью погасить долг по зарплате в первых числах будущего месяца.[/stextbox]

Составлять аванс должен 50% от оклада специалиста.

При этом его выплату можно осуществить:

- Наличными средствами – через кассу предприятия;

- Безналичным путем – посредством перевода средств на банковскую карту. Тут вы узнаете, как составить заявление о перечислении заработной платы на банковскую карту;

- Натуральная форма – выдача денег на руки.

Сколько должны выдать средств

Табель учета рабочего времени закрывается два раза в месяц, при этом в нем указывается количество отработанных по факту дней, за которые работник обязан получить плату.

Если на предприятии применяется почасовая форма оплаты труда, то размер аванса составляет 40 – 50% от оклада.

При этом размер может превышать или быть меньше данных процентов из-за:

- Отсутствия работника определенное время по уважительной причине;

- Большого количества выходных в первой половине рабочего периода.

Но при полной отработке положенного времени размер аванса не может быть меньше, нежели 40% от оклада.

Однако процентное определение размера аванса не столь эффективно, как подсчет фактически отработанных часов.

Как правильно заполнить авансовый отчет и что в нем нужно указать вы узнаете по ссылке.

Может ли аванс превышать размер оклада

[stextbox id=’warning’]Выплата аванса свыше заработной платы не является преступлением законодательных норм, однако при увольнении работника такие выплаты могут привести к определенным сложностям, так как проблемы возникают с удержанием, размер которого не может превышать 20% с каждой выплаты.[/stextbox]

Тогда могут возникнуть следующие нюансы:

- Отсутствие возможности у работодателя выполнить удержание с выплаченного;

- Если сотрудник увольняется с переплатой, невозможность удержания;

- При исчислении НДФЛ появляются сложности.

При этом следует помнить, что работодатель обязан их систематически отчислять с каждой выплаты сотруднику.

При этом удержать при увольнении работника излишне выплаченную сумму допустимо только в следующих случаях:

- Допущение ошибки при расчете платежей работником бухгалтерии;

- Нарушение дисциплины при выполнении трудовых обязанностей самим работником, при этом данный факт должна установить соответствующая комиссия;

- Если работник сделал неправомерные действия, что доказал суд.

Важно: если о повышенной сумме аванса попросил сам работник, то оптимальным вариантом будет оформление процентного займа.

Начисление НДФЛ

Согласно ст. 226 НК РФ НДФЛ удерживается единожды в месяц после полного расчета с работником, то есть в день выдачи второй половины зарплаты, с перечислением удержанной суммы не позже следующего дня. Здесь вы узнаете, как правильно отразить коды вычета НДФЛ в справке.

В случае выдачи аванса свыше положенной суммы возникают проблемы, так как законодательством рассматривается передача незаработанных сумм, как факт беспроцентного займа, который согласно законодательству облагается 35% от выданной суммы при наличии у работника гражданства России.

[stextbox id=’alert’]При этом работодатель обязан выполнить данное требование, так как работник в противном случае получает материальную выгоду, в случае игнорирования такого требования и должностное лицо, и предприятие уплачивают штраф.[/stextbox]

Порядок расчета аванса

Перед началом расчета аванса следует изучить локальные акты на предмет размера аванса на данном предприятии.

При этом выдача аванса отражается исключительно в ведомостях, в отчетных документах бухгалтерии никаких изменений не выполняют, та как согласно закону считается, что расчет производиться с работником по зарплате в конце каждого месяца.

После выдачи аванса на предприятии формируется дебиторская задолженность, погашение которой происходит с передачей зарплаты.

Также в период выдачи зарплаты формируется расчетная ведомость, а аванс не учитывается в налогах.

Пример вычисления

Оклад работника профкома на предприятии «Аверс» составляет 30 000 рублей, его рабочая неделя состоит из 5 дней. Согласно локальному акту датой выдачи аванса является 15-е число каждого месяца.

В текущем месяце количество фактически отработанных дней составляет 11. Чтобы высчитать аванс, имея все данные с учетом подоходного налога следует:

(30 000 рублей – 3 900 рублей) / 21 * 11 = 13 671 рублей. Где:

- 3 900 рублей являются НДФЛ;

- 21 – количество рабочих дней в текущем месяце.

Заключение

[stextbox id=’black’]В 2017 году существенных изменений в правилах выдачи и начисления аванса не произошло, а это значит, что аванс является по-прежнему обязательным платежом. Даже если работник находится в отпуске или на больничном листе, следует брать за основу количество отработанных им дней по факту.[/stextbox]

В противном случае работодатель, как и руководитель, оплатит штраф, в размере 30 000 – 50 000 рублей, если это предприятие и 1 000 – 5 000 рублей, если работодатель ИП, в случае повторного случая дисквалификация.

Как осуществляется начисление аванса по ЗП вы можете посмотреть тут: