Налоговым законодательством России предусмотрен взнос налогов, при этом они разделяются на прямые и косвенные. Разница между этими обязательствами заключается в том, что прямые налоги предусмотрены для обязательного взноса самим налогоплательщиком, а косвенные входят в стоимость товара.

Понятие и особенности косвенных налогов

[stextbox id=’alert’]Косвенный налог – это также обязательный налог, имеющий вид надбавки к стоимости товара. По сути данные налоги предусматривают переложение обязательств по выплате сборов на плечи третьего человека, что дает возможность регулировать реализацию продуктов.[/stextbox]

Косвенные налоги еще называются добавочными и вычитаются из потребителя, но посредником при этом выступает продавец.

Данные налоги практически незаметны, они только оказывают влияние на стоимость товара и не персонифицируются.

Важно: существенным их недостатком является зависимость от инфляции, так как в данном случае их размер увеличивается, что оказывает ощутимую нагрузку на разные слои населения.

Многие эксперты утверждают, что косвенный налог является стратегически важным компонентом национальной экономики, так как они в некоторой степени обеспечивают казну большим пополнением нежели прямые.

Различия между прямыми и косвенными налогами подробно рассмотрены в этом видео:

Соотношение косвенных и прямых налогов

Важно: оба вида имеют отношение к налоговым обязательствам. Чтобы себя комфортно чувствовали все слои населения очень важно соотношение этих двух видов, в частности оптимальный баланс долей разных видов налогов. Для сохранения равновесия берется во внимание:

- Уровень жизни всех участников налоговой системы;

- Экономическое развитие страны в целом;

- Потребности, населения на данный период.

[stextbox id=’black’]В сегодняшней налоговой системе РФ активно развивается вариант использования смешанного налогообложения, в результате чего в приоритете стоит интерес не только каждого участника, но и государства в целом. А это значит, что стабильность экономического развития не будет колебаться из-за влияния налогового платежа.[/stextbox]

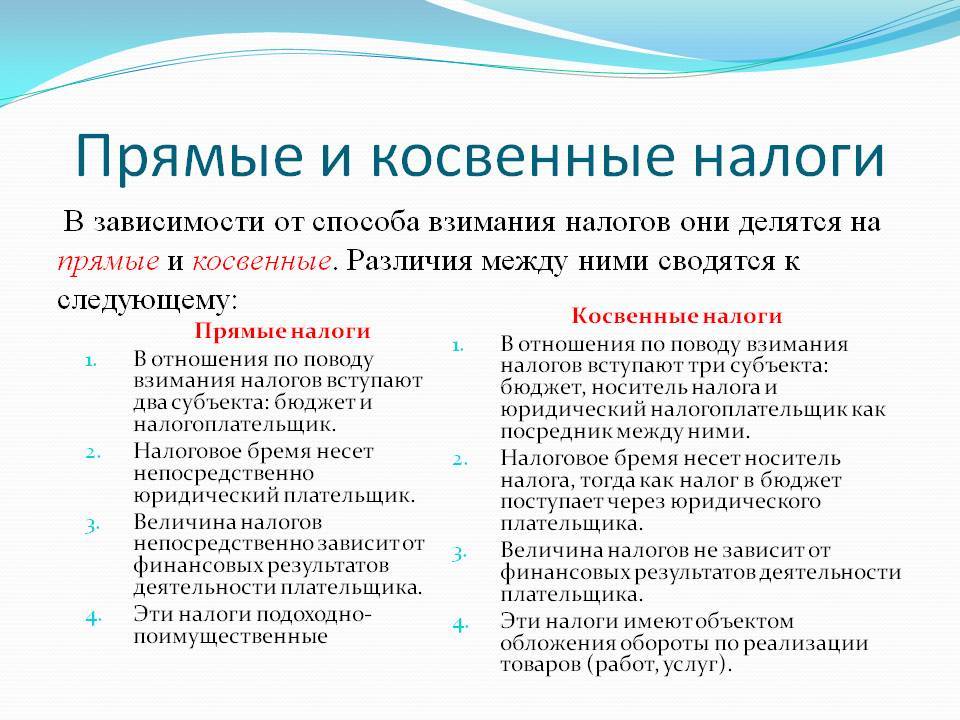

Основные различия

Отличия косвенных и прямых налогов заключены в следующем:

- Налоговое обязательство – прямой налог обязателен для выплаты ИП и предприятиями, косвенные оплачивают покупатели;

- Экономические отношения – прямые выплаты производятся напрямую в бюджет, косвенные через посредника в качестве ИП или ООО;

- Объект налогообложения – при прямых налогах объектом является личное имущество, водные ресурсы, полезные ископаемые, при косвенных продукты и товары готовые к потреблению;

- Размер налога – при прямых налогах зависит от величины полученной прибыли, при косвенных от цены продукции;

- Прямые налоги напрямую зависят от финансовой деятельности, косвенные не имеют такой зависимости;

- Расчет прямых налогов сложный, разделенный на несколько категории, косвенные вычитываются простым путем при использовании нескольких формул;

- Образование цен – участие прямых налогов зависит от вида производства, косвенные напрямую влияют на повышение или понижение цен;

- Степень открытости – прямые налоги открыты к получению информации, косвенные закрыты, что делает некоторых потребителей несведущими насчет величины выплачиваемого ими налога.

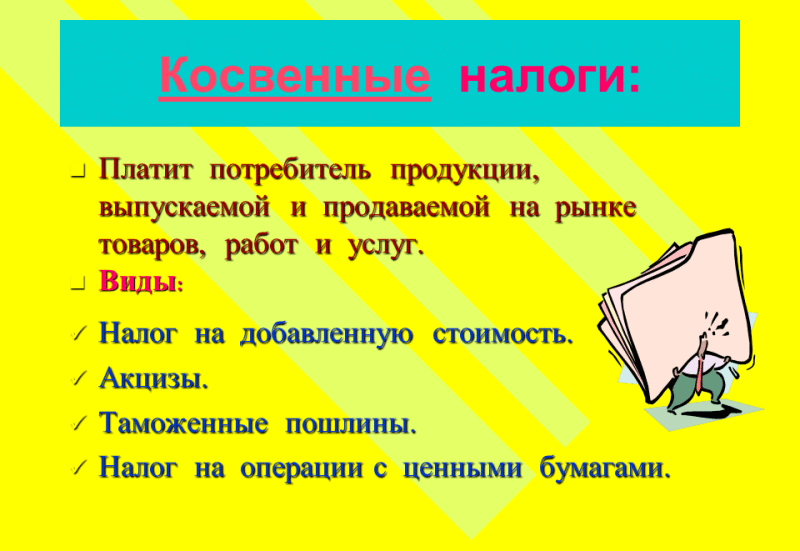

Категории косвенных налогов

К косвенным налогам относятся следующие их виды:

- НДС – налог на добавленную стоимость, включаемый в цену многих товаров, именно он обеспечивает казну 40% доходов, чего нельзя ожидать ни от одного другого вида. Данный налог очень чувствителен к инфляции, что влечет повышение цен. Изымается он на каждом этапе движения товара, начиная с передвижения от производителя – потребитель оплачивает его сначала продавцу, а затем государству.

[stextbox id=’info’]Важно: платить данный налог обязаны все субъекты, занимающиеся бизнесом, при этом товары на экспорт не облагаются НДС. Размер НДС для разной категории предпринимателей разный, к примеру, к продовольственным товарам применима ставка 10%.[/stextbox]

Также различна и систематичность взноса НДС в казну, на этот момент влияет размер прибыли, для одних субъектов взнос обязателен ежемесячно, для других ежеквартально.

Естественно, существует определенная категория бизнесменов, которым этот вид косвенного налога не надо платить. Кто освобожден от уплаты НДС – читайте в этой статье.

- Акцизы – этот налог также изымается из конечного потребителя, но в отличие от НДС он применим только к определенной группе товара или торговой деятельности, к примеру, импорт подакцизной продукции на территорию государства.

Важно: величину акцизного сбора доступно увидеть на акцизной марке, которая имеется на каждом товаре в месте вскрытия.

- Таможенные пошлины – этот косвенный налог собирается Таможенными службами. Изымается от при ввозе/вывозе товара и зависит от качества продукции, страны изготовителя, экономических взаимоотношений стран. Что представляет собой адвалорная ставка таможенной пошлины и как она рассчитывается вы узнаете тут.

Данные сборы вводятся:

- Для регулирования ввоза определенной продукции;

- Сохранения баланса между экспортом и импортом;

- Поддержания родного производителя;

- Регулирования валютной выручки бизнеса;

- Защиты экономического развития страны от влияний мирового рынка;

- Стимуляция потребления того или иного товара.

- Государственные пошлины – взимаются при купле-продаже имущества, перевода денежных средств через любые финансовые структуры и системы, при обмене валют.

Кто и как обязан платить косвенный налог, сроки

Данные налоги перечисляются в казну государства через счета ФНС предпринимателем, получившим прибыль.

[stextbox id=’warning’]При этом сроки для перечисления разных видов могут отличаться, к примеру НДС перечисляется один раз в месяц или один раз в квартал, если сопоставить с налогом на прибыль, то операция во втором случае производиться реже.[/stextbox]

Так как учет акциза и НДС предельно прост, то наполнение казны происходит систематически при каждой покупке клиента или получения им услуги.

Если вопрос касается импорта, косвенные налоги необходимо уплачивать ежемесячно до 20 числа следующего за месяцем прибыли.

Декларация по налогам

Декларация подается вместе с уплатой косвенного налога. Для этого используется специально утвержденная форма, состоящая из 4 листов, которые обязательно должны нумероваться:

- Все графы обязательны к заполнению, если какая-то не заполняется необходимо ставить прочерк;

- Документ заполняется печатными буквами;

- Нельзя допускать наличие неточностей, которые становятся основанием к возврату документации, прочерков и ошибок;

- Применение корректирующих средств также неприемлемо.

Кроме декларации необходимо подать следующий перечень документов:

- Заявление;

- Квитанция об уплате налога;

- Документы на товар;

- Справка о расходах и прибыли;

- Выписка от руководителя предприятия.

Декларацию можно заполнять в письменном или электронном виде, что облегчает ее подачу при больших объемах прибыли. Сдается вся документация по месту учета.

[stextbox id=’download’]Образец декларации по косвенному налогу.[/stextbox]

Учет косвенных налогов и ответственность

Ст. 264 НК РФ сумма косвенного налога должна учитываться в составе расходов по налогу на прибыль, однако согласно ст. 270 НДС, уплаченный покупателем нельзя учитывать в расходах.

В бухгалтерских проводках НДС учитывается Дт 19 Кт 60(76) – отражение входящего НДС от поставщика.

На основании счета фактуры сумма налога на счете 19 списывается посредством счета 68 – Дт 68 КТ 619.

Если компания предоставляет покупателю товары или услуги, то она обязана выставить клиенту счет с учетом НДС, в проводках это отражается так – Дт 90 субсчет НДС Кт 68.

В конце отчетного периода субсчет 68 отражает задолженность организации по НДС. Чтобы налог перечислить в бюджет используется проводка – Дт 68 Кт 51.

Важно: налог необходимо внести до 20 числа будущего месяца первого за отчетным кварталом.

[stextbox id=’alert’]При невыполнении действий до указанного срока начисляется пеня в размере 1/300 по ставке рефинансирования, при этом пени по налогам не могут уменьшить налогооблагаемую базу.[/stextbox]

Штрафные санкции по неуплате косвенных налогов взыскиваются согласно ст. 119 НК РФ в размере 5% от неуплаченной суммы, но не менее 1 000 рублей.

Заявление от импортера

Это документ от товароимпортера о ввозе им товара и вычета у него НДС. Подавать такое заявление должен перевозчик товара вместе с налоговой декларацией до 20 числа месяца, следующего за отчетным.

Важно: при этом заявление должно быть отмечено печатью ФНС страны, принимающей товар.

Заявление подается в электронном виде или в 4-х экземплярах на бумаге, оно содержит 3 раздела:

- 1 раздел заполняется приобретателем товара, указываются все его реквизиты, а также реквизиты продавца, даже если это физическое лицо. Важно: все суммы косвенного характера определяются на основании специальной таблицы, располагающей необходимыми данными.

- 2 раздел заполняется сотрудником ФНС, он в течение 10 дней должен принять его или отклонить, обосновав свое решение.

- 3 раздел заполняется только в определенных случаях:

- Если товары не облагаются налогом, так как не подлежат продаже на территории данного государства;

- Когда покупатель получает товар посредством третьего лица;

- Когда одно из государств не имеет отношения к членству ЕАЭС.

Документ в обязательном порядке должен содержать дату заполнения, подпись и печать отдела налоговой, которая указана в документе.

Заключение

[stextbox id=’black’]Косвенные налоги являются отличным регулятором экономики страны и потребления отдельных групп товаров, при их помощи возможен контроль над количеством экспортируемого и импортируемого продукта, выпуск товара в пределах страны и предоставления услуг.[/stextbox]

Что такое косвенные налоги и как они соотносятся с прямыми – смотрите в этом видео: