Вопрос налогообложения общества необходимо решить еще на этапе формирования бизнес-плана, ведь от того какой вариант будет избран учредителями зависит степень нагрузки, которая ляжет на плечи организации.

Что такое налогообложение ООО

Это совокупность требований к порядку начисления налогов, определяющих обязанность организации уплачивать налоги в процессе своей деятельности.

[stextbox id=’alert’]Участники экономического рынка вправе самостоятельно выбирать, каким режимом или системой воспользоваться для исполнения обязанностей налогоплательщика перед государством.[/stextbox]

Необходим режим налогообложения для ООО с целью определения ставки для осуществления взносов, при этом предприятие вправе выбрать один из доступных вариантов, предлагаемых государством, чтобы налоговая нагрузка распределилась оптимально, так как каждый режим имеет свои особенности.

Рекомендации и советы по выбору системы налогообложения ООО содержатся в этом видео:

Среди требований доступно выделить следующие моменты:

- Правила определения и признания прибыли в качестве базы для расчета налоговой ставки;

- Перечень не облагаемых частей доходов;

- Способ определения лиц, обязательных для уплаты налога;

- Варианты применения налоговой ставки;

- Сроки уплаты средств и сдачи отчетности;

- Условия сохранения льготного налогообложения;

- Условия, приведшие к принудительному переходу на другой режим налогообложения.

Все эти требования принимают участие в формировании налоговой системы, которая:

- Включает в себя несколько налоговых режимов;

- Состоит из одного вида, заменяющего сразу несколько режимов;

- Содержит налоговые ставки обязательные к уплате вне зависимости от избранного варианта налогообложения

[stextbox id=’black’]Важно: все эти факторы указывают на тщательность выбора системы, которая будет применяться в течение деятельности предприятия.[/stextbox]

Законодательная база

Выбор режима налогообложения происходит после определения субъектов и объектов для его применения согласно ст. 17 НК РФ.

Ст. 45 НК РФ указывает только на безналичную форму уплаты налога. Ст. 346. 15 НК РФ указывает на определение базы для вычитания ставки при упрощенке.

Статья 346.15. Порядок определения доходов

1. При определении объекта налогообложения учитываются доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 настоящего Кодекса.

1.1. При определении объекта налогообложения не учитываются:

1) доходы, указанные в статье 251 настоящего Кодекса;

2) доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса, в порядке, установленном главой 25 настоящего Кодекса;

3) доходы индивидуального предпринимателя, облагаемые налогом на доходы физических лиц по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 настоящего Кодекса, в порядке, установленном главой 23 настоящего Кодекса;

4) доходы, полученные товариществами собственников жилья, товариществами собственников недвижимости, управляющими организациями, садоводческими, огородническими или дачными некоммерческими товариществами (некоммерческими партнерствами), жилищными, садоводческими, огородническими, дачными или иными специализированными потребительскими кооперативами от собственников (пользователей) недвижимости в оплату коммунальных услуг, оказанных сторонними организациями.

Ст. 346. 20 НК РФ указывает на объем ставки при УСН, на данный момент ее максимум составляет 6%, при этом местные власти вправе ее снижать до 1%.

Характеристика основных разновидностей

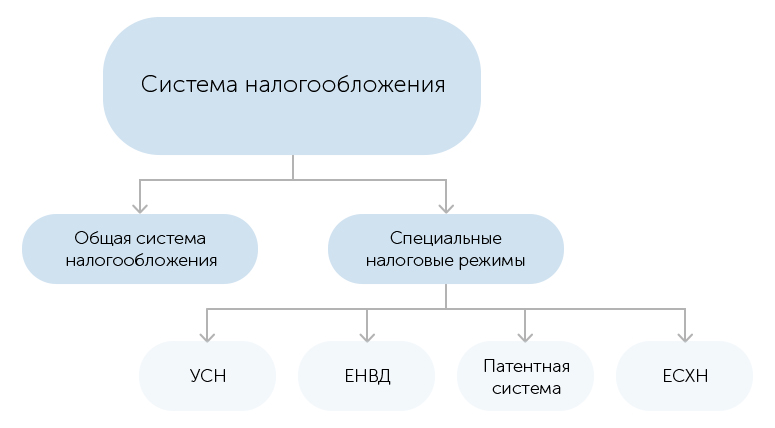

Режимов налогообложения существует только 2 – специальный или упрощенный и общий или традиционный:

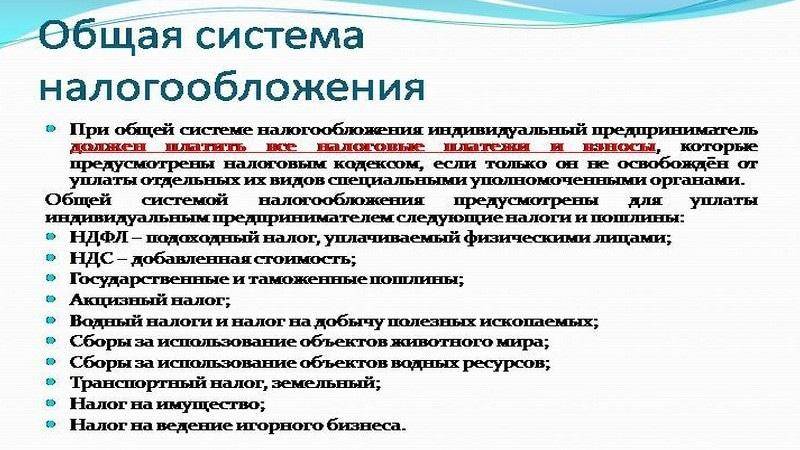

- ОСНО в него входит совокупность налоговых сборов:

- Налог на прибыль – рассчитывается с доходов превысивших расходы;

- Налог на добавленную стоимость имеет дифференцированные ставки от 0 до 18%;

- Налог на имущество исчисляется только при наличии собственного имущества предприятия, состоящего на балансе;

- Налог на транспорт – соблюдаются условия для его исчисления, перечисленные в ст. 358 НК РФ, если транспорта нет, необходима сдача нулевой отчетности.

Как правильно использовать общую систему налогообложения вы узнаете здесь.

- УСН – является заменой налогу на добавленную стоимость и транспорта, выбирая эту систему, налогоплательщик вправе выбрать ставку:

- 6% только с доходов;

- 15% с доходов минус расходы.

[stextbox id=’info’]Важно: определение доходов в данном случае происходит в том же порядке, что и при налоге на прибыль. Расчет налога происходит нарастающим итогом на конец квартала и вносится в качестве аванса.[/stextbox]

Кроме этого существуют системы:

- ЕНВД – в данном случае наличие дохода вообще не имеет значение и используется для вычета налоговой ставки прогнозируемый его вариант:

- При прогнозировании дохода большую роль играет количество работников и объем площади;

- Отчетность по данному налогу происходит в конце каждого квартала до 25 числа будущего за отчетным месяца, размер ставки – 15%;

- Кроме этого использовать данный налог доступно только при определенном виде деятельности указанном в ст. 346. 26 НК РФ.

- ЕСХН – предназначен для производителей сельскохозяйственной продукции. Признание доходов и расходов по данному налогу, а также его начисление на прибыль указаны в ст. 346. 5 НК РФ:

- Ставка налога – 6%;

- Отчетные период – полгода;

- Налоговый – год.

Данной системой доступно заменить налог на прибыль и имущество, НДС.

- Патентная система – выдается патент на год, и плата за него считается налогом, выдается такое разрешение только предпринимателям. Тут вы узнаете, что представляет собой такая система налогообложения и в чем ее преимущества.

Налоги по используемой системе

Так как патент используют только ИП, то ООО уплачивают:

- Налог на прибыль и НДС, если применяемый режим общий;

- УСН – один из вариантов или доходы, или доходы за вычетом расходов;

- ЕНВД – при расчете умножаются физические показатели и коэффициент;

- ЕСХН – доходы за минусом расходов.

Важно: основополагающим режимом является общий, при котором следует выплачивать 20% и НДС, остальные являются спецрежимами, при переходе на которые следует учитывать параметры:

- УСН – объем выручки;

- ЕНВД – вид деятельности;

- ЕСХН – наличие сельскохозяйственной продукции в результате производства.

Прочие расходы, связанные с платежами по налогам

Кроме основных налоговых сборов в зависимости от выбранной системы могут добавиться:

- Водный налог – при использовании природных ресурсов воды;

- Транспортный и земельный – если применяются данные объекты предприятием;

- Имущественный – если на балансе имеются основные средства;

- Игорный – при использовании данного вида бизнеса;

- Торговый сбор;

- Налог на производство и реализацию продукции;

- НДПИ и платеж за применение земельных недр при ведении бизнеса в данном направлении;

- Сборы за применение в деятельности биологических и животных объектов.

[stextbox id=’warning’]Важно: на уплату данных налогов не влияет избранный режим налогообложения, здесь учитывается применение того, или иного вида деятельности.[/stextbox]

Налоговые взносы, связанные с доходами работников

При наличии персонала, без которого невозможно функционирование предприятия, работодатель является налоговым агентом и перечисляет из доходов работников следующие выплаты:

- НДФЛ – удержание из насчитанной зарплаты работнику 13% в госбюджет;

- Страховые взносы за работников в ФОМС, ФСС, ПФР из доходов работников.

Выбор налогообложения

Чтобы сделать правильный выбор необходимо ориентироваться на следующие признаки:

- Необходимо учесть наличие ограничений по видам деятельности и правовой форме;

- Соблюсти ограничения по объему выручки;

- Принять во внимание относительно физических показателей – площадь, используемая в деятельности и численность штата;

- Следует учесть величину расходов.

Совет: в начале своего развития лучше использовать упрощенку или ЕНВД, так как документации меньше для заполнения и налоги ниже.

Как узнать систему налогообложения ООО

[stextbox id=’alert’]Важно: в первую очередь доступно использовать ИНН, имеющийся у каждого налогоплательщика и находящийся в свободном доступе.[/stextbox]

Кроме этого юридическое лицо:

- При использовании УСН или ЕНВД имеет прикрепленные к учредительной документации копии уведомления в налоговую инстанцию;

- Кроме этого прежняя налоговая отчетность дает полный объем информации об используемом режиме.

Однако данные варианты доступны при использовании документации, например, новым бухгалтером.

А вот контрагент сможет узнать применяемую систему компаньона только по ИНН одним из способов:

- Обратиться лично или по телефону горячей линии в ФНС;

- Ввести номер в специальную форму на официальном сайте госуслуг.

Заключение

[stextbox id=’black’]Выбор будущей системы налогообложения важная задача для каждого предприятия, так как от этого зависит степень налоговой нагрузки на его плечи.[/stextbox]

Как выбрать систему налогообложения ООО – смотрите тут: