После смерти человека, его имущество распределяется между наследниками. Люди, которые являются получателями недвижимости или иных ценностей, должны платить налоги, размер которых зависит от степени родства между наследником и умершим гражданином. Дополнительно учитывается стоимость полученного имущества.

Государственная пошлина

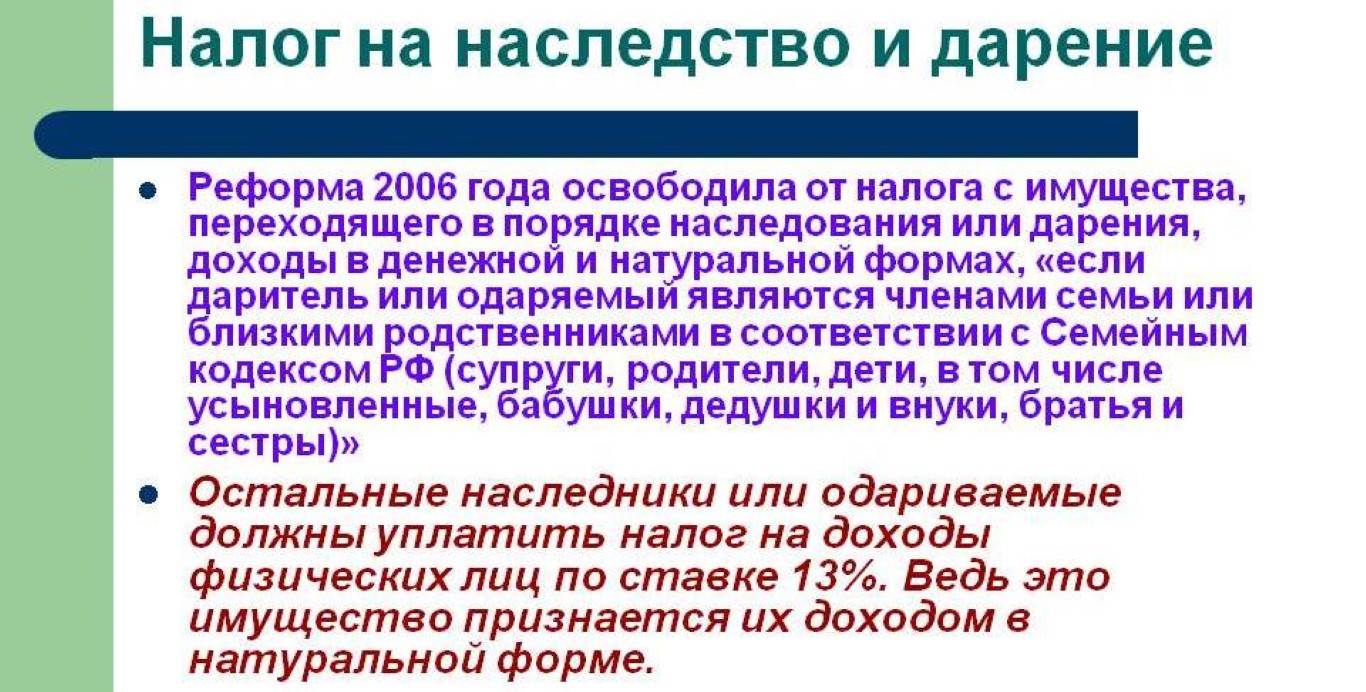

Именно она является основной выплатой при получении наследства. По положениям ФЗ №78 отменился налог на полученные ценности, поэтому уплачивается только госпошлина. Ее расчетом занимается нотариус, ведущий конкретное дело.

Нотариус получает нужную сумму от наследников, после чего передает ее в бюджет. Если у умершего гражданина имелось завещание, то расчетом пошлины занимается семейный нотариус. Если распределяется наследство по требованиям законодательства, то гражданам приходится обращаться к государственному специалисту.

Размер

На размер данного показателя оказывают влияние разные факторы.

К ним относится:

- оценочная цена квартиры, получаемой наследником;

- степень родства между этим человеком и наследодателем.

Сколько стоит наследство? Ответ в видео:

https://www.youtube.com/watch?v=fWu_fubmFPQ

Получатели ценностей может самостоятельно решать, от какой стоимости квартиры будет рассчитываться пошлина. Для этого может использоваться кадастровая, рыночная или инвентаризационная цена. Этот показатель должен подтверждаться официальными документами.

Самые близкие родственники уплачивают 0,3% от стоимости объекта, но платеж не может быть больше 100 тыс. руб. Если наследником выступает дальний родственник или вовсе посторонний человек, то для него увеличивается показатель до 0,6%, но максимальный платеж составляет 1 млн. руб.

[stextbox id=’alert’]Например, женщина наследует квартиру, которая принадлежала умершему брату. Оценочная стоимость недвижимости составляет 2,6 млн. руб. Поэтому девушка должна заплатить государству пошлину в размере: 2 400 000 * 0,3% = 7200 руб.[/stextbox]

Если же получает жилье человек, не являющийся родственником умершего, то для него размер пошлины будет больше в два раза: 2 400 000 * 0,6 = 14400 руб.

Если получает жилье сразу несколько наследников, то пошлина уплачивается каждым получателем, для чего учитывается стоимость полученной доли. Граждане должны сохранять платежную документацию, подтверждающую совершение этой операции.

Кто может не платить

Имеются некоторые граждане, которые могут не уплачивать данную пошлину.

К ним относятся следующие лица:

- наследники, которые жили в одной квартире с умершим наследодателем, а также планируют и дальше проживать в этой недвижимости;

- люди, являющиеся Героями России;

- граждане, которые принимают наследство от человека, погибшего при несении службы;

- несовершеннолетние получатели имущества;

- наследники, являющиеся психически больными, но это должно доказываться официальными документами.

Дополнительно предлагается скидка в размере 50%, которой могут воспользоваться инвалиды первых двух групп.

Налог на имущество

Как только человек вступает в наследство, то он становится новым владельцем недвижимости. Соответствующие изменения обязательно вносятся в Росреестр, поэтому у гражданина появляется обязанность по уплате налога на имущество.

[stextbox id=’black’]Для расчета данного сбора учитываются ставки, устанавливающиеся индивидуально в каждом регионе страны. Но она не может быть больше 6% от кадастровой цены объекта. [/stextbox]

Расчетом данного сбора занимаются представители ФНС, поэтому владельцы жилья получают только уведомления на оплату. Внести средства нужно до 1 декабря каждого года, а иначе будут начислены штрафы и пени.

Налог при продаже жилья

Многие люди, которые получают по наследству недвижимость, сразу принимают решение о необходимости продажи данного объекта. Но если выполнить этот процесс в течение трех лет после получения объекта, то придется уплачивать налог, равный 13% от полученной суммы.

Как оформить наследство? Смотрите видео:

Поэтому целесообразно подождать три года, после чего совершать продажу объекта. При таких условиях не нужно уплачивать НДФЛ или сдавать в ФНС декларацию по форме 3-НДФЛ.

Налог на сдачу жилья в аренду

Если человек получает в наследство жилье, то он может сдавать его в аренду, если у него имеется своя квартира для постоянного проживания. Но с полученного дохода придется уплачивать НДФЛ. Сбор равен 13% от полученного дохода в течение года.

[stextbox id=’info’]Придется не только уплачивать налог, но и ежегодно сдавать декларацию 3-НДФЛ. Чтобы снизить размер сбора, целесообразно зарегистрировать ИП и выбрать для работы УСН. В этом случае придется уплачивать только 6% с полученного дохода, но дополнительно придется вносить за себя страховые взносы в ПФ.[/stextbox]

Правда ли что НДФЛ можно больше не платить? Узнаете по ссылке.

В некоторых регионах можно зарегистрироваться в качестве самозанятого гражданина, уплачивая 4% с прибыли и получая освобождение от уплаты страховых взносов.

Принимать придется и долги

Если человек принимает наследство, то приходится не только оформлять имущество, но и погашать долги наследодателя. По размеру они не могут превышать стоимость полученного имущества. Иногда у умерших людей имеется так много долгов, что принятие наследства является нецелесообразным решением.

Обычно имеются долги перед банками, коммунальными службами, налоговой инспекцией или даже частными лицами. Их придется погасить в течение короткого периода времени.

Если имеются кредиты в банках, то их нужно погашать даже до момента вступления в наследство, но иногда наследники оформляют кредитные каникулы.

Перед принятием наследства следует произвести расчеты, чтобы понять, насколько существенными являются долги. Если их размер превышает стоимость получаемого имущества, то придется отказаться от ценностей, так как процедура не принесет какой-либо выгоды.

Если принимается квартира в наследство, то гражданин должен помнить о необходимости уплаты государственной пошлины. Она считается не слишком высокой и зависит от оценочной стоимости недвижимости.

Как заработать на низких ставках по вкладам? Подробнее тут.

Если жилье продается сразу после получения, то придется уплачивать 13% от полученной суммы. Если же объект сдается в аренду, то все равно придется уплачивать сбор с дохода. Все эти моменты должны учитываться наследниками, а иначе люди будут нарушать требования законодательства, что приведет к необходимости уплаты дополнительных штрафов.